こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

2023年10月のインボイス制度導入まで、約1年となりました。導入に向けた対応を少しずつ進めていく時期となってきています。

インボイス制度については、国税庁のホームページや税務関連の書籍等で随時、情報が更新されていますが、個別で具体的な内容も多いことから、全体像がつかみにくくなっています。

そこで、以下では消費税の基本的な仕組みからインボイス制度の内容までを一通り解説した上で、さらにもう一歩進めて、一般課税と簡易課税についても具体的に説明していきます。

また、一般課税・簡易課税に関わらず、インボイス制度導入時に注意が必要な消費税の端数処理についてもわかりやすく解説しています。

消費税の仕組み

インボイス制度について説明する前に、そもそも、現在の消費税の仕組みとはどうなっているのか、簡単に見ていきましょう。

消費税というのは皆さんがご存知のとおり、私達がお店で買い物をしたり、サービスを利用したりするときに課される税です。消費税の特徴の1つに「間接税」であることが挙げられます。例えば、法人税や所得税、住民税といった税金は直接税と呼ばれ、税金を負担する人と税金を納める人が一致しているのですが、消費税の場合は税金を負担する私達が直接納税するわけではなく、物やサービスを販売する事業者が税金を納めているのです。

ですから、例えば私達がお店で買い物をした際に支払った消費税は、そのお店が一度預かった上で国に納付することになります。つまり、私達が消費税の負担者であり、買い物をしたお店が納税義務者として預かった消費税を納付する役割を担っているのです。このように、私達は買い物したお店を通して間接的に消費税を納めていると言えます。

また、私達が一般消費者として消費税を負担する一方で、お店の立場からすると商品の仕入れを行った際の代金に消費税が上乗せされて請求されることになります。消費税は、国内で行われる全ての商品やサービスを課税の対象としており、その取引の各段階で消費税が課税されているのです。

このような消費税の制度においては、取引の各段階で消費税が重複して課されることがないよう、商品等を販売したときに預かった消費税からこれらの商品等を購入した時に支払った消費税を控除した差額分を国に納付するという「仕入税額控除方式」という仕組みがとられています。

この、仕入税額控除方式は重要な考え方ですので、具体例で説明しておきましょう。

例えば、私達が小売店を営んでいたとします。仕入先から商品を仕入れた際に、代金として「8,000円+消費税800円」を支払ったとしましょう。その後、仕入れた商品が「10,000円+消費税1,000円」で売れました。この場合、私達は「預かった消費税1,000円-支払った消費税800円」を計算して200円を国に納付することとなります。これが、仕入税額控除方式という仕組みです。

一般課税と簡易課税

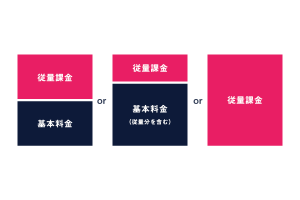

消費税の納付額の計算方法には、「一般課税」と「簡易課税」があります。

一般課税というのは、売上げに係る消費税から実際の仕入れに係る消費税を差引して納付額を計算する方法です。この方法は、消費税本来の原則的な計算方法となりますので、本則課税とも呼ばれます。

これに対して、簡易課税というのは中小企業の事務負担を軽減するために設けられた特例制度です。

簡易課税では、売上に係る消費税に「みなし仕入率」という割合を掛けたものを仕入れに係る消費税とみなして、消費税の納付額を計算します。

簡易課税を選択するには、前々事業年度の課税売上高が5,000万円以下であることに加えて「消費税簡易課税制度選択届出書」を提出する必要があります。

一般課税と簡易課税のそれぞれの納付税額の計算方法を具体例で示すと、以下のとおりとなります。

<一般課税>

売上げに係る消費税1,000円 - 仕入れに係る消費税800円 = 納付税額 200円

<簡易課税>

売上げに係る消費税1,000円 - 売上げに係る消費税1,000円 × みなし仕入率90% = 納付税額 100円

ここで、「みなし仕入率」は業種によって、以下のとおり定められています。

<みなし仕入率>

| 事業区分 | みなし仕入率 |

|---|---|

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る)) | 80% |

| 第3種事業(農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業) | 70% |

| 第4種事業(第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業) | 60% |

| 第5種事業(運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く)) | 50% |

| 第6種事業(不動産業) | 40% |

先に述べたように簡易課税は、中小企業のために設けられた特例としての取扱いなのですが、メリットだけでなくデメリットもあります。それぞれについて、以下で詳しく見ていきましょう。

まず、簡易課税のメリットは、仕入れに係る消費税の計算が不要であることです。一般課税により仕入に係る消費税を計算する場合には、全ての費用を課税取引や非課税取引等に区分して仕入れに係る消費税額を計算する必要があります。また、軽減税率が適用される取引がある場合には複数の税率が混在することとなりますので、さらに計算が繁雑となります。この点、仕入れに係る消費税の計算が不要な簡易課税では、このような区分は不要であり、事務処理の手間が大幅に軽減されることとなります。

このように、大きなメリットがある簡易課税ですが、デメリットもあります。

例えば、複数の事業を行っている場合には、その事業ごとに異なるみなし仕入率を適用する必要があります。したがって、多くの事業を行っている企業では、事務負担が軽減されるどころが逆に増えてしまう可能性もあるのです。また、事業ごとに売上を区分していない場合には、もっとも低いみなし仕入率で計算することとなるため、納税額が大きくなってしまう可能性があります。

インボイス制度とは

2023年10月からインボイス制度が導入されます。インボイス制度というのは消費税の新しい仕入税額控除の仕組みのことです。インボイス制度導入後に従来どおりの仕入税額控除を受けるためには、適格請求書(以下、「インボイス」といいます)の保存が要件となります。

ここで、インボイスとは、商品の購入先に対して税率や税額を正確に伝えることを目的として、従来の請求書に一定の必要事項を追記した請求書です。

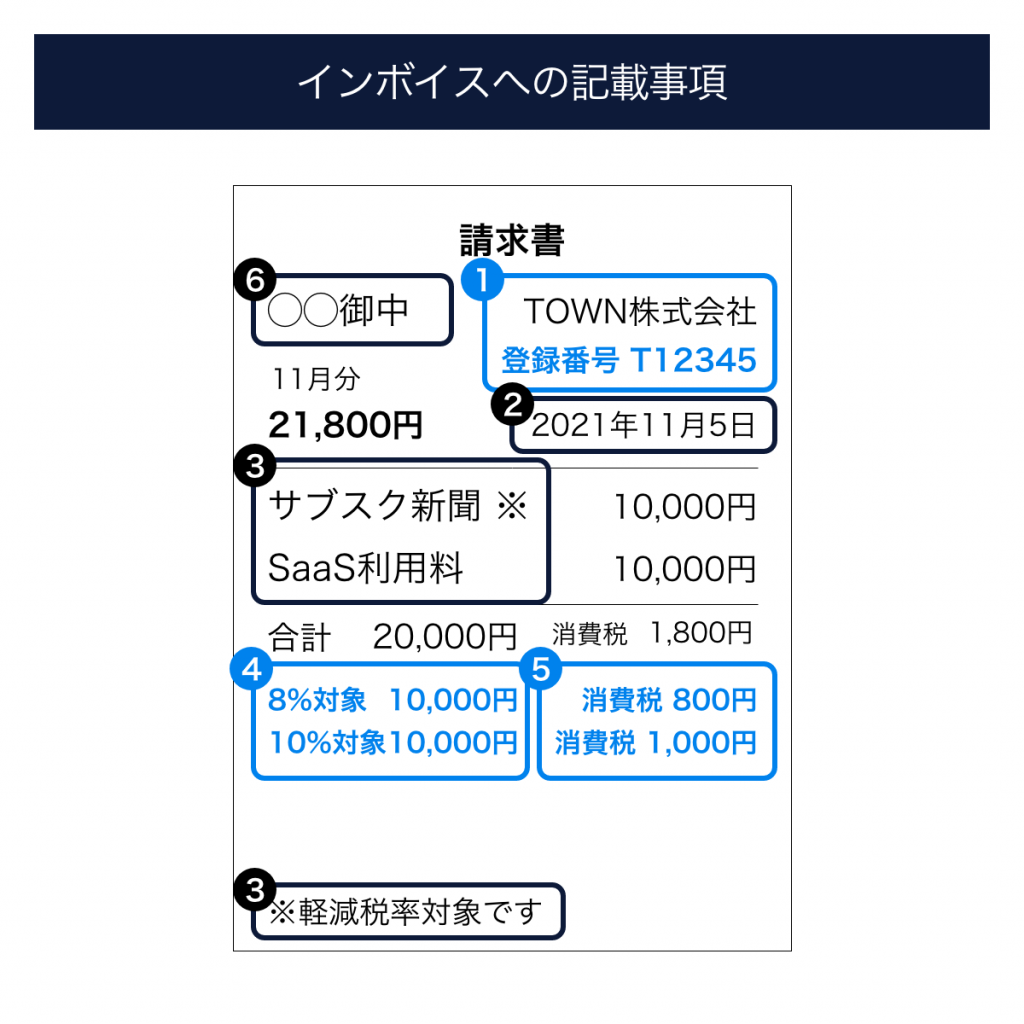

インボイスには、以下の事項を記載しなければなりません。

①発行者の氏名または名称及び登録番号

②取引年月日

③取引の内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額および適用税率

⑤税率ごとに区分した消費税額等

⑥受領者の氏名または名称

この中で、インボイス制度によって新たに記載が必要となった項目は、①の登録番号、④の適用税率、⑤税率ごとに区分した消費税額等となります。

登録番号は、あらかじめ税務署で適格請求書発行事業者の登録を受けた事業者に交付される番号です。制度開始の2023年10月1日から登録を受けるためには、2023年3月31日までに登録申請手続を行う必要があります。

具体的には、税務署に「適格請求書発行事業者の登録申請書」を提出することで、インボイス発行事業者に登録することができます。申請書を税務署に提出すると審査を経て、「登録番号通知書」が交付されます。登録を受けた事業者は、国税庁が公開する適格請求書発行事業者公表サイトに掲載されますので、誰でも登録を受けている事業者を検索できるようになります。

なお、交付される登録番号は以下のとおりです。

<法人>T+法人番号

<個人事業者>T+13桁の数字

インボイス制度への対応

それでは、インボイス制度導入に伴い、各企業でどのような対応が必要となるのか具体的に見ていきましょう。対応については、自社が「一般課税」なのか「簡易課税」なのか、また、「課税事業者」なのか「免税事業者」なのかによって異なりますので、それぞれのパターンについて順に見ていきます。

一般課税と簡易課税

一般課税により消費税の納付税額を計算する場合には、売上げに係る消費税から仕入れに係る消費税を差引する必要があるため、仕入れに係る消費税に該当するインボイスを取得して保存する必要があります。

これに対して、簡易課税により消費税の納付税額を計算している場合には、インボイスの保存は不要です。なぜなら、簡易課税の適用を受ける事業者は、インボイス制度導入後も売上に係る消費税額を基礎として仕入に係る消費税額を算出するためです。仕入れに係る消費税額がインボイスに基づいた金額ではないため、インボイスの保存は仕入れ税額控除の要件にはならないのです。

課税事業者と免税事業者

消費税の仕組みの中で、事業者は「課税事業者」と「免税事業者」の2つに分類されています。

課税事業者というのは、国に消費税を納める義務を負っている事業者です。

これに対して、免税事業者というのは売上が1,000万円以下である等の要件を満たして消費税の納税義務が免除されている事業者です。

自社が課税事業者である場合、消費税を納付する義務がありますので、仕入先からインボイスを取得できない場合には、仕入税額控除ができないこととなります。つまり、自社の税負担が増加してしまう可能性があるのです。

ただし、先に記載したとおり簡易課税の適用を受けている場合には、みなし仕入率に基づいて仕入税額控除の計算をするため、自社の税負担は増加しません。

それでは、自社が免税事業者である場合はどうでしょうか?消費税の納付が免除されているものの、免税事業者はインボイスを発行することができません。自社がインボイスを発行できないということは、販売先は仕入税額控除ができないことを意味します。つまり、販売先の税負担が増加することにつながりますので、取引を見直される可能性があるのです。

したがって、自社が免税事業者である場合は、自ら課税事業者となってインボイスを発行すべきかどうかを検討する余地があります。

ただし、課税事業者となってインボイスを発行できるようにした場合、販売先において仕入税額控除が可能となることで取引が継続される可能性が高い一方で、自社で新たに消費税の申告、納付義務が発生しますので、自社の納税事務の負担が増えることとなりますので、注意が必要です。

消費税の端数処理

本節の最後に、インボイス制度における消費税の端数処理について解説します。

これは、自社が発行する請求書に関わることですので、一般課税か簡易課税かに関わらず、課税事業者には必ず適用されるものです。

現在は消費税を計算する際、1円未満の端数については「切上げ」、「切捨て」、「四捨五入」のいずれの方法で行っても良いこととなっています。この点、インボイス制度導入後も端数処理の方法は従来通り任意の方法で行うこととなります。

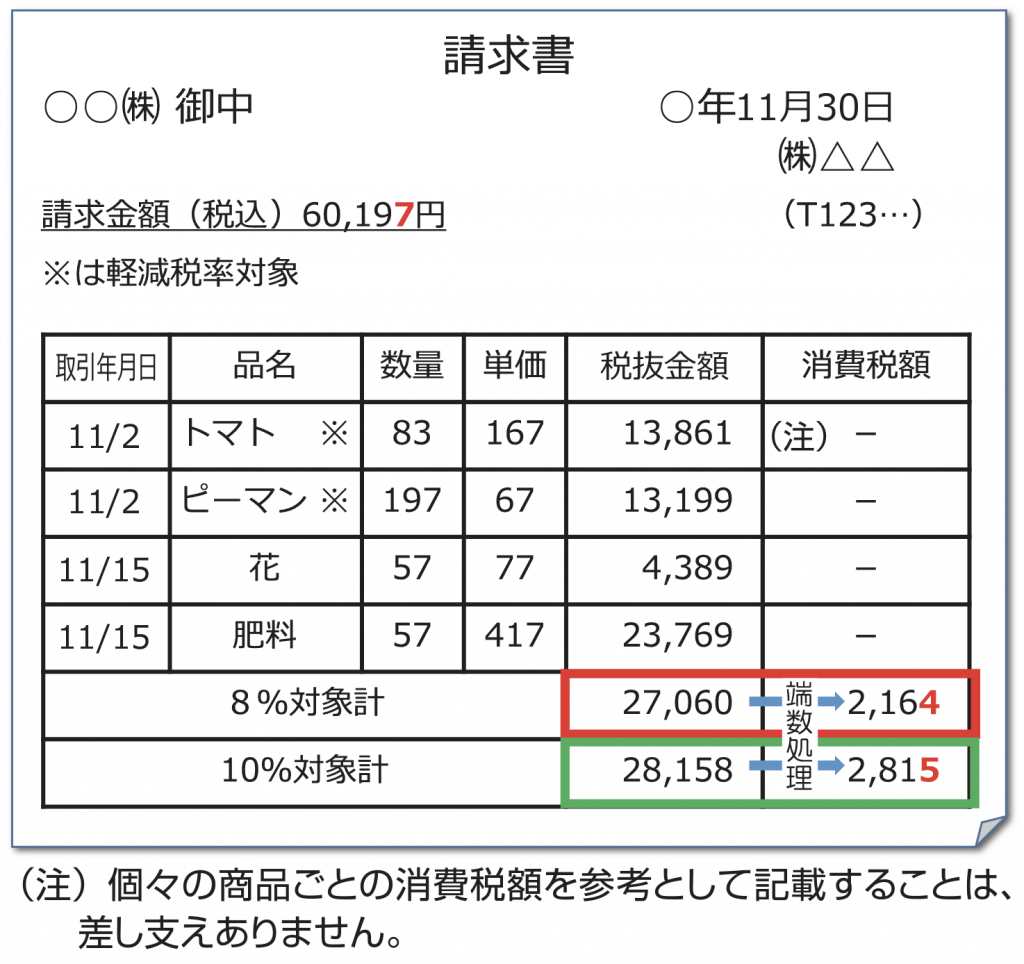

ただし、インボイス制度導入により従来と異なってくるのは、消費税の端数処理は1つのインボイスにつき、税率ごとに1回とされている点です。

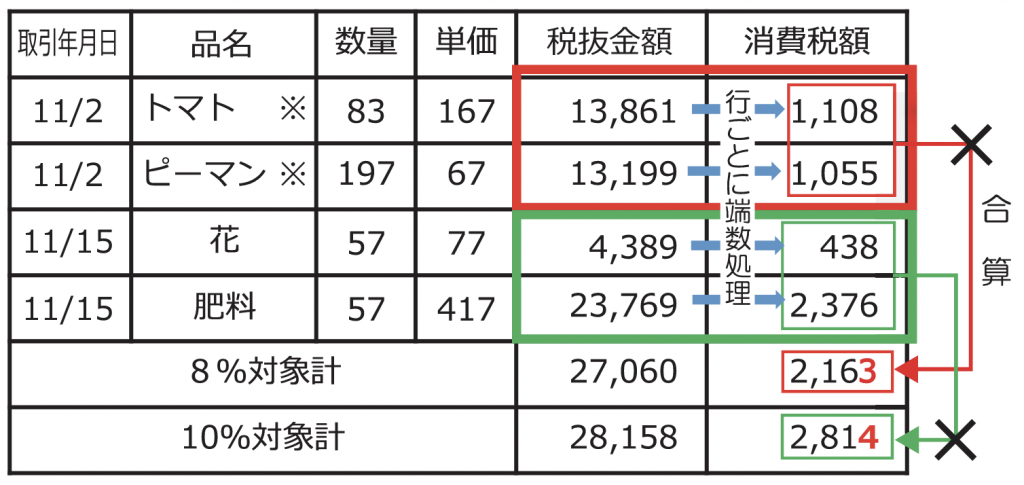

したがって、例えば1つのインボイスに記載されている個々の商品ごとに消費税を計算して端数処理を行うことは認められないこととなります。

以下で、具体例を見ていきましょう。<認められる例>は、インボイスごとに消費税を計算している例、<認められない例>は、個々の商品ごとに消費税を計算している例です。

<認められる例>

<認められない例>

このようにインボイス制度で、商品単位での端数処理が認められないこととなったのは、端数処理の細分化を認めてしまうと、商品の数が多くなるほど最終的に納税額の減少が想定されるためです。

したがって、現在、商品ごとに端数処理を行っている場合は、請求書に係るシステムの改修が必要となりますので、注意する必要があります。

まとめ

以上、消費税の仕組みからインボイス制度の概要まで一通り解説してきました。

消費税の納付税額の計算方法には一般課税と簡易課税があり、簡易課税の場合にはインボイスの保存が不要であるというメリットがありました。

その一方で、売り手として請求書を発行する際には、一般課税か簡易課税かに関わらず全ての課税事業者がインボイスの影響を受けることとなります。

具体的には、登録番号の記載や消費税率の明記等、請求書のレイアウト変更が必要となるほか、消費税の端数処理についてはインボイスごとに1回となっていますので、現在、商品ごと等で消費税を計算している場合には、システム改修を含めた対応が必要となります。

この点、クラウドサービス等で請求管理システムを利用している場合には、サービス提供者側で請求書のインボイス対応を行ってくれますので安心です。もし、現在、自社で構築した請求書発行システムを使用している場合には、これを機会にクラウドサービスの利用を検討してみるのも良いでしょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ