こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

あなたの会社では、売掛金をどのように管理していますか?

請求書に記載の期日通り、もしくは取引契約に応じた内容通りに、すべての取引先が滞りなく支払いをしてくれるといいのですが、実際の取引ではそんなケースばかりではありません。

支払い遅延や金額違い、最悪の場合は支払いがされないなどのリスクもあります。支払いがされない=貸倒れの発生は、自社のキャッシュフローを悪化させ、取引金額の大小やそのタイミングによっては会社の存続を脅かしかねません。

そういったリスクを最小限にする上でも、日頃からの売掛金管理はとても大切です。日頃から確実に回収状況を把握することで、支払い遅延や金額違いにすぐ対応ができ、確実な早期回収に繋がるからです。

この記事では、売掛金の管理のポイントを詳しく解説していきます。しっかり確実に管理して、早期回収を実現していきましょう!

目次

そもそも売掛金のメリットとデメリットは?

「売掛金の管理ができていないと、キャッシュフローの悪化や自社存続を脅かすリスクに繋がる?」「どうしてそんな高リスクな取引方法をわざわざ使うの?」

そんな経理初心者の方のために、売掛金のメリットとデメリットについて解説します。

売掛金の定義

売掛金とは、売上の対価として将来的に金銭を受け取ることができる債権(権利)のことです。

例えば、あなたがパンを100個作って1個100円で販売したとしましょう。

全て完売し、本日の売上は100個×100円=10,000円でした。しかし、あなたの手元には100円しかありません。

100個すべて完売したのですが、お客様のうち現金支払いだったのはひとりだけだったからです。

30個は近くの企業が請求書払い(月末までに支払いと請求書に記載)、残りの69個については各種クレジットなどで支払いがされました。

この現金回収以外の売上9,900円は実際に支払いが履行されるまで、売掛金として認識されるのです。

売掛金のメリットとは?

売掛金が発生する取引、掛売りのメリットには大きく次の2点があげられます。

- 業務効率化

- 大口の取引を扱いやすい

業務効率化については、クレジットや電子マネーがすっかり身近になった私たちにとって、想像しやすいメリットではないでしょうか。

取引ごとに現金の受け渡しをしていては時間もかかりますし、釣銭に関するミスや、盗難などのリスクもあります。掛売り取引をすることで、そういった管理やミスやリスクへの対策が大幅に削減されます。このメリットは取引数や取引金額が大きくなればなるほど効果が大きくなります。そのため、企業間取引においては、現金取引よりも掛け取引の方が一般的です。

また、掛け取引には大口の取引を扱いやすいメリットがあります。第一に、大口の取引のたびに実際に多額の現金を持ち歩かなくていい点があげられます。

そして何と言っても「手元に資金がなくても取引を行える」ことによって、大口の取引が発生しやすいメリットがあります。「手元に資金がなくても取引を行える」というと、買い手側のみのメリットに聞こえてしまいそうですが、これは売り手側にとっても大きなメリットです。買い手側と売り手側ともにビジネスチャンスがより大きく、そして多く発生することに繋がるからです。

売掛金のデメリットとは?

冒頭でもお話しましたが、売掛金には「支払遅延」「貸し倒れ」という大きなデメリットがあります。

商品や製品の受け渡しが終わった後に、売上代金を「売掛金」として管理していく必要があります。

支払いが遅れていないか、入金された金額は間違っていないかをチェックし、トラブルが起きた場合にはその都度対応をしていかねばなりません。

先方が倒産したなどの理由で、売上代金が回収できなくなる可能性もゼロではありません。そうなった場合でも対応できるように、日頃から自社のキャッシュフローにも目を配る必要もあります。

また、貸倒れにならないように与信管理(取引先の信用度調査)も合わせて行っていく必要があります。

売掛金管理の流れ

それでは次に、売掛金管理の流れをみていきましょう。また実際の業務の流れとともに、勘定科目でどのように仕訳していくのかも確認しておきましょう。

① 商品やサービス・製品を売る

現金で取引をした場合は、借方 現金/貸方 売上高となりますが、掛け取引で行った際は借方が売掛金となります。

② 請求書を発行

売上金額を確認して取引先に請求書を発行します。

③ 代金回収方法・回収サイトを確認する

代金の回収方法にはクレジットカードや手形、電子債権や小切手などもあります。それによって入金口座や受け取り方法も異なります。また、取引先によっても締め日や支払い期日が異なる場合も多いでしょう。

いつ現金化する予定なのか、取引先ごと・締め日ごとなど、いろいろなチェック項目から漏れなく確認しておくようにしましょう。

④ 入金を確認する

入金を確認します。銀行への入金・手形・電子債権・小切手など、さまざまな方法で受け取った売上代金を請求内容と照らし合わせながら確認していきます。

⑤ 入金消込を行う

振込名義人・入金金額と請求内容を照らし合わせた後は、入金の消込を行っていきます。

仕訳は以下の通りです。

普通預金(もしくは受取手形・電子債権など) / 売掛金

ここで、①で計上した売掛金の消込が完了します。

入金金額は振込手数料が相殺されていたり、取引先と違う名義で振り込まれたりと、頭を抱えながら突合作業を行っている経理担当者も多いことでしょう。

この消込作業は1番ミスが起きやすく、ミスが許されない重要な業務といえます。

消込作業のミスによって誤って先方に「支払金額が違う」「支払がされていない」などの連絡をしてしまうと、取引先の信用を損ねてしまう恐れもあるからです。

⑥ 金額間違いや支払い遅延先への対応を行う

入金を確認して入金消込をした後は、金額間違いや支払い遅延先への対応を行います。

金額間違いについては、取引先の入金ミスではなく、自社側の売上計上や消込処理・消費税の端数処理などに原因がある場合も多くあります。当月の売上金額、それまでの売掛金残高、手数料の変更など必ず自社内の処理も確認をすることがとても大切です。

支払い遅延先についても、当日の夜遅くや期日後の午前中に振り込んでくるケースもあるでしょう。手形など郵送で送られてくる場合は、支払期日当日に投函されるケースも少なくありません。

支払い処理と遅延連絡が行き違いにならないよう、取引先ごとの支払方法も確認しながら連絡するようにしましょう。

また、金額間違いや支払い遅延が起きた場合の対応について、営業部門と経理部門のどちらが担当するのかあらかじめ事前に決めておくことも大切です。

取引先と人間関係が出来ている営業担当者から連絡した方がスムーズなケースもあります。

⑦ 未回収先の対応を行う

売掛金が期日を過ぎても回収できない場合は、まずは支払い遅延先として取引先に連絡をします。先方が経営難などで回収の目処がつかない場合は、取引先の経営状況を見極めつつ自社の経営判断として慎重な検討が必要です。

取引先に連絡がつかない場合は、まずは督促状を内容証明郵便で送りましょう。内容証明自体に法的な効力はありませんが、「督促をした」という証明になり、万が一訴訟に発展した場合には証拠になります。

売掛金は支払期限から起算して5年で時効が成立します。時効の成立を中断、もしくはリセットするには民事訴訟や裁判所を通じて督促をするなどの法的手続きが必要です。

なるべくそうならないように、売掛金をしっかり管理し早期に回収できるような体制を整えておきましょう。

売掛金管理のポイント

それでは、売掛金管理のポイントをみていきましょう。

売掛金管理はエクセルかもしくは会計ソフトや入金消込システムを使うのが一般的です。それらの特徴もおさえておきましょう。

ポイント1:顧客情報にIDをつけわかりやすくする

取引先の情報を管理するときに、会社名をそのままIDとしているケースもよくあるでしょう。しかし、入力間違いや屋号と法人名を別々に登録してしまうなどで、1社の取引先を2社以上として認識してしまうミスがよく見受けられます。

取引先ごとに番号を割り振っていたとしても、営業部門では106、経理部門では208などと管理番号が異なり、情報共有ができていないケースもあるでしょう。

こういった状況にならないように、新規取引をする際に営業部門で顧客IDを付番、社内で情報共有をするなどといったように、社内で情報を統一しておくことが大切です。これは与信管理にも役立ちます。

ポイント2:売掛金元帳や得意先元帳を作る

売掛金の管理を確実に日頃から行っていくためには、得意先ごとに売掛金の計上・入金消込を確認していくことが大切です。

そのための売掛金元帳や得意先元帳は会計ソフトや入金消込システムで作成できますが、エクセルでも作ることができます。

エクセルで作成する場合は、必ず以下の項目を入力・確認できるフォーマットにしましょう。

- 売上計上の日付

- 商品単価(税抜)

- 商品の数量

- 消費税額

- 売掛金の額

- 入金の額

- 売掛金残高

取引先ごとに常に情報を更新し、日頃から最新の状態にしておきましょう。

ポイント3:顧客ごとに締め日を管理する

一般的には月末締めになることが多い締め日ですが、取引先によっては15日締め・20日締め・25日締めなどさまざまなパターンがあります。

締め日以降に売上が発生した場合、同月内の売上であっても請求は翌月分に含まれることになるので注意が必要です。

また、入金金額=前月の売上金額にはならないため、売掛金残高の確認には注意が必要です。締め日に応じた取引先ごとへの対応が必要になることに気を付けましょう。

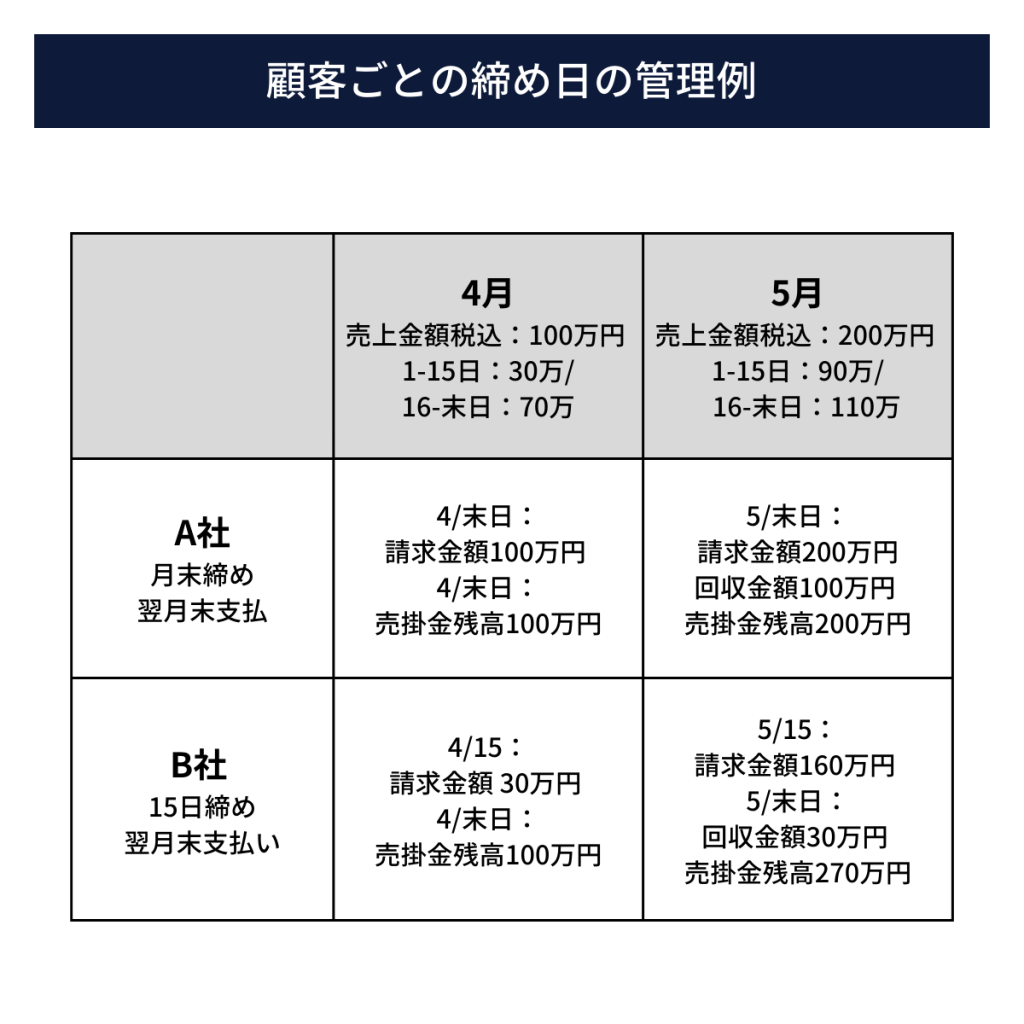

同じ取引内容で締め日の違うA社とB社を例にとって、表にまとめてみました。

※4月から取引開始したものとする

A社の場合は、売上金額・請求金額・回収金額・末日の売掛金残高が全て同額になりますので、非常に管理がしやすいのがわかります。

それに対してB社は、末日の売掛金残高は(前月後半の売上+当月の売上)になりますし、当月の請求金額は(前月の後半売上+当月前半の売上)になります。

当月の回収金額は(前々月後半売上+前月前半売上)となり、そのどれもが同額にならないため、しっかりと内容を確認していかないと残高の確認ができません。

また、A社への売掛金残高は当月の請求金額と同額ですが、B社への売掛金残高は当月の請求金額とは全く内容が異なります。

自社内ではB社への売掛金残高は270万円でも、その中には締め日の関係で未請求の売上が含まれていることに注意が必要です。

ポイント4:遅延案件は別管理にする

先ほど流れの説明でもお話ししたように、遅延案件はケースによっては自社の経営判断や法的手続きが必要になります。通常の案件とは別で管理を行うのがいいでしょう。

例えば「支払期日を〇日以上超えて支払いがない場合」「具体的な支払い方法を提示してこない場合」などの具体的な範囲のルールを決めて、その範囲を越えたら顧問弁護士に相談する、経理部門ではなく財務部門の対応にする、などが考えられます。

ポイント5:与信枠を設定する

売掛金をしっかり確実に管理する目的は、売掛金の確実な回収すなわち未回収を発生させないことにあります。

残高を確実に把握し、遅延案件に適切な対応をしていても、取引先が支払能力を失った状態では売掛金を回収することはできません。

定期的に、取引先の財務状況を把握することが必要です。

取引先毎に与信枠を設定し、取引実績や先方の財務状況に応じて見直していくといいでしょう。

ポイント6:自社にあった管理ツールを導入する

上述したとおり、売掛金の管理はエクセルなどの表計算ソフトを使っても簡単にフォーマットを作成することができます。

エクセルなどの表計算ソフトの大きなメリットは、導入とカスタマイズのしやすさです。管理表のフォーマットもインターネット経由で簡単にひな形をとってくることができます。取引先数があまり多くない場合や、担当者の手元管理で使いたい場合などは有効な手段といえるでしょう。

しかし、取引先数が多い・事業規模が大きい場合はエクセルだけで売掛金管理をするのは厳しいでしょう。担当者間の情報共有や、入金消込などのデータを取引先毎にエクセルで管理することは無理がありますし、入力ミスが起きる可能性が高くなってしまいます。

会計ソフトや入金消込システムなどを導入し、エクセルは補完的に利用する方法がおすすめです。

まとめ

日々、企業間で当たり前のように行われている掛け取引。しかし、売掛金の管理ができていないと自社の経営危機につながりかねない重要な業務だということがわかって頂けたと思います。

適切な管理を心がけ、未回収の予防と、売掛金の早期回収を実現させていきましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ