こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

2016年4月の消費税法改正により、2019年10月1日から消費税および地方消費税の税率が現行の8%から10%に引き上げられました。2019年10月1日の前後をまたがる契約が多いサブスクリプションビジネスでは、どのように適用税率を判定すればよいのでしょうか?

目次

消費税法改正前後の税率適用の考え方

消費税法改正の施行日(2019年10月1日)前後をまたぐ取引において、どのように税率を適用するかについては、国税庁から公開されている次の2つの「経過措置の取り扱いQ&A」に記載されています。

- 経過措置の取扱いQ&A 【基本的な考え方編】 :問6

- 経過措置の取扱いQ&A 【具体的事例編】:問1、問2

経過措置の取扱いQ&A 【基本的な考え方編】 :問6

問6(31年施行日を含む1年間の役務提供を行う場合)

平成31年9月1日に、同日から1年間の役務提供を行う契約を締結するとともに、1年分の対価を受領しています。この場合、消費税法の適用関係はどのようになりますか。【答】

役務の提供に係る資産の譲渡等の時期は、物の引渡しを要するものにあってはその目的物の全部を完成して引き渡した日、物の引渡しを要しないものにあってはその約した役務の全部を完了した日とされています(基通9-1-5)。照会の役務提供契約が、その契約期間を1年間として料金を年額で定めており、その役務提供が年ごとに完了するものである場合には、その資産の譲渡等の時期は役務の全部を完了する日である平成32年8月31日となり、31年施行日(平成31年10月1日)以後に行う課税資産の譲渡等となりますから、原則として新税率(10%)が適用されます。

ただし、1年分の対価を受領することとしており、中途解約時の未経過部分について返還の定めがない契約において、事業者が継続して1年分の対価を受領した時点の収益として計上している場合は、31年施行日の前日(平成31年9月30日)までに収益として計上したものについて旧税率(8%)を適用して差し支えありません。

(注) 役務提供を行う契約の内容等が、月ごとに完了するものであり、中途解約があった場合に未経過部分の代金を返還することとされるものであって、31年施行日前に1年分の対価を前受けするものについては、「具体的事例編」問2を参照してください。

平成 31 年(2019 年)10 月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A【基本的な考え方編】

経過措置の取扱いQ&A 【具体的事例編】:問1、問2

問1(月ごとに役務提供が完了する保守サービスの適用税率)

平成 31 年(2019 年)10 月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A【具体的事例編】

当社は、事務機器の保守サービスを行っており、保守サービスの年間契約(月額○○円)を締結しています。この保守サービスについては、月ごと(20日締め)の作業報告書を作成し、保守料金を請求しており、月ごとに役務提供が完了するものです。この場合、31年施行日(平成31年10月1日)をまたぐ9月21日から10月20日までの期間に対応する保守サービスについては、新税率(10%)が適用されますか。

【答】

照会の役務提供契約は、年間契約とされていますが、月ごとの作業に対して料金を支払うこととされており、月ごとに役務提供が完了するものとのことです。したがって、平成31年9月21日から同年10月20日までの役務提供については、その役務提供の完了した日である10月20日における税率(10%)が適用されることとなります。

(注) 1か月分の料金を日割り計算する等により、9月21日~9月30日の期間に相当する金額を算出することも可能ですが、照会のような取引は、毎月20日締めとしている1か月分の計算期間が一の取引単位であるとのことですので、その取引単位ごとに同一の税率が適用されます。

問2(保守料金を前受けする保守サービスの適用税率)

平成 31 年(2019 年)10 月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A【具体的事例編】

当社は、事務機器の保守サービスを行っており、保守サービスの契約期間を平成31年10月1日以後1年間とする保守契約を平成31年9月30日までに締結するとともに、同日までに一括して1年間の保守料金を前受けしています。なお、この保守契約は、月額○○円として保守料金を定めており、中途解約があった場合には、未経過期間分の保守料金を返還することとしています。この保守契約に係る取引について、1年間分を一括収受し、前受金として計上したものを毎月の役務提供の完了の都度、収益に計上することとしていますが、この場合において、31年施行日(平成31年10月1日)以後、毎月の役務提供の完了の都度、収益に計上する際の適用税率はどのようになりますか。

【答】

役務の提供による資産の譲渡等の時期は、物の引渡しを要するものにあっては、その目的物の全部を完成して引き渡した日、物の引渡しを要しないものにあっては、その約した役務の全部を完了した日とされています(基通9-1-5)。また、前受金に係る資産の譲渡等の時期は、現実に資産の譲渡等を行った時とされています(基通9-1-27)。

照会の保守契約のような、契約期間は1年間であるものの、保守料金が月額で定められており、その役務提供が月々完了するものについては、この保守契約に基づき計上した前受金に係る資産の譲渡等の時期は、現実に毎月の役務提供が完了する時であり、その時の消費税率が適用されます。したがって、31年施行日以後、役務提供が完了するものについては、新税率(10%)が適用されることとなります。

上記の経過措置の取扱いQ&Aをまとめると、税率の適用を次のように考えることになります。

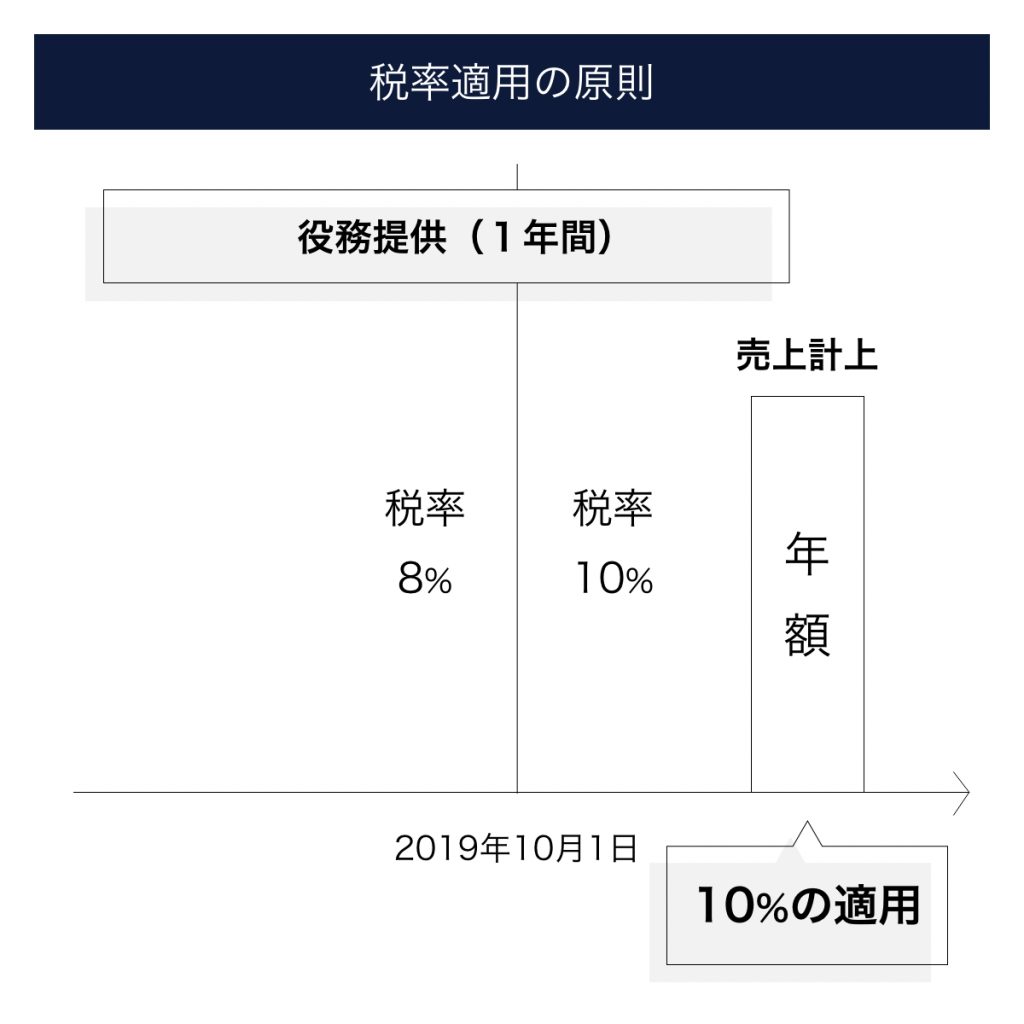

消費税法改正における税率適用の原則

役務提供契約が以下の2つの条件を満たす場合には、税率引き上げ後の課税資産の譲渡等となるため、原則として新税率(10%)が適用されます。

- その契約期間を1年間として料金を年額で定めている

- その役務提供が年ごとに完了する

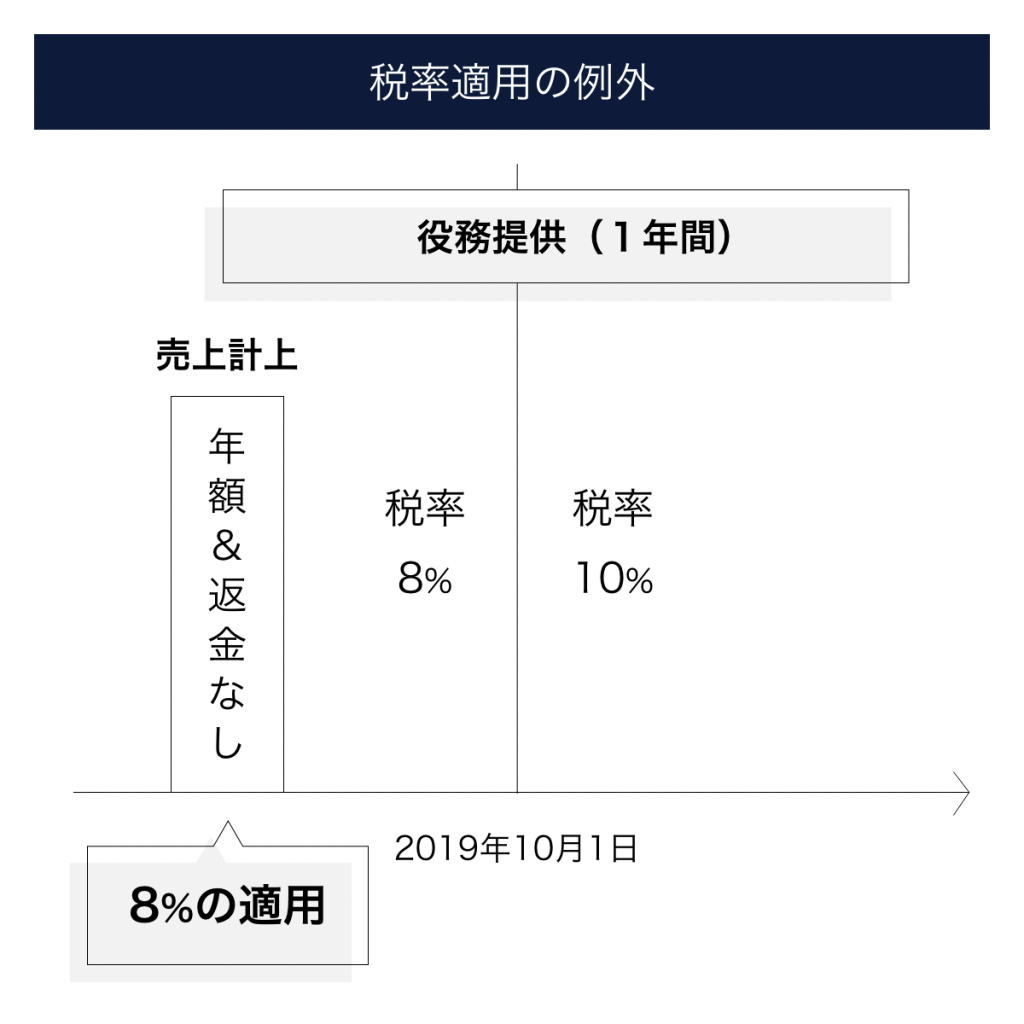

消費税法改正における税率適用の例外

以下の2つの条件を満たして、課税事業者が継続して1年分の対価を受領した時点の収益として計上している場合は、2019年9月30日までに収益として計上したものについて旧税率(8%)を適用して差し支えありません。

- 1年分の対価を受領することとしている

- 中途解約時の未経過部分について返還の定めがない契約である

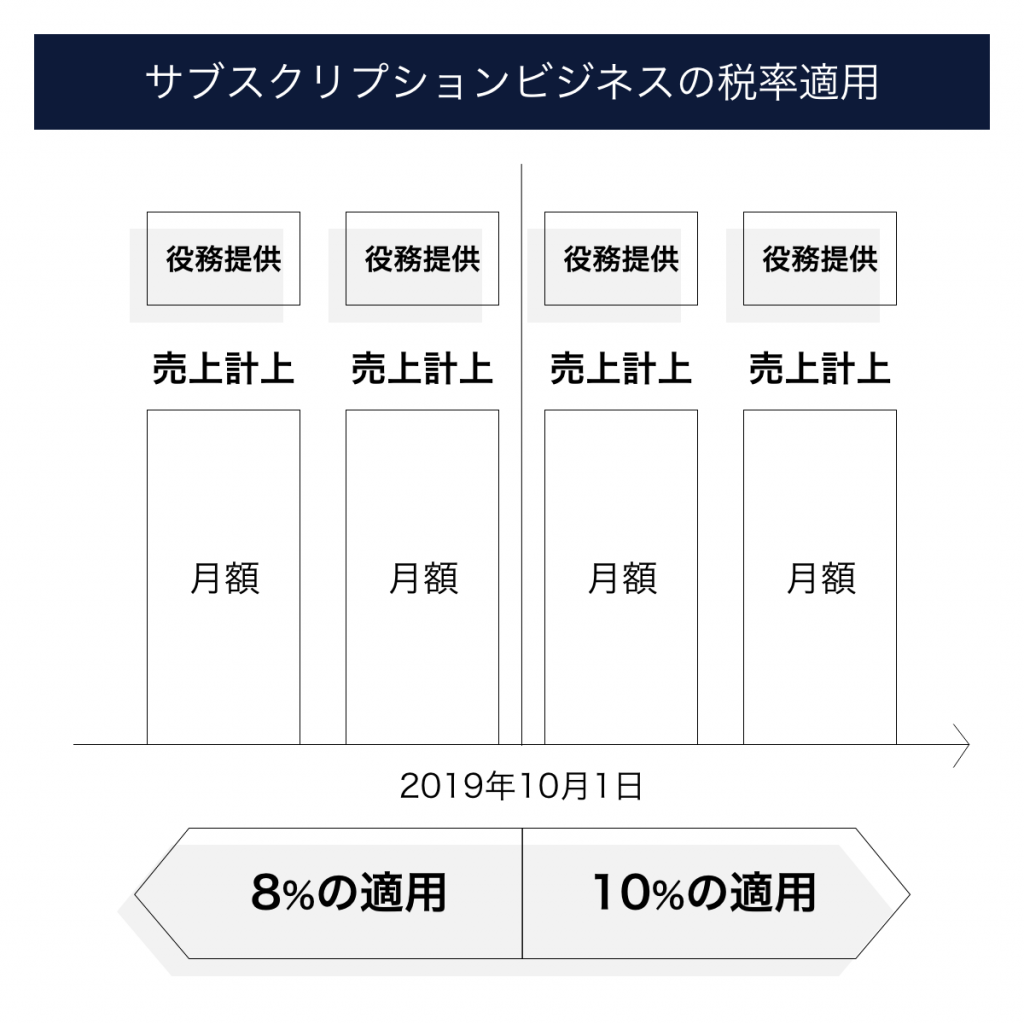

サブスクリプションビジネスにおける税率適用の考え方

サブスクリプションビジネスでは、顧客との利用契約が一定期間継続します。そのため、税率の引上げの前後で、どのように税率の適用が決まるか悩む方も多いのではないでしょうか?

サブスクリプションビジネスでは、役務提供が完了した時点で収益を認識しますので、役務提供の完了のタイミングが、税率引き上げ前なのか後なのかで判定することになります。

したがって、「経過措置の取扱いQ&A 【具体的事例編】」の問1と問2に記載があるように、年額を一括前払いで受領していても、一般的にサブスクリプションビジネスでは、毎月、役務提供が完了していきますので、以下のようになります。

- 2019年10月1日より前:8%適用

- 2019年10月1日以後 :10%適用

おわりに

消費税法改正により、2019年10月1日の前後をまたがる契約が多いサブスクリプションビジネスで請求書を作成するときに、売上計上のタイミングでどのように適用税率を判定したら良いかをみてきました。

今後も消費税率等に関する経過措置の取扱いに気をつけながら、税率の適用を確認しましょう。

参考資料

- 平成 31 年(2019 年)10 月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A 【基本的な考え方編】

- 平成 31 年(2019 年)10 月1日以後に行われる資産の譲渡等に適用される消費税率等に関する経過措置の取扱いQ&A 【具体的事例編】

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ