こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

2023年10月1日からインボイス制度が開始されます。

インボイス制度の開始後、リース取引において仕入税額控除を受ける場合は、リース会社からインボイス(適格請求書)が交付されなければなりません。ところが、リース取引の会計処理は「売買処理」と「賃貸借処理」とがあり、インボイス制度の取り扱いについて悩む人も多いのではないでしょうか?

そこで本記事では、リース取引に係るインボイス制度の影響について、交付のタイミングや要不要を詳しく解説していきます。

2023年10月1日の制度開始が目前に迫っていますので、この機会にしっかりと理解しておきましょう。

目次

リース取引の概要

リース取引へのインボイス制度の影響を理解するためには、はじめに前提となる知識として、リース取引の概要を押さえておきましょう。

リース取引の会計処理

リース取引の会計処理には、売買処理(オンバランス)と賃貸借処理(オフバランス)の2種類があります。

| 種類 | 会計処理 |

| 売買処理(オンバランス) | 賃貸対照表に「リース資産」「リース債務」として計上 |

| 賃貸借処理(オフバランス) | 賃借対照表上、資産負債に計上せず、支払ったリース料を損益計算書の費用として計上 |

- 売買処理(オンバランス)は、リース資産の貸し手から借手への引き渡し時に、実質的に売買があったものとして処理します。

- 賃貸借処理(オフバランス)は、リース取引開始時に処理をする必要はなく、リース料支払い時に費用計上します。

リース取引は、リース契約の内容の違いによって「ファイナンスリース」と「オペレーティングリース」に分類されます。

| 種類 | 内容 |

| ファイナンスリース | ・リース期間中に契約を解除できないリース取引またはこれに準ずるリース取引 ・借手が、リース物件の取得価格および諸経費の概ね全額をリース料として支払うリース取引 |

| オペレーティングリース | ・ファイナンスリース取引以外のリース取引 |

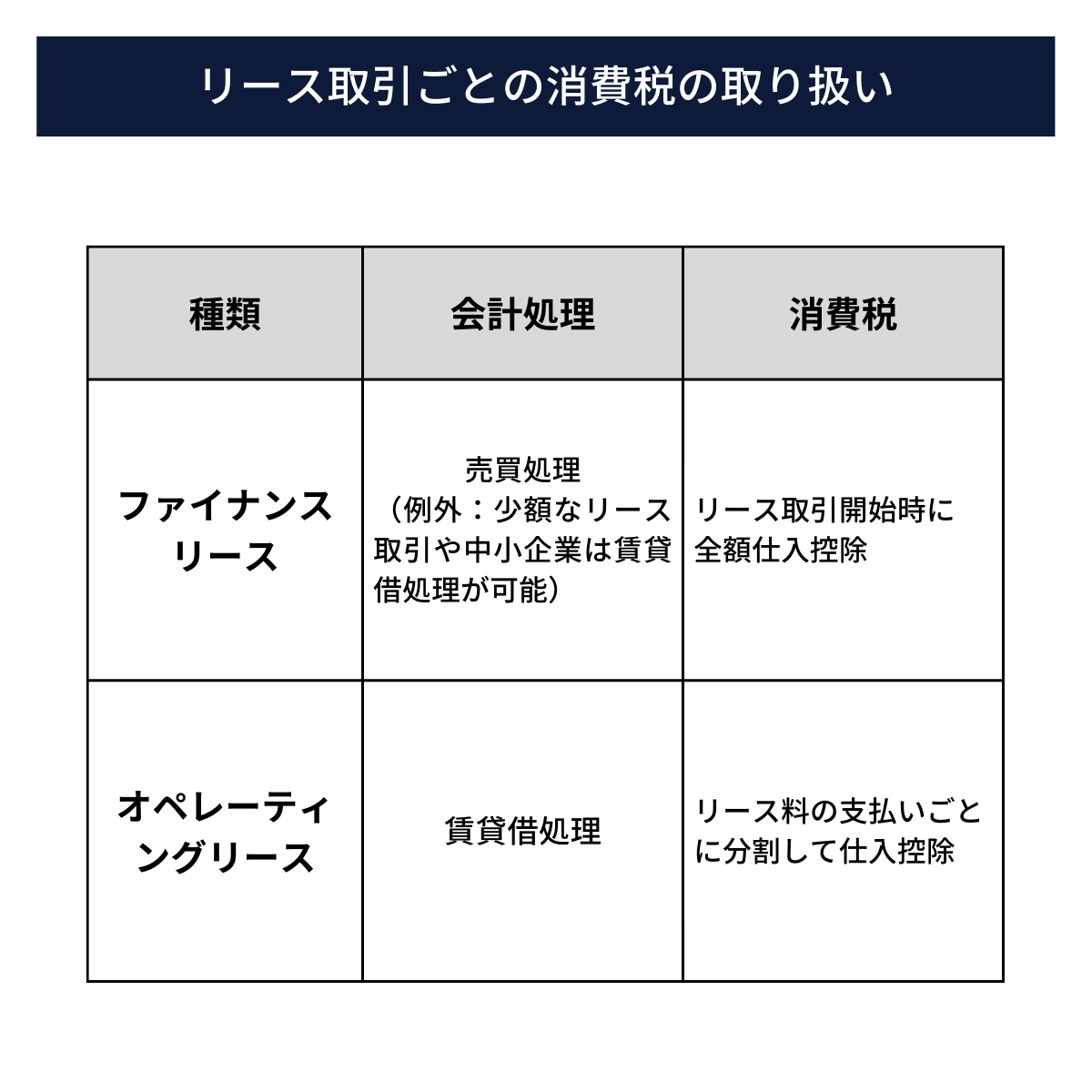

リース取引と消費税の取り扱い

リース取引と消費税の取り扱いについては、以下のとおりです。

- ファイナンスリース取引は、売買取引があったものとして取り扱われるので、消費税についても、売買取引があったものとみなされます。リース料にかかる消費税は、リース取引開始初年度にリース料総額に対する消費税を一括して全額仕入税額控除します。

- 少額なリース取引や中小企業が賃貸借処理した場合については、毎月支払うリース料に対する消費税を仕入税額控除(分割控除)することも認められます。

- オペレーティングリース取引は、毎月支払うリース料に対する消費税を仕入税額控除(分割控除)します。

インボイス制度の概要

二つ目の前提となる知識として、インボイス制度の概要についても確認していきます。

消費税の仕入税額控除の方式として、2023年10月1日からインボイス制度が開始されます。

具体的には、請求書や領収書などにインボイス(適格請求書)に必要な要件が記載されていなければ、仕入れにかかる税金が控除できなくなる制度です。

消費税の仕組み

まず「消費税」の仕組みについて確認しておきましょう。消費税は、商品やサービスの提供を受ける消費者側が最終的に負担し、事業者が納付します。

【消費税の計算方法】

| 消費税額 = 売上税額 - 仕入税額 |

消費税額は、売上税額(課税売上にかかる消費税額)から仕入税額(課税仕入れ等にかかる消費税額)を差し引いて求められます。

この課税仕入れ等にかかる消費税額を差し引くことを「仕入税額控除」と呼びます。

適格請求書等保存方式

インボイス制度の正式名称は「適格請求書等保存方式」と呼ばれます。

インボイス(適格請求書)は、売り手側と買い手側の双方に適用されます。売り手側は、買い手側から求められたときには、インボイスを交付しなければなりません。

買い手側が仕入税額控除をするためには、売り手側から交付を受けたインボイスの保存が必要となります。

インボイス(適格請求書)の記載項目は、以下のとおりです。

| ・事業者の氏名または名称および登録番号 ・取引年月日 ・取引内容(軽減税率の対象品目である旨) ・税率ごとに区分して合計した対価の額および適用税率 ・税率ごとに区分した消費税額等 ・書類の発行を受ける事業者の氏名または名称 |

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

リース取引のインボイス制度の影響

公益社団法人リース事業協会が、リース取引に係るインボイス要不要の判断を分かりやすく記載した電子パンフレットを、2023年3月に公開しました。

参照:公益社団法人リース事業協会|「リース取引のインボイス(2023年3月)」

ここからは、リース取引のインボイス制度の影響について、上記の電子パンフレットの内容を詳しく解説していきます。

リース取引のインボイス交付の要不要

リース取引の開始が、2023年9月30日までか2023年10月1日以後かによって、インボイス交付の要不要が変わってきます。

次の表で確認してみましょう。

【2023年9月30日までにリース取引が開始した場合】

| 2023年9月30日以前 | 2023年10月1日以後 | ||

| ファイナンスリース | 売買取引(少額なリース取引や中小企業は賃貸借処理が可能) | インボイス交付不要 | インボイス交付不要 (賃貸借処理でも不要) |

| オペレーティングリース | 賃貸借取引 | インボイス交付不要 | インボイス交付必要 |

【2023年10月1日以後にリース取引が開始した場合】

| 2023年9月30日以前 | 2023年10月1日以後 | ||

| ファイナンスリース | 売買取引(少額なリース取引や中小企業は賃貸借処理が可能) | - | インボイス交付必要 |

| オペレーティングリース | 賃貸借取引 | - | インボイス交付必要 |

リース取引のインボイス制度のポイント

インボイス交付が必要か必要でないかは、リース取引開始のタイミングとリース取引の種類(売買処理か賃貸借処理か)によって変わってきます。

リース取引のインボイス制度のポイントについて、以下にまとめます。

| ・借り手側が仕入税額控除をする場合は、リース会社から交付されたインボイスが必要です。 ・ファイナンスリースは、リース取引開始時に全額仕入控除を行うため、貸し手側はリース総額のインボイスを交付する必要があります。 ・ファイナンスリース(売買処理)は、2023年9月30日までにリース取引が開始された場合、10月1日以後のリース料に対してインボイスは不要です。(分割控除を選択した場合でも不要です。) ・オペレーティングリース(賃貸借処理)は、2023年9月30日までにリース取引が開始された場合、10月1日以後のリース料に対してインボイスが必要です。 |

都度請求書がない場合の対応

リース料の支払いは、口座振替などの自動引き落としによって行われることが多いです。

その場合、支払いの都度請求書や領収書を発行しないケースがありますが、それでもインボイスの保存が必要になります。

このような場合に、保存要件を満たすには以下の2つの対応方法があります。

- 複数の書類を保存する

- 一定期間の取引をまとめたインボイスを交付してもらう

複数の書類を保存する

複数の書類とは、請求書だけでなく領収書、見積書、契約書、納品書、預金通帳などを指します。これらの書類を複数保存することで、インボイスの要件を満たすことが可能です。

一定期間の取引をまとめたインボイスを交付してもらう

都度請求書を発行しない代わりに、半年や一年などのように一定期間の取引をまとめた請求書を賃借人に交付する場合があります。

このように一定期間の取引をまとめた請求書でも、インボイスの要件を満たすことが可能です。

経過措置

すでに上述していますが、ファイナンスリースの取引において、2023年9月30日までにリース取引が開始された場合、10月1日以後のリース料に対してインボイスは不要です。

これは、インボイス制度の経過措置によるものです。以下の根拠となる条文を確認してみましょう。

(適格請求書等の交付に関する経過措置)

第五十条 この附則に別段の定めがあるものを除き、新消費税法第五十七条の四第一項の規定は、五年施行日以後に国内において事業者が行う課税資産の譲渡等について適用する。

2 事業者が、五年施行日前に行った消費税法第十六条第一項に規定するリース譲渡(三十年改正法第五条の規定による改正前の消費税法第十六条第一項に規定する長期割賦販売等及び旧効力消費税法第十六条第一項に規定する長期割賦販売等を含む。以下この項において同じ。)につき、当該リース譲渡に係る賦払金の額で五年施行日以後にその支払の期日が到来するものがあるときは、当該リース譲渡のうち五年施行日以後に行ったものとみなされる部分の課税資産の譲渡等については、新消費税法第五十七条の四第一項の規定は、適用しない。

参考:消費税法附則(平成二八年三月三一日法律第一五号)

国税庁Q&Aにおけるリース取引関連の内容について

2023年4月に国税庁の「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A」が改訂されました。

参照:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A|国税庁

上記Q&Aの中で、リース取引に関連する内容について以下3点を解説していきます。

- 引渡時のインボイス(適格請求書)を保存

- インボイス(適格請求書)の保存期間

- 2023年10月1日前に開始されたファイナンスリースの取り扱い

引渡時のインボイス(適格請求書)を保存

ファイナンスリース取引において、少額なリース取引や中小企業は賃貸借処理が可能なため、消費税の分割控除が選択できます。

インボイス(適格請求書)は、リース資産の引き渡し時に全額が記載されたものが交付されますが、この全額請求書を保存することで分割控除の適用が認められます。

つまり、リース料の支払いごとのインボイス(適格請求書)は必要ないということです。

参照:問97(所有権移転外ファイナンスリース取引で賃借人が賃貸借処理した場合の適格請求書の保存)

インボイス(適格請求書)の保存期間

一般の取引において、インボイス(適格請求書)は7年間保存しなければなりません。

ではリース取引についてのインボイス(適格請求書)の保存期間は、いつから起算すればよろしいでしょうか。

上記Q&A問97によると、以下のように記載されています。

なお、当該適格請求書については、リース料の最終支払期日(移転外リース取引について賃貸借処理により計上する最後の課税仕入れ)の属する課税期間の末日の翌日から2月を経過した日から7年間保存する必要があります。

つまり、リース取引開始時に受け取ったインボイス(適格請求書)は、リースが終了した年度から7年間保存しなければならないことに注意が必要です。

2023年10月1日前に開始されたファイナンスリースの取り扱い

上記Q&A問97の注書きに以下の記載があります。

令和5年10月1日前に行われた移転外リース取引について、賃借人が賃貸借処理によりそのリース料について支払うべき日の属する課税期間における課税仕入れとして処理(分割控除)している場合の当該移転外リース取引に係る同日以後に賃貸借処理により計上する課税仕入れについては、区分記載請求書等保存方式により仕入税額控除の適用 を受けることとなります。

上記の内容はすでに上述しておりますが、2023年10月1日前に開始のファイナンスリース取引で賃貸借処理の場合は、インボイスは不要(インボイス制度ではなく区分記載請求書等保存方式の適用を受ける)と記載されています。

まとめ

本記事では、リース取引へのインボイス制度の影響について解説してきました。

リース取引がいつから開始されたかによって、インボイスの要不要が変わってきます。また、インボイス制度開始によって、事務負担の増加などさまざまな方面で影響が出てきます。

制度が開始されてからトラブルが起きないようにするためにも、事前にしっかりと内容を理解しておきましょう。

また、インボイス対応によって事務負担の増加が懸念されますので、経理業務の効率化を進めるためにも、請求管理システムの導入を検討してみてください。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ