こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

企業間取引は一般的に、顧客のニーズに応じて見積書を提示し、それに基づき商談をしたのちに契約締結、取引が開始されます。

2023年10月に導入されたインボイス制度では、所定の要件を満たした適格請求書でなければ消費税の仕入税額控除ができなくなりましたが、要件を満たせば見積書でも仕入税額控除が可能なのか、本記事で確認していきます。

目次

見積書と請求書の違い

見積書も請求書も企業間取引おいて利用する文書ですが、目的と内容が違います。

見積書の役割

見積書は、サービスや商品を提供する前に、その金額を予測するための文書です。この文書には、提供される商品やサービスの詳細、数量、単価、そしてそれらの合計価格が記載されます。見積書は、売り手が買い手に提案する価格と条件を示し、商談の初期段階で交換されることが一般的です。買い手は見積書を基に、サービスや商品の購入を検討し、価格交渉を行うことがあります。重要な点は、見積書は法的に拘束力のある請求ではありません。つまり、見積書に基づいて支払いを要求することはありません。また、「この文書は見積書であり、請求書ではない」といった注記が入ることがあります。

請求書の役割

請求書は、商品やサービスが提供された後に発行される文書で、支払いを要求する目的があります。この文書には、提供された商品やサービスの詳細、数量、単価、合計額、支払い期限、支払い方法などが記載されます。請求書は法的な文書であり、買い手に対して合意された金額の支払いを正式に要求するものです。支払いが遅延した場合、売り手は請求書に基づいて法的措置を取ることが可能です。また、請求書には消費税法上の適格請求書として一定の要件を満たした記載が必要ですが、見積書にはそれが求められません。

つまり、見積書と請求書の役割の違いをまとめると、

- 目的:見積書は価格と条件の提案する書類であり、請求書は実際の支払を要求する書類である

- 法的拘束力:見積書には法的拘束力がないが、請求書には法的拘束力がある

- 発行タイミング:見積書はサービスや商品の提供前に、請求書はサービスや商品提供後に発行される

- 記載内容:両方とも似ているが、請求書には支払い期限や方法が明記される

これらの書類は、ビジネス取引の透明性を高め、誤解を防ぐために重要です。見積書は取引の開始を促す、請求書は取引を完了する、といった側面があります。

見積書とインボイス制度

見積書は取引の前に商品やサービスの内容と金額を知らせる目的で作成します。必要な情報は会社名、商品内容、価格、納期等です。

請求書を適格請求書として対応する場合は、見積書は従来の書式のままの対応で問題ありません。

ただ、見積書をインボイス制度における適格請求書の代用として使うケースもあります。その場合は、適格請求書が求められる記載要件をすべて含めるようにしましょう。適格請求書の要件については次章で記載します。

また、国税庁による適格請求書等保存方式の概要によると、

・適格請求書とは、一定の事項が記載された請求書、納品書等これらに類するものをいいますが、一の書類のみで全ての記載事項を満たす必要はありません。

・例えば、請求書と納品書など、相互の関連が明確な複数の書類全体で記載事項を満たしていけば、これら複数の書類を合わせて一の適格請求書とすることが可能です。

とあります。

請求書と納品書など、相互の関連が明確な複数の書類全体とありますが、この書類の中には見積書も含まれます。

つまり、見積書のみで適格請求書の要件を満たさなくても、複数の証憑書類を相互に関連させて必要項目を取り揃えることで、適格請求書して扱うことが可能です。

見積書のみでの対応を依頼される場合はほとんどないため、複数の証憑書類で対応が可能なことを覚えておきましょう。

また、その場合は全ての証憑書類に適格請求書発行事業者の登録番号(Tから始まる13桁の数字)を記載しておくと確認がしやすくなります。

請求書とインボイス制度

請求書は商品やサービスの提供に対して、売り手が買い手に代金を請求する書類です。従来は各企業が自由な様式で作成していましたが、2023年10月よりインボイス制度が導入され、請求書の発行時に特定の要件を満たした「適格請求書」というものを発行することが定められていました。

適格請求書には、日付、取引当事者(売手と買手)の税登録番号(13桁の数字)、取引内容、消費税額等を記載しなければなりません。

事業者が取引の時に発行する適格請求書(インボイス)に、取引の明細と消費税額を記載します。事業者がこの仕入に係る消費税を認識するためには適格請求書(インボイス)の発行と保存が必要となりました。

事業者が負担する消費税は、多くの流通経路を経て、生産する財やサービスに上乗され、最終的には、最終消費者が消費税等を負担する仕込みです。

インボイス制度の目的は、この適格請求書の発行を通して、取引の実態を明確に把握し、消費税の納税漏れをなくすことです。適格請求書を受け取った事業者は、記載された税抜き額と消費税額に基づき、仕入税額控除を正しく適用できるようになります。

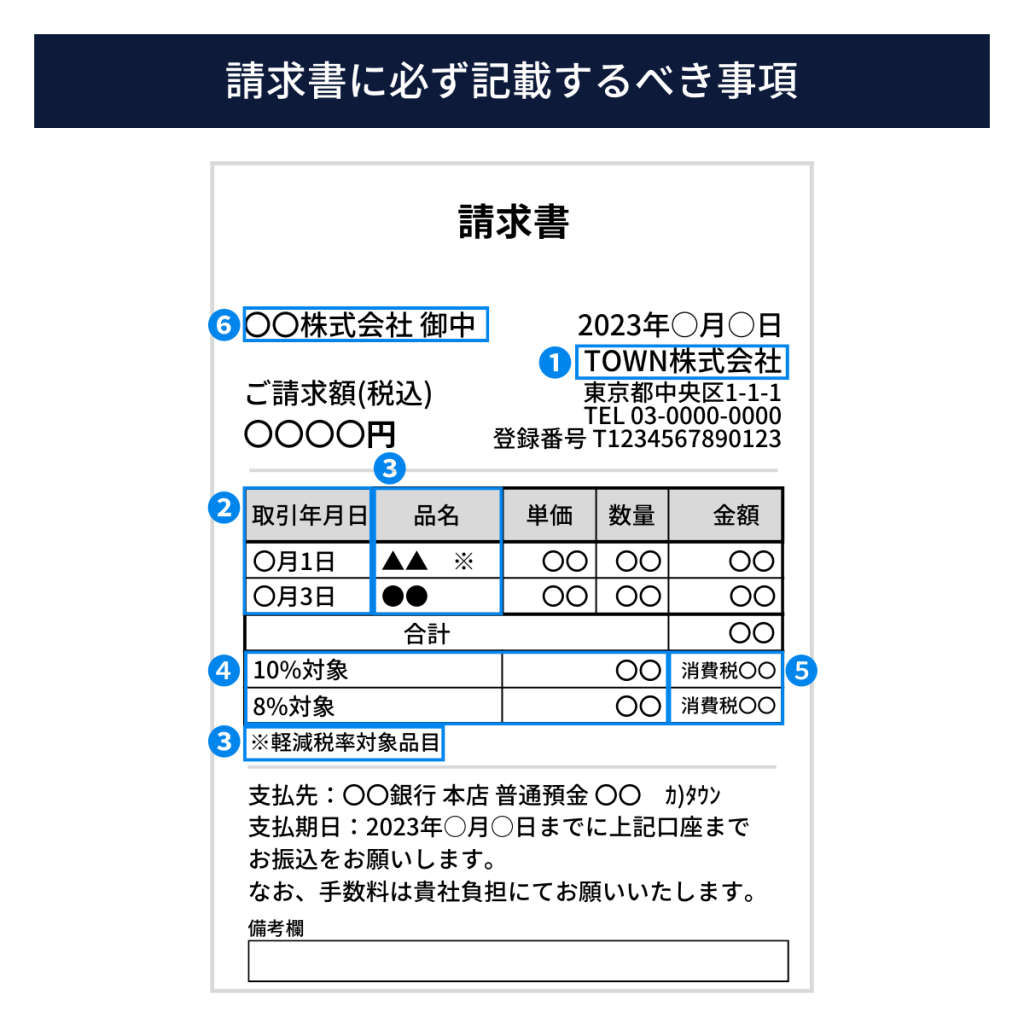

適格請求書のフォーマットとは?

国税局から適格請求書(インボイス)のフォーマット例が通達されています。この要件を満たして必要な内容が漏れないようにしましょう。

請求書に必ず記載するべき事項

- 氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した税込対価(又は税抜対価)の額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名(名称)

ここで重要な箇所は、④の税率ごとに区分して合計した税込対価(又は税抜対価)の額及び適用税率と、⑤の税率ごとに区分した消費税額等です。

現状は10%が標準税率となりますが、令和元年(2019年)10月1日より「酒類・外食を除く飲食料品」及び「定期購読契約が締結された週2回以上発行される新聞」を対象として、8%の軽減税率が導入されています。

また、消費税に関係のない請求内容もあります。それぞれ区分して記載しなければなりません。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

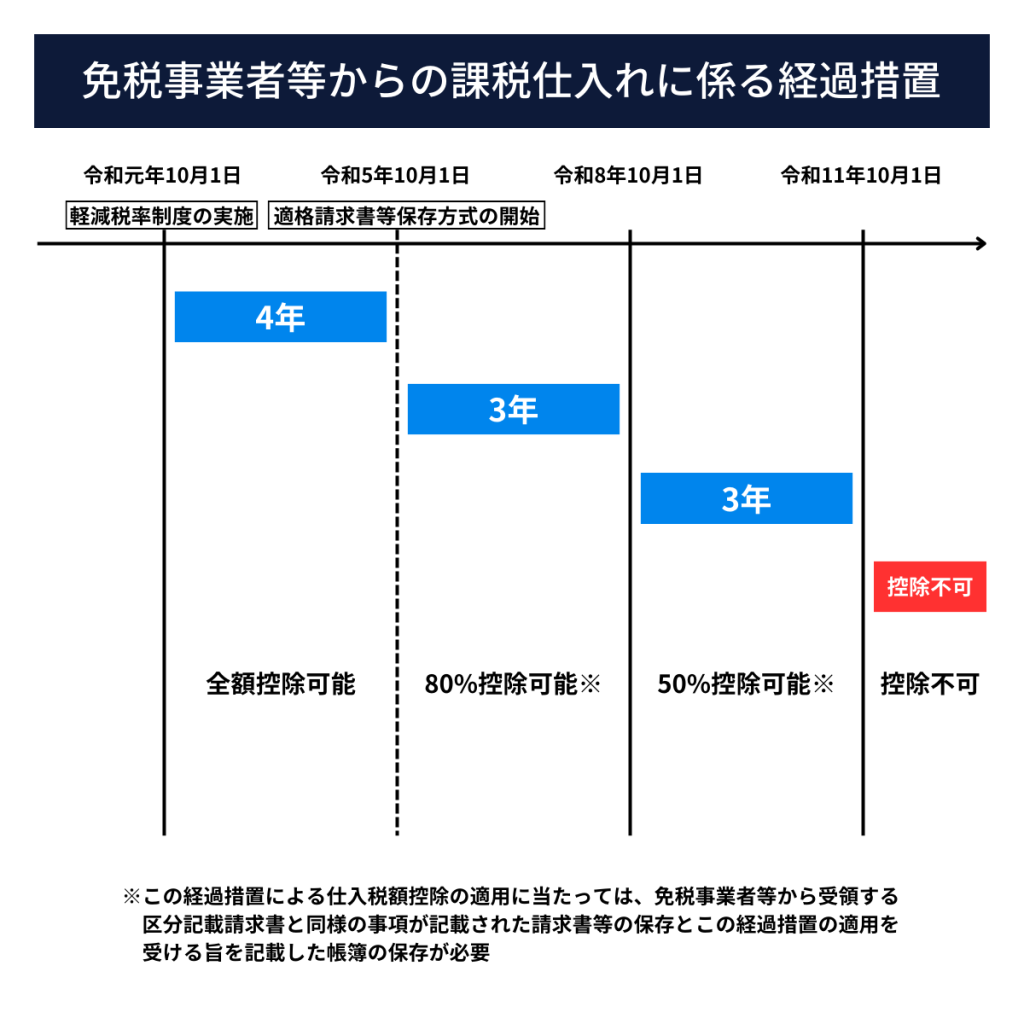

インボイス制度の経過措置

インボイス発行事業者の登録申請書の受付は、事業者の実務負担の増加や中小事業者については、インボイス制度をすぐに導入しないことを考慮して、経過措置が設けられています。

消費税の免税事業者がインボイス発行事業者(適格請求書発行事業者)に登録しないと、課税事業者は消費税の仕入税額控除を原則的には受けることができませんが、その消費税の費用負担を軽減するため、仕入税額控除について6年間の経過措置が設けられました。

つまり、適格請求書発行事業者以外からの請求書でも一定割合の仕入税額控除を受けることができ、次の割合で仕入税額控除が可能と認められています。

- 2023年10月1日~2026年9月30日:仕入に係る消費税のうち80%控除が可能

- 2026年10月1日~2029年9月30日:仕入に係る消費税のうち50%控除が可能

- 2029年10月1日~控除なし

「仕入に係る消費税のうち80%控除が可能」とは

消費税の仕入税額控除は、2023年9月までは課税仕入れの10%全額が認められていました。しかし、2023年10月以降の免税事業者の取引分は、従前の80%しか認められなくなりました。つまり、認められない20%部分は、事業者の負担費用が従前より増えることになります。

その金額も大まかには予測が可能で、前期の確定決算に基づき、個人事業者からの仕入や経費のうち、最大で20%が費用増加となります。もちろん、個人事業者がすべて免税事業者のままではないのですが、決算に加味される費用の見積も実施してみると良いかもしれません。

請求管理システムの導入を検討する

請求管理システムを導入すると、インボイス対応の請求書に沿った項目を網羅した請求書の作成・送付・入金管理などの請求業務を効率化・自動化することが可能です。請求業務は、企業にとって重要な業務であり、その効率化は、企業の生産性向上に大きく貢献します。

業務効率化が可能

請求管理システムを導入することで、請求業務にかかる手作業を大幅に削減することができます。請求書の作成や送付、入金管理などの作業を自動化することで、業務のスピードアップや作業、工数の削減が可能です。また、入力ミスや入力漏れなどの人的ミスを防止することもできます。

電子帳簿保存法に対応できる

電子メールやWEBを通じて請求書を送受信する機能を利用することにより、相手先との郵送でのやり取りがなくなります。2024年1月より導入される電子帳簿保存法の要件を満たすために、請求管理システムを導入すると対応が楽になります。

入金管理が迅速

入金予定日や入金ステータスなどの情報を一元管理することで、入金の遅延や未入金のリスクを軽減することができます。また、入金消込作業も自動化できるため、業務の負担を軽減できます。

請求内容の検索性が簡単

請求管理システムを導入すると電子データで保存されるため、必要に応じた検索が可能で、必要なデータの取得がしやすくなります。また、複数部署に渡って問い合わせがあっても簡単に検索ができます。

コスト削減

システムの導入には初期費用がかかりますが、請求書を電子メールで送付することで、郵送コストを削減することができます。また、請求業務にかかる工数削減が可能となり、人件費の削減につながります。

まとめ

インボイス制度が導入され、各社が自由に利用していた見積書等について、所定の要件を満たすと適格請求書と利用できますが、請求書や領収書など複数証憑での対応も可能ですので、それらのパターンも把握しましょう。

また2023年10月より導入されたインボイス制度も、経過措置があるため、まだ申し込みが可能です。未対応でしたら今からで導入を検討しましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ