こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

企業間取引おいて、掛取引が通常取引となりますが、同じ相手と債務取引があるときには、債権と債務を相殺して債権を請求することがあります。そこで、掛取引のメリットとデメリットと相殺取引の意味を理解してみましょう。

相殺処理は、請求書に相殺金額を記載することで行うことができます。相殺取引の会計処理も併せて見てみましょう。

2023年10月に導入されたインボイス制度では、請求書に消費税額が明記されることが求められています。相殺取引はインボイス制度の下でも変わらず実施可能ですが、適格請求書の要件を満たす必要があります。詳しく中身を見てみましょう。

請求書の掛取引と相殺について

掛取引とは、商品やサービスの代金を一定期間後にまとめて支払う取引のことです。

企業間の取引では、頻繁に取引が発生するため、その都度やり取りを行うよりも、一定期間の取引金額をまとめて決済する方が一般的かつ効率的です。そのため、企業間の取引では掛取引が一般的に行われています。

掛取引には2つの側面があり、商品やサービスを販売する企業が代金を後払いで受け取る「売掛取引」、商品やサービスを仕入れる企業が代金を後払いで支払う「買掛取引」があります。

売掛取引では、後日請求書を発行して代金を回収します。また、買掛取引では、後日請求書に基づいて代金を支払います。

掛取引は、企業間の信用(与信)に基づいて成り立つ取引ですので、取引先の信用状況を十分に把握した上で取引を行う必要があります。

仮に、貸倒れ(債権の回収ができない状態)が発生すれば企業の資金繰りに大きな影響を与えることがありますので、与信には注意しましょう。信用不安があるときは掛取引(後払い)でなく、前金取引(先払い)で入金してもらうように交渉しましょう。

掛取引のメリットとデメリット

掛取引のメリットついては、以下のとおりです。

まず、資金流動性が向上し、 買い手は商品やサービスの即時支払いをせずに済みます。つまり、手元に現金がなくても購入することができるのです。これにより、取引がスムーズになりますし、掛取引ができる商品やサービスを購入する企業が多いため、販売機会の拡大にもなります。

また、信用に基づく取引となるので、互いのビジネス関係を構築を強固にし、維持するのに役立ちます。

次に、デメリットについては、以下のとおりです。

管理面において、買い手側売り手側ともに、債権もしくは債務のある取引先と金額を毎月確認する照合作業が必要となるため、確認の手間と時間が必要となります。

また、与信においてもリスクが伴います。先述したとおり、支払い能力を有しており貸倒れが発生しないかどうかを確認する必要があります。売掛金が回収できない場合には、法的措置を取らないといけなくなることもありますので、注意しましょう。

相殺取引について

請求相殺とは、お互いに債権と債務にある事業者の間で、それぞれの債権と債務を相殺して実際の請求額や支払額を減少させる方法です。

例えば、A社はB社に対して、債権100万円、債務30万円があるとして、一方、B社はA社に対して債権30万円、債務100万円があるとします。

- A社はB社に請求するときに、債務30万円を相殺し、70万円で請求する

- B社はA社に対する債権30万円を控除した、債務70万円で支払を行う

相殺をしない場合は、A社がB社に30万円を支払い、B社がA社に100万円を支払うという2回の支払いが生じることになります。

しかし、相殺することにより、B社がA社に70万円を支払うという1回のフローで清算を行えるため、双方の事業者は、少ない資金でかつキャッシュフローが簡単な取引で清算を完了することができます。

但し、相殺するには、債権・債務が相互に存在し、かつ額面が両者で一致するか、あるいは部分的に一致する必要があります。法的に相殺は、「一方からの意思表示のみ」によって行うことができますが(民法506条1項)、将来的に円滑にビジネスを運営するにあたり、事前に両者の同意を得るほうがよいでしょう。

請求書の相殺処理について

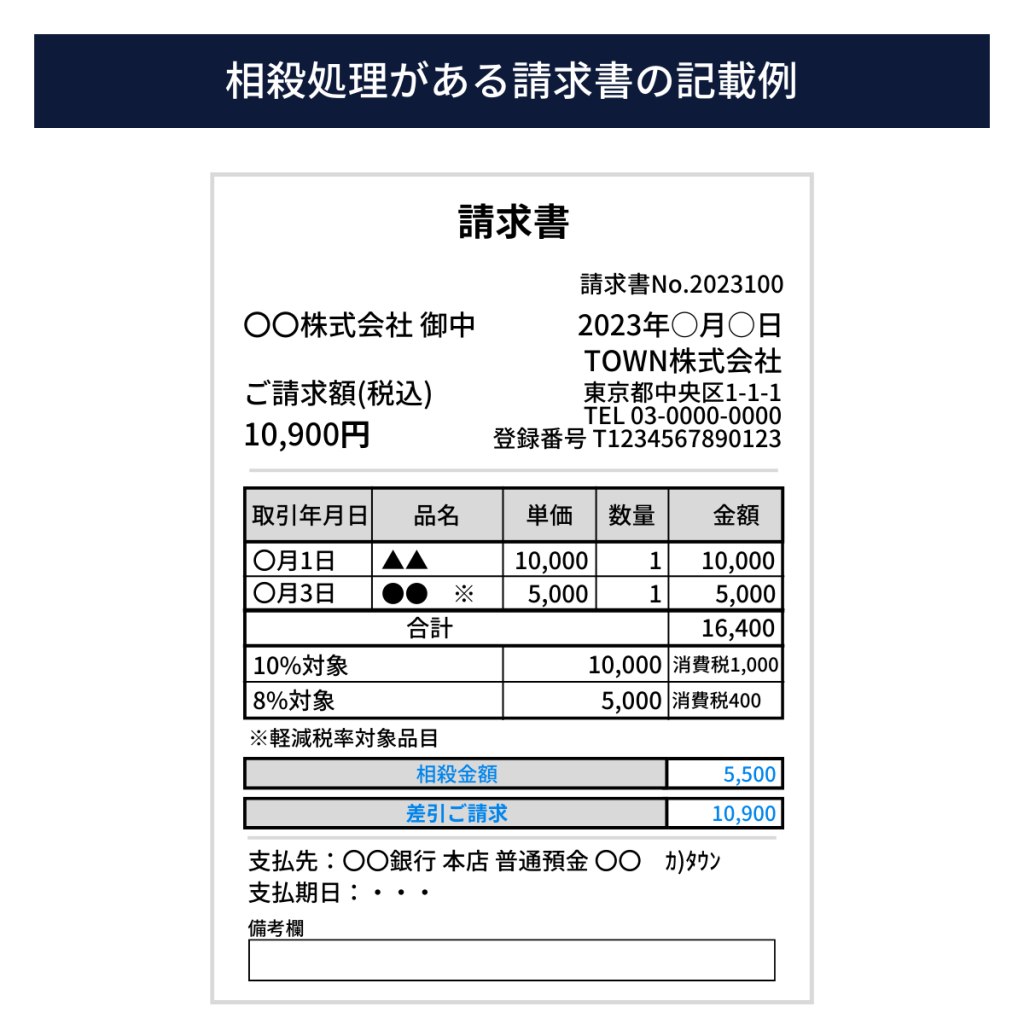

相殺処理をする場合は、一般の請求書に次の内容を追記することで相殺は可能です。

例では税込請求額の下に、相殺金額を控除して、差引請求額を記載しています。記載方法に法的なルールはなく、相殺金額を「−」で示すことや「△」や「▲」を使用することもあります。

相殺金額を別紙として、内訳を添付することもあります。

また、発行する義務はありませんが、相殺処理時の領収書を求められる場合があります。

お互いが相殺処理に合意しており、取引内容を明確に残すこともできるため、後に帳簿の債権債務が合わなくなった場合の確認も行いやすくなるため、発行した方が確実に取引ができるでしょう。

相殺取引の会計処理について

事例をもとに仕訳を見ていきましょう。

A社はB社に対して、債権100万円、債務30万円があるとして、一方、B社はA社に対して債権30万円、債務100万円があるとします。

例1.A社はB社に請求するときに、債務30万円を相殺し、70万円で請求する

【仕訳例】(消費税等は考慮しないものとする)

①A社はB社に対して商品を納品し、100万円の債権が確定した

| 借方 | 金額 | 貸方 | 金額 |

| 売掛金(対B社) | 1,000,000 | 売上(対B社) | 1,000,000 |

②A社はB社に対する債務30円を相殺し70円で請求書を発行し、70円の入金があった

| 借方 | 金額 | 貸方 | 金額 |

| 預金(対B社) 買掛金(対B社) | 700,000 300,000 | 売掛金(対B社) | 1,000,000 |

相殺した場合の仕訳は、摘要欄に「B社相殺分」などと記載しておくと、後からの追跡が便利になります。

例2.B社はA社に対する債権30万円を控除した、債務70万円で支払を行う

【仕訳例】(消費税等は考慮しないものとする)

①B社はA社対から仕入れを行い、100万円の債権が確定した

| 借方 | 金額 | 貸方 | 金額 |

| 仕入(対A社) | 1,000,000 | 買掛金(対A社) | 1,000,000 |

②B社はA社に対する債務30万円を相殺し70万円を払う

| 借方 | 金額 | 貸方 | 金額 |

| 買掛金(対A社) | 1,000,000 | 預金(対A社) 売掛金(対A社) | 700,000 300,000 |

例1と同じように、相殺した場合の仕訳は、摘要欄に「A社相殺分」などと記載しておくとよいでしょう。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

インボイス制度における請求書と相殺について

インボイス制度は、2023年10月に導入された消費税を明確にするための制度です。この制度では、事業者が取引の時に発行する請求書に、取引の明細と消費税額など、適格請求書(インボイス)の要件を満たす内容を記載する必要があります。

事業者が仕入に係る消費税を認識するためには、この適格請求書の発行と保存が必要となりました。

事業者が負担する消費税は、多くの流通経路を経て、生産する財やサービスに上乗せされ、最終的には、最終消費者が消費税等を負担する仕込みとなっています。

事業者が売上に係る消費税から仕入に係る消費税を差し引き、差額を税務署に納付しますが、この仕入税額控除を受けるための制度として、適格請求書を発行することが必要となりました。

これがインボイス制度です。

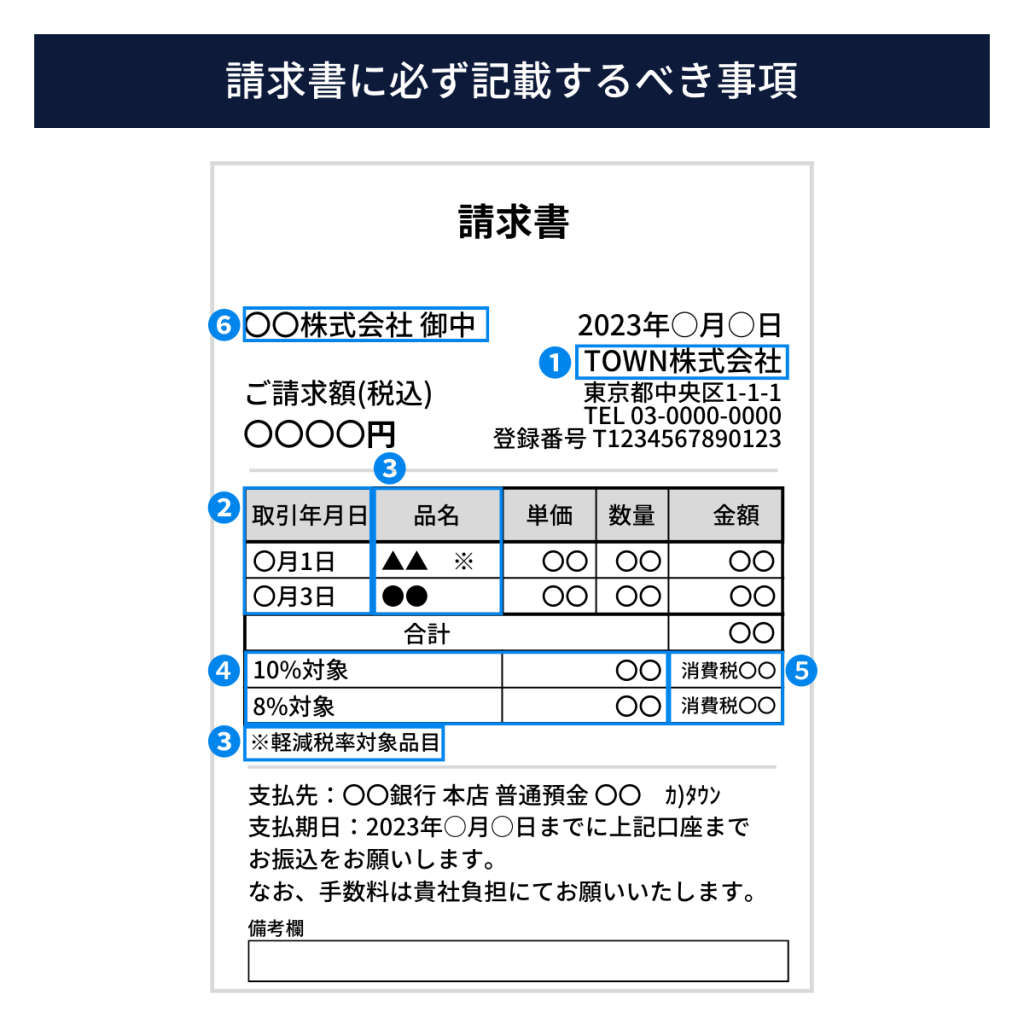

適格請求書のフォーマットとは

国税局から適格請求書のフォーマット例が通達されています。

この要件を満たすために必要な事項が漏れないようにしましょう。

請求書に必ず記載するべき事項

- 氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した税込対価(又は税抜対価)の額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名(名称)

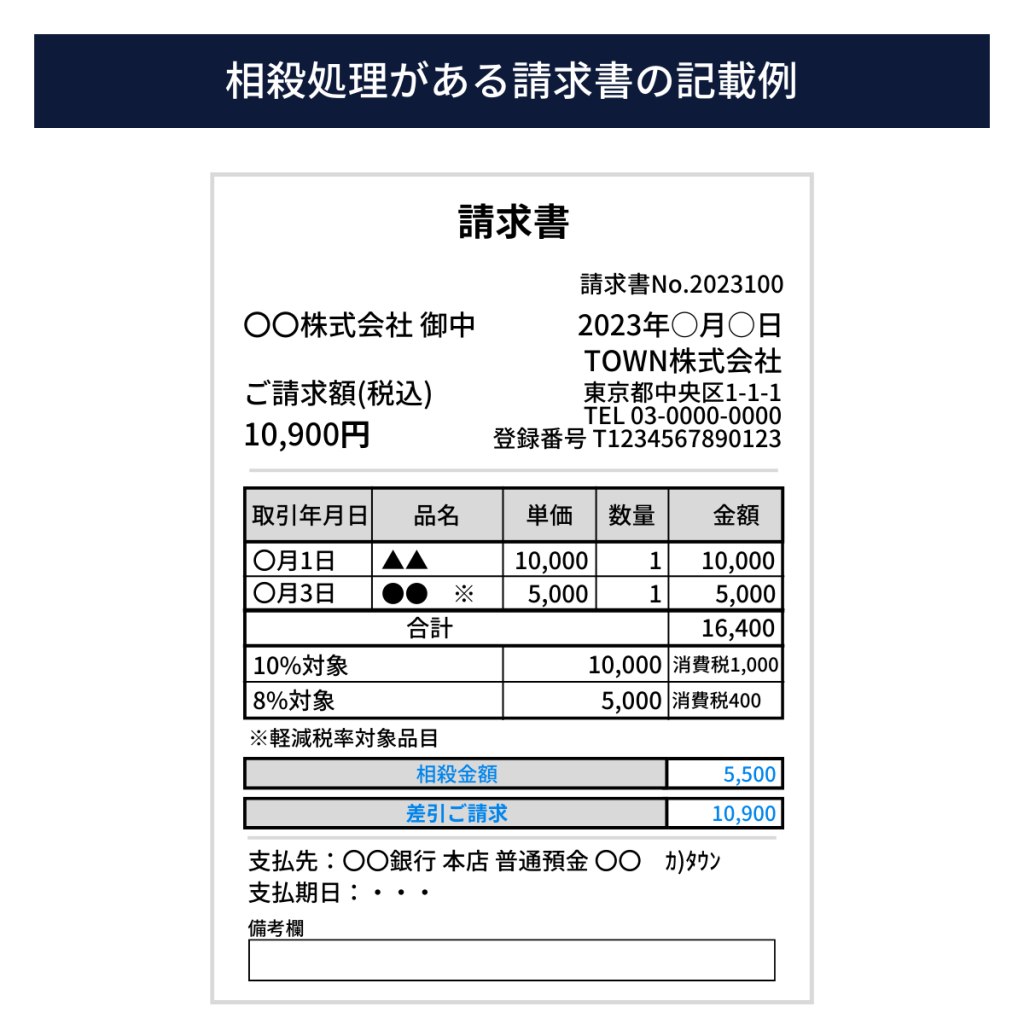

インボイス制度における相殺の書き方

インボイス制度導入後における相殺の書き方は、導入前と大きく変わっていませんが、相殺前の請求額を記載、そこから相殺金額を控除し、差し引きの請求額を記載する方式となります。

相殺後の金額だけで請求書を作ると、売上総額が当初の想定より小さくなり、売上総額で判定する課税基準(消費税の課税事業者の判定など)などで正しく判定できないこともあります。

相殺額の記載ですが、相殺するにあたり債務を特定しなければならず、その時の仕入にはインボイス制度に沿った適格請求書を保存しなければなりません。

インボイス制度の経過措置

免税事業者との取引がある課税事業者にとっては、インボイス制度の施行によって急激な負担が起こる可能性があります。

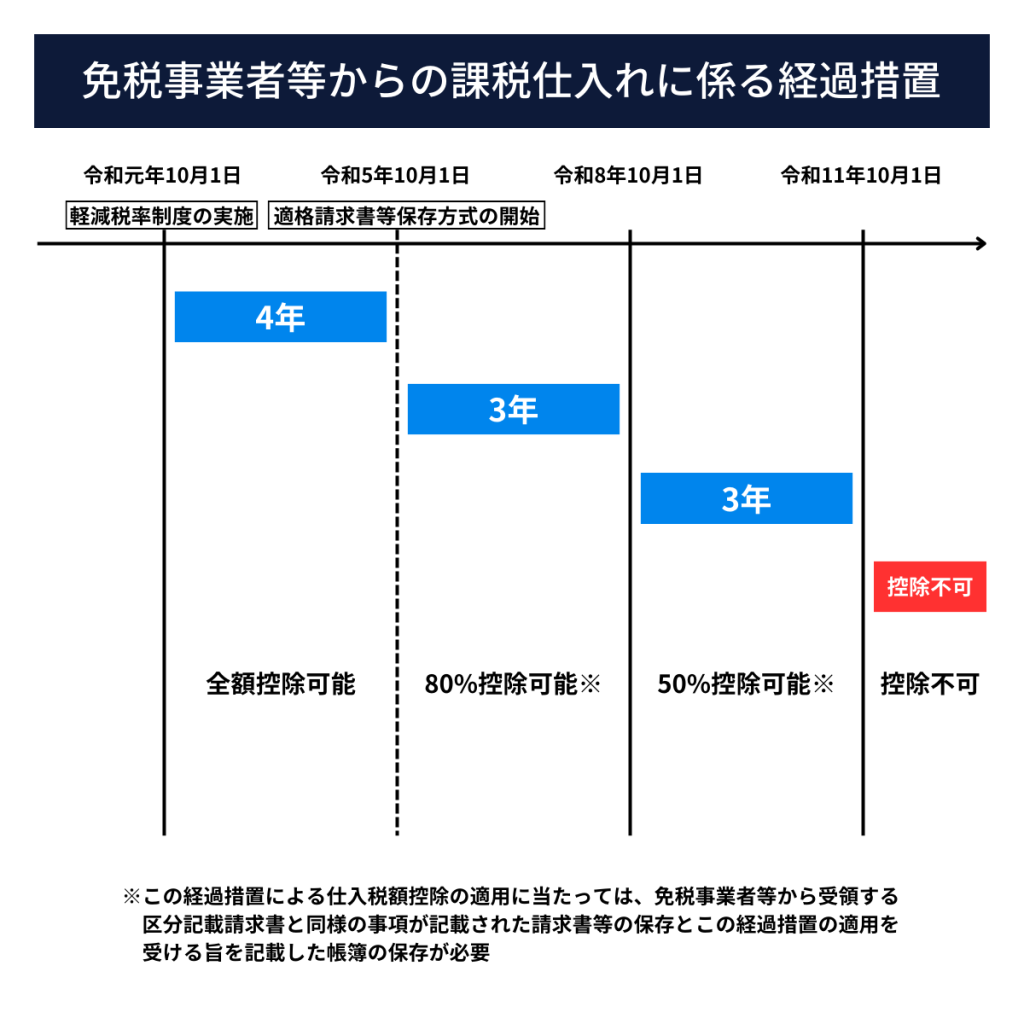

そこで、免税事業者が適格請求書発行事業者に登録しないと、課税事業者は消費税の仕入税額控除を原則的には受けることができませんが、その急激な費用負担を軽減するため、仕入税額控除について6年間の経過措置が設けられました。

つまり、適格請求書発行事業者以外からの請求書でも一定割合の仕入税額控除を受けることができ、次の割合で仕入税額控除が可能と認められています。

「仕入に係る消費税のうち80%控除が可能」の具体例

2023年9月末までの免税事業者等からの仕入と、2023年10月以降の仕入について仕訳をみていきましょう。

事例1.A社は個人事業主Bから、2023年9月の稼働として100万円と消費税10万円の請求をうけ、業務委託料として計上した(2023年9月度の計上)

【仕訳例】

| 借方 | 金額 | 貸方 | 金額 |

| 業務委託料 仮払消費税 | 1,000,000 100,000 | 未払金(対B) | 1,100,000 |

事例2.A社は個人事業主Cから、2023年10月の稼働として100万円と消費税10万円の請求をうけ、業務委託料として計上した(2023年10月度の計上)

なお、個人事業主Cは免税事業者であり、適格発行事業者ではない

【仕訳例】

| 借方 | 金額 | 貸方 | 金額 |

| 業務委託料 仮払消費税 | 1,020,000 80,000 | 未払金(対B) | 1,100,000 |

仕入税額控除は、2023年9月までは課税仕入10%の全額が認められていましたが、2023年10月以降の免税事業者からの分は、従前の80%しか認められなくなりました。認められない20%部分は事業者の費用から増えることになります。

源泉所得税の控除について

個人事業主が行った業務の対価として報酬を支払うときは、報酬の内容によっては源泉徴収して支払いますが、上記の事例1、2とも控除する源泉所得税は変更ありません。

参照:インボイス制度開始後の報酬・料金等に対する源泉徴収|国税庁

請求管理システムの導入

請求管理システムを導入すると、インボイス対応の請求書に沿った項目が記載されるため、簡単に適格請求書を発行できます。メリットとデメリットを理解したうえで、導入を検討しましょう。

効率性が向上する

請求書作成や発送、入金管理などの業務を自動化することで、業務にかかる時間を大幅に削減できます。また、入力ミスや入力漏れなどの人的ミスを防止することもできます。

電子帳簿保存法に対応できる

電子メールやインターネットを通じて請求書を送信・受信する機能があるため、相手先との紙や郵送での請求書の授受がなくなります。

2024年1月より原則として電子取引のデータ保存が義務化されるため、電子帳簿保存法の要件を満たした請求管理システムを導入することで対応が容易に行えるようになります。

保管コストやスペースの削減が可能

紙での保管からデータでの保管に切り替えることで、物理的な格納スペースを大幅に削減することができます。資料保管のための新たなスペースの設置や、外部倉庫の追加の借入の必要がなくなります。

請求内容の検索が容易になる

膨大な紙の請求書から必要なものを探すには人力では限界があります。請求管理システムを導入すると電子データで保存されるため、必要に応じた検索が可能で、必要なデータの取得がしやすくなります。

導入コストがかかる

システムの導入には初期費用がかかるものもあります。中小企業にとっては大きな負担になることもありますので、費用がどれくらいかかるのかはしっかりと確認を行いましょう。

システムを利用するのにトレーニングが必要

従業員が新しいシステムの操作に慣れるためにはトレーニングが必要で、一時的な生産性の低下を招くこともあります。

まとめ

インボイス制度の導入前と導入後で請求書の相殺の記載方法は大きく変わりませんが、適格請求書の要件を満たした記載が必要です。

健全な取引を行うためにも、必要事項を確認をし、相殺処理が発生した場合でもスムーズなやり取りが行えるようにしていきましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ