こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

2023年10月からインボイス制度が始まり、実際にインボイスを発行・または受け取る業務が始まりました。

請求書や納品書、領収書などの経理帳票のうち、どの書類をインボイスとするかは各企業の判断にゆだねられています。

その結果、いろいろな書類や記載方法のインボイスが溢れかえり、現場の経理担当者の方々にとっては判断に迷うことも多いでしょう。いわゆる「T番」と呼ばれるインボイス発行事業者の登録番号ですら、取引先の書類ごとに記載場所や記載方法がまちまちなために見つけるのに一苦労、という声も多く聞かれます。

今回は、そんな経理担当者が抱えている疑問や困りごとのひとつである「請求書と領収書のインボイス対応って、どちらかだけで本当にいいの?」について解説していきます。

目次

請求書と領収書、インボイス対応はどちらかだけでよい?

結論としては、請求書と領収書を発行する場合にインボイスに対応させるのはどちらかの書類だけで大丈夫です。ひとつの取引に対して請求書と領収書を発行する場合、そのどちらともインボイスの記載事項すべてを満たして発行する必要はありません。

詳しく見ていきましょう。

請求書と領収書、どちらかをインボイスとすればOK

冒頭にお話しした通り、請求書と領収書をどちらも発行する場合は、そのどちらかをインボイスとして必要な記載事項を満たして発行すれば問題ありません。

たとえば請求書をインボイスとして、記載事項をすべて満たして発行していれば、領収書や納品書には適格請求書発行事業者の登録番号や、税率ごとに区分した消費税額等の記載がなくてもよいのです。

あとでも触れますが、その場合はどの書類をインボイスとして発行しているのか、取引先と事前に打ち合わせをして、書類にもわかりやすく記載しておきましょう。

請求書と領収書のどちらかがインボイスになる場合

「当社は自社が発行した請求書をインボイスとする」とした場合でも、取引先によってすべてがそのようになるわけではないケースも見受けられます。

ひとつ具体例をみていきましょう。この場合は、該当の書類をインボイスに対応させなければなりませんので注意が必要です。

【領収書をインボイスに対応させなければならない事例】

A社は取引先であるB社に対し、10月分の請求書をインボイスとして発行した。その後、B社から支払通知書が届いた。B社からはインボイスを領収書として発行するように依頼がきている。

| A社発行の請求書 | B社発行の支払通知書 | |||

| 税抜金額 | 69,135 | 税抜金額 | 69,135 | |

| 消費税額 (10%・端数処理 四捨五入) | 6,914 | 消費税額 (税率10%・端数処理切り捨て) | 6,913 | |

| 合計請求金額 | 76,049 | 合計請求金額 | 76,048 | |

この場合、A社とB社では消費税の端数処理の計算方法が異なっています。そのために、合計請求金額に1円の差額が生じる結果になりました。このことにより、B社にとってA社発行の請求書はインボイスとしては受け取ることができず、支払情報を確認するための資料という位置づけになっています

大前提として事前にどの書類をインボイスとするのか、消費税の端数処理をどうするのかは取引先と話し合いが必要ですが、B社の支払い額¥76,048を正しいとする場合は、B社の支払通知書の内容でA社がインボイスの記載事項を満たした領収書を作成する必要があります。

いろいろな帳票を発行する場合

企業では取引先に対し、ひとつの取引に対応して実にたくさんの帳票を発行しています。先ほども説明したように、その中でどの書類をインボイスとするかはそれぞれの企業にゆだねられており、自社の方針をもとに取引先と調整しながら決めているのが実情です。

そこで生じるのが、「請求書をインボイスとした場合、納品書や請求明細に記載していた消費税はどうなるの?」という疑問です。

月末締めで1か月の取引分をまとめた請求書を発行し、これをインボイスとしているケースが多いですが、この場合、消費税の計算は税率ごとに1回しか行うことができません。

納品書に納品ごとに都度計算された消費税額が記載されている場合、請求書の総額と納品書の総額に差異がでてしまうのです。

手書きで納品書を作成している場合は、税抜金額だけを記載するといいでしょう。システムを使っていて自動で消費税額が記載されてしまう場合などは、備考欄や欄外に「記載の消費税額は参考表示です」などと書いておきましょう。

いろいろな帳票を発行している場合は、どの書類がインボイスに該当するのか、またはしないのかを明確にしておくことがとても重要です。

複数書類をインボイスに該当させる場合

インボイスに必要な記載事項はひとつの書類ですべてを満たす必要はなく、2つの書類以上で関連性を明確にすれば複数書類で該当させることも可能です。

これも現場で、経理担当者が頭を悩ませている原因になっているのではないでしょうか。

A社は納品書と請求書で、B社は登録事業者番号を知らせるはがきと領収書で…その上に納品書は紙発行、請求書は電子データで発行されているというケースも少なくありません。

取引先ごとにインボイスとする書類の種類も複数なのかも違い、さらに発行形態も違うとなると、保存の業務に相当な管理負荷がかかっていくことになるのです。

複数枚でインボイスとする場合、取引先がわかりやすく保存もスムーズにできるように、書類同士の関連性を明確にしたり、発行形態や発行のタイミングを同じにしたりするなどの配慮が必要です。

複数枚の書類の関連性を明確にするためには、システム導入がおすすめです。手書きやエクセルだと関連表記があいまいになってしまったり、内容に差異が出てしまったりすることが多くあるからです。

請求書と領収書、どちらもインボイスにするのは間違い?

請求書と領収書、すべて同じシステムから出しているからどの書類もインボイス対応になっている、というケースも多いのではないでしょうか。

ここでは、同じ取引について複数枚以上のインボイスを発行する場合についてみていきましょう。

請求書と領収書、どちらもインボイスとしてもかまわない

まず、結論です。

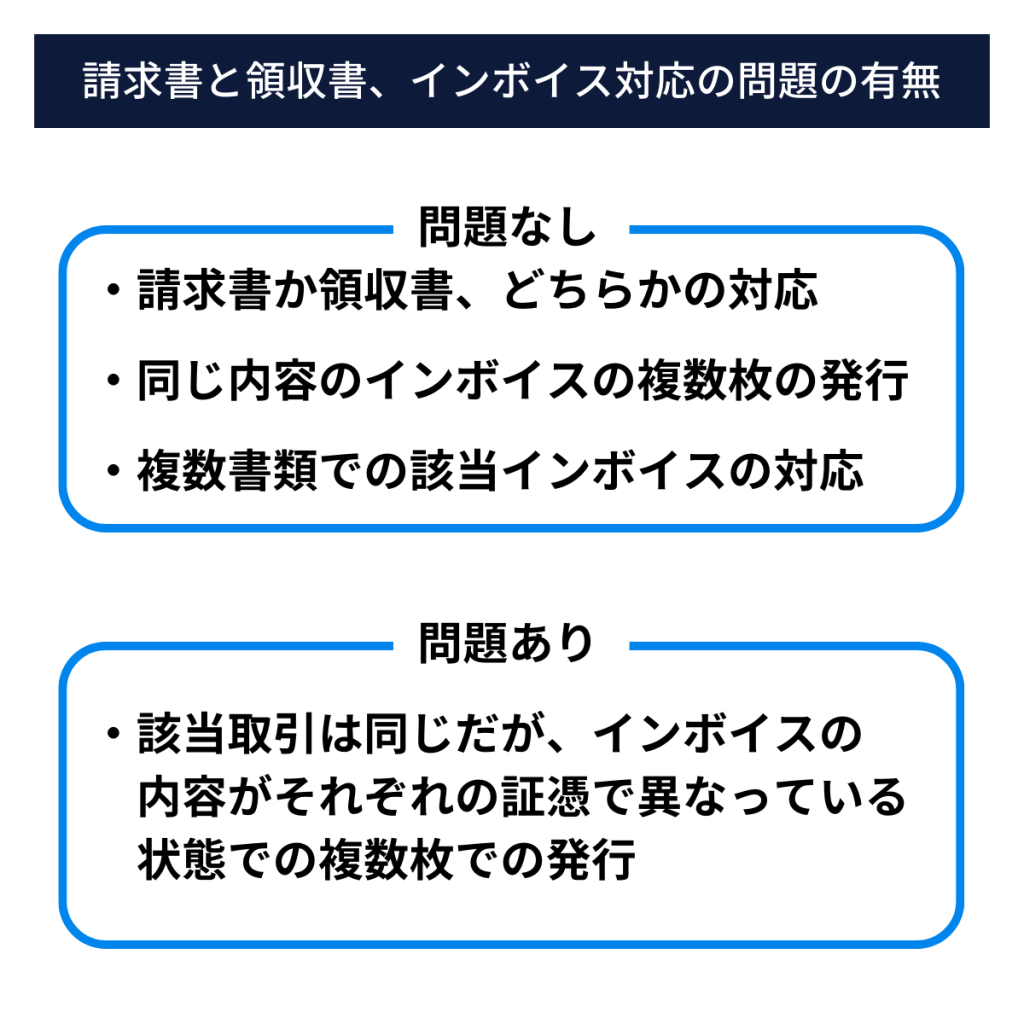

同じ取引について、同じ内容のインボイスが2枚以上発行されていても何ら問題はありません。

自社が「請求書をインボイスとする」と決めた場合でも、上述したように「領収書をインボイスとしてほしい」という取引先や、ほかの書類をインボイスとしてほしいと要望してくる取引先もあります。

どの書類をインボイスとするかは自社の方針ですが、書類によって取引先内での処理フローが異なるケースもあるでしょう。それにより請求書のみがインボイスになっていることで都合が悪いこともあるのです。

例えば、請求書は営業部門に流され支払情報だけが経理部門に回り、経理部門は領収書を証憑として会計処理をしている場合などがこれにあたるでしょう。

請求書がインボイス様式になっていることは問題ありませんが、領収書がインボイスの記載事項を満たしていないことで会計処理(消費税の仕入税額控除)ができなくなってしまうのです。

取引先から要望があった場合は、同じ内容のインボイスを複数枚以上発行してもかまいません。

また、取引先から要望がなくても自社のシステム上において複数枚インボイスが発行されてしまうケースもあるでしょう。

例えば、納品書・請求書・領収書がそれぞれすべてインボイス対応されて発行される場合も珍しくありません。

この場合も、同じ取引について同じ内容の記載になっていれば問題ありません。

システム発行していない場合は注意が必要

さきほど、「同じ取引について同じ内容になっていれば複数枚以上インボイスが発行されていても問題ない」との説明をしました。

システムを通じて発行している場合は、印刷の際に書式を選択するだけで「納品書・請求書・領収書」をそれぞれインボイスに対応させて作ることができますが、注意したいのがエクセルや手書きなどによって自力で作成している場合です。

消費税の端数処理を変えてしまったり、取引内容を間違えて記入してしまったりするなどして、同じ取引について違う内容のインボイスを発行してしまうことは問題です。複数枚のインボイスを発行するケースがある場合は、システムを導入するか、社内のチェックフローを強化するなどの対策が必要になります。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

今こそシステム導入を考えよう

請求書と領収書、インボイス対応はどちらかだけでいいのかという疑問の切り口から、ひとつひとつみてきました。ここで押さえておきたいのは、発行においてはもちろんのこと、インボイスの受取側にとっての管理の課題点が大きく浮かび上がっていることです。

ひとつひとつみていきましょう。

どの書類がインボイスなのか?

ひとつの取引に対しさまざまな書類が発行される中、どの書類がインボイスになっているのかを確認する必要があります。

毎月、恒常的に同じ顧客としか取引しないのであれば最初だけ確認しておけば済みますが、企業の成長としてそれは一般的ではありません。常に新しい顧客が増えていく中で、毎回の確認作業が必要になります。

複数書類をもってインボイスに該当させている取引先がいることで、受取時の確認作業がさらに煩雑になるでしょう。

果たしてインボイスなのか?

取引先からインボイスとして発行された書類が、インボイスに必要な記載事項を満たしているかを都度確認する必要があります。

考えられないかもしれませんが、実際に国税庁にインボイス事業者の申請をしていないのにもかかわらず、自社の法人番号に「T」をつけて記載しインボイスの体裁だけを整えて発行するケースもまれではありません。

また、消費税の税率表記が抜けていたり、取引内容が書かれていなかったりするケースもあります。受取側は「本当にインボイスになっているのか」を確認する必要があります。

他の書類との区分管理

インボイス制度が開始され、請求書ひとつとってもその意味合いが大きく変わってきました。インボイスとしての保存が必要なもの、免税事業者から発行されたものなど、税率ごとの分類も合わせるとなんと最大18種類もの区分になります。

それらをわかりやすく、その書類の必要性に応じて保存する必要があります。

免税事業者から発行された請求書も、事業者番号がないだけでそれ以外はインボイスの記載事項を満たしている場合も少なくありません。一目で確認できるよう「免税事業者」「インボイス非対応事業者」などのスタンプを押しておく、管理ファイルを分けるなどの工夫をして、わかりやすく保存することが大切です。

紙書類と電子データ書類ごとの管理

紙で発行された場合は、紙のまま、もしくは要件を満たして電子データに変換して保存します。

電子データ書類の場合は、電子帳簿保存法で電子データのままの保存が義務付けられています(2023年12月までは紙出力して保存することも認められています)。

受け取った書類の発行形態が違うことで、受取側の業務フローもそれぞれに対応させなければならないのです。保存場所が違うことで管理の手間も大きくなり、それぞれの書類の関連性を紐づける何らかの対策が必要になります。

こうした課題に対応していくためには、システム導入がキーポイントになってくるでしょう。

システムにインボイスの事業者登録番号を入力することで、自動でインボイスの登録事業者かどうかを判別してくれますし、自社が発行するインボイスには何ら気を使わなくてもすべての記載事項を満たして発行してくれます。

紙書類をスキャンし、仕訳に連携できるシステムもあります。すべての情報や必要な証憑類をシステム内で一元管理することができ、経理部門の管理業務の負荷を大幅に減らし万全の保存体制を構築していくことができるでしょう。

まとめ

今回は、請求書と領収書のインボイス対応はどちらかでいいのか?という疑問をスタートとして詳しく解説してきました。電子帳簿保存法が改正され、インボイス制度が始まり、経理業務を取り巻く環境は大きく変わろうとしています。

紙保存から電子データ保存へ、紙発行から電子発行へ、過渡期の真っただ中にいることは明らかです。システム導入することで電子での受け取り、発行に大きく舵を取っていくことは今後の環境に対応するうえで必要な対策といえるでしょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ