こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

2023年10月1日から、いよいよインボイス制度(適格請求書等保存方式)が導入されます。インボイス制度は企業間取引にどのような影響を与えるのでしょうか。また経理担当者にはどんな対応が求められるのでしょうか。

この記事ではインボイス制度の概要について紹介するとともに、実務上の対応方法や、やっておくべき準備について解説します。

目次

消費税の仕組み

「課税事業者」と「免税事業者」

インボイス制度を理解するために、まずは消費税の基本的な仕組みをおさらいしておきましょう。消費税とは、商品の販売やサービスの提供などの取引に対して課される税です。最終的に商品やサービスを消費する者が税を負担し、それを提供した事業者が受け取った消費税を納付します。

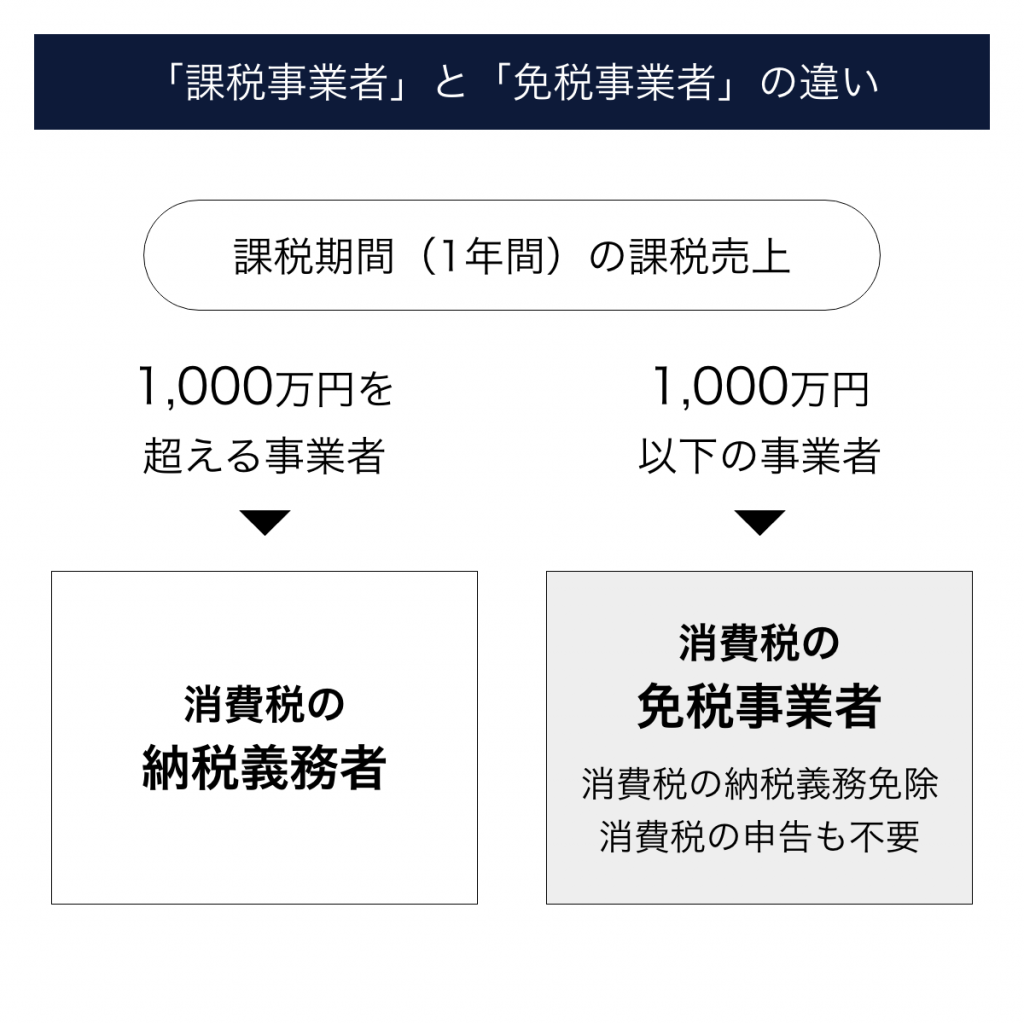

現行の制度では、課税期間(1年間)の課税売上が1,000万円を超える事業者は消費税の納税義務者となります。1,000万円以下の事業者は、「免税事業者」となり、消費税の納税義務が免除されています。消費税の申告を行う必要もありません。

消費税・納税額の計算方法

ここからは、納税額について考えていきましょう。

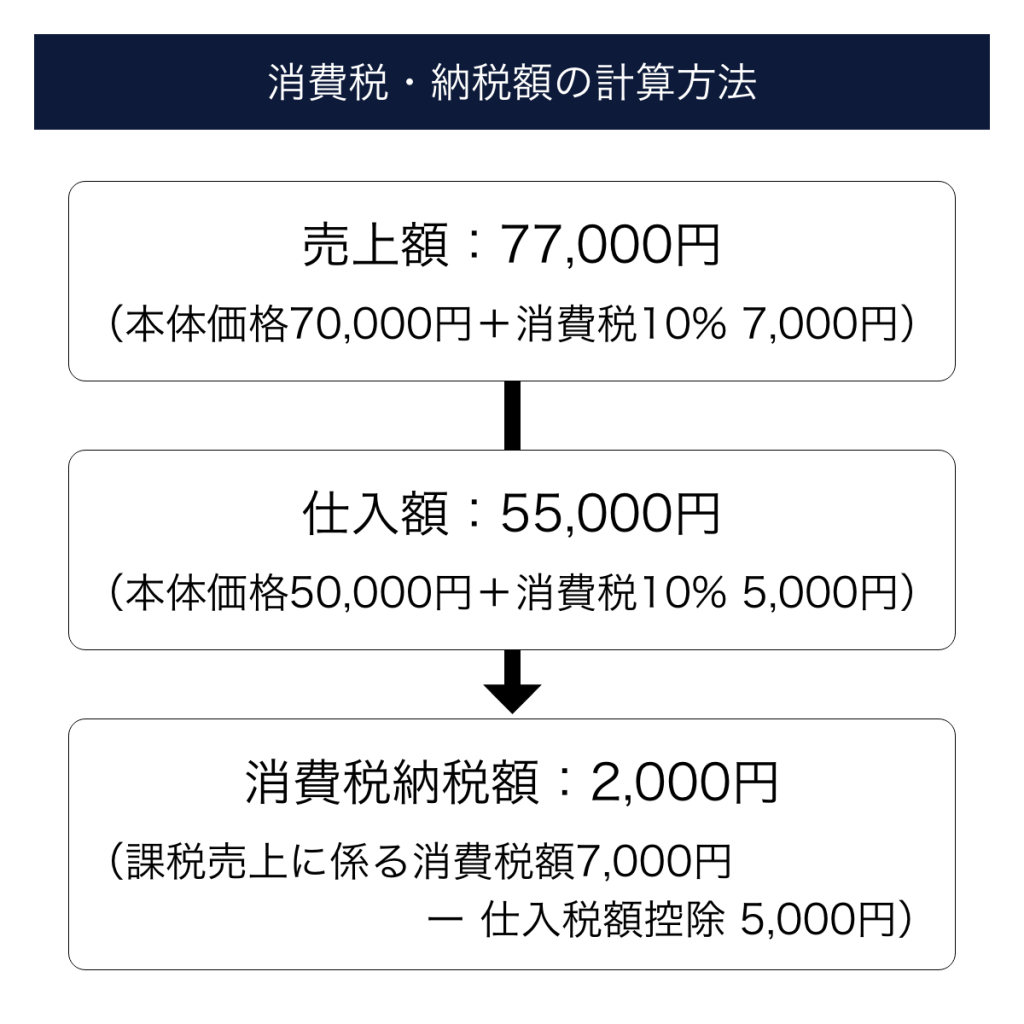

納税額は、課税売上の消費税額から、仕入にかかった消費税額を差し引いて決定されます。

たとえば本体50,000円のものを消費税10%の55,000円で仕入れ、70,000円+消費税10%の77,000円で販売した場合を想定してみましょう。この場合は「課税売上に係る消費税額」は7,000円、「課税仕入れに係る消費税額」は5,000円です。この5,000円は「仕入税額控除」と呼ばれます。消費税納税額は7,000円-5,000円=2,000円になります。

仕入税額控除の適用を受けるためには一定の要件が必要です。この要件を満たせない場合は、受け取った消費税7,000円をまるごと納付しなければなりません。「インボイス制度」が導入されると、この仕入税額控除の要件が変わります。

現行の制度では、仕入額控除のためには、帳簿の保存と請求書の保存が必要とされています。支払ったものに対して、税別で記載されている請求書の保存が必要です。ただ、ここまでは多くの会社の経理部門で、特に意識しなくても日常的に行われているのではないのでしょうか。

一方で2023年10月1日以降は、帳簿の保存は引き続き必須です。ポイントは新たに「適格請求書」の保存が必要になることです。これにより国内での企業間取引のほとんどに影響が出ることになるため、「インボイス制度」への注目が高まっているのです。

インボイス制度の導入

適格請求書とは

インボイス制度とは正式名称を「適格請求書等保存方式」といい、「適格請求書」がキーワードとなります。「インボイス」=「適格請求書」です。適格請求書とは、「売り手が、買い手に対して正確な適用税率や消費税額を伝えるための手段」とされています。請求書や納品書、レシートなど、その名称は問われません。紙に限らず電子データの提供も可能です。

適格請求書を発行することができるのは、「適格請求書発行事業者」に限られます。登録していない業者が適格請求書を発行することは違法となります。そのため、物品やサービスを提供している国内企業の大多数が、「適格請求書発行事業者」の登録をしなければなりません。

「適格請求書発行事業者」への登録申請手続きは、2021年10月1日から受け付けており、原則として2022年3月31日までに済ませる必要があります。この記事を投稿時は、既に登録期限が迫ってきていますので、顧客にサービスや商品を提供している企業は、申請の準備を早めに進めていくことをおすすめします。

インボイス(適格請求書):売り手側のポイント

記載項目

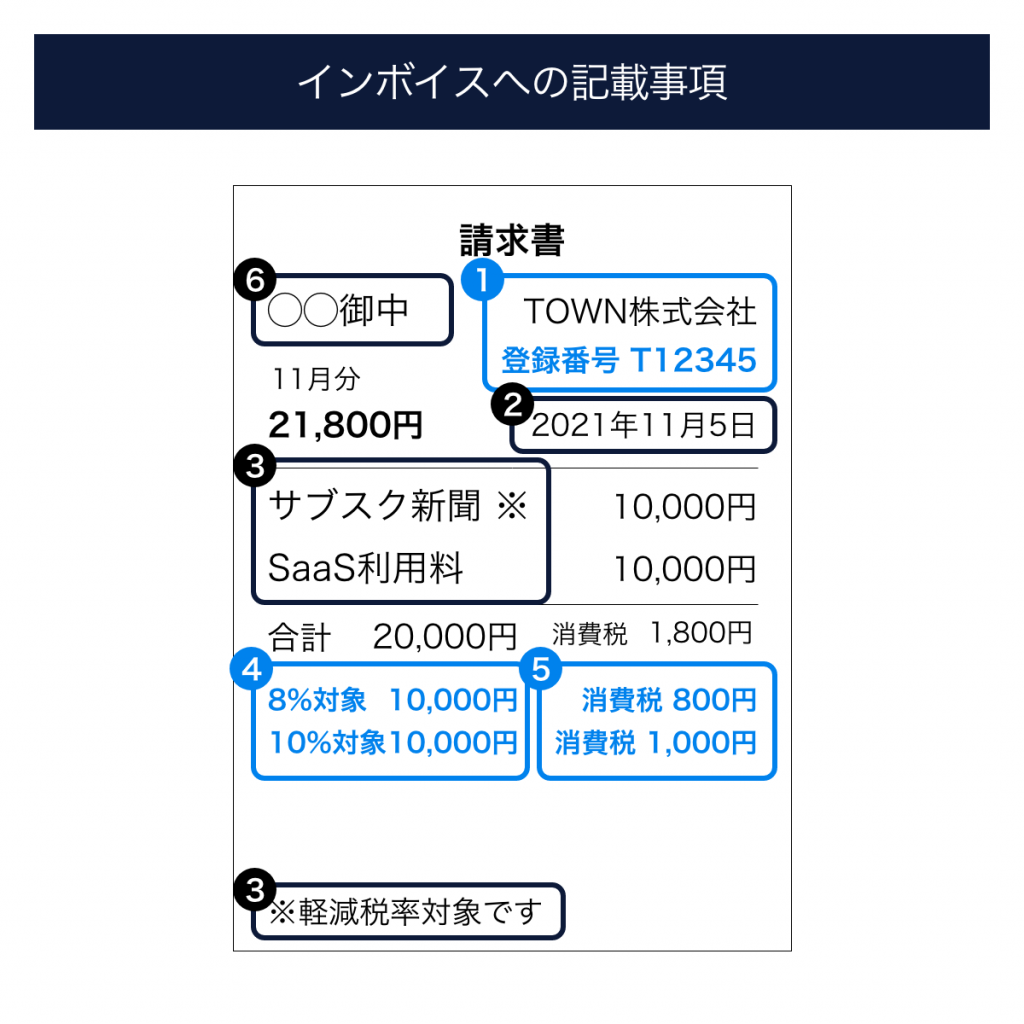

「インボイス(適格請求書)」には下記の記載事項が必須と定められています。

①発行者の氏名または名称及び登録番号

②取引年月日

③取引の内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額および適用税率

⑤税率ごとに区分した消費税額等

⑥受領者の氏名または名称

この中で、インボイス制度によって新たに記載が必要となった項目は、

①の登録番号

④の適用税率

⑤税率ごとに区分した消費税額等 となります。

ほとんどの売り手側企業において、現在使用している請求書のフォーマットの改定が必要ですので、まだ確認ができていない場合は、早めに記載方法やレイアウトを確認しておきましょう。

端数処理方法

さらに、インボイス(適格請求書)では、税率ごとの合計で端数処理をしなければなりません。現在は、品目ごと・明細ごとに四捨五入などの端数処理をしている企業もあるのではないでしょうか。また、異なる税率が混在している場合には、総合計を計算してから四捨五入して端数処理をしている事業者も見受けられます。

適格請求書では、税率ごとに税抜きの合計額をまず計算します。そしてそれぞれの合計額に税率を掛けてから、端数処理を行うことになります。エクセルで請求書を作成している場合は、数式の変更が必要になる場合があります。現行の計算方法と、インボイス制度導入後の計算方法を確認しておきましょう。

免税事業者が売り手側の場合の留意点

買い手側の留意点としても後述しますが、インボイス制度導入後は、段階的に「適格請求書発行事業者」以外からの仕入に係る仕入税額控除が廃止されていきます。つまり、買い手側からすると仕入税額控除対象外の免税事業者から仕入れた場合、仕入れの際に支払った消費税が戻ってこなくなります。

そうなった場合、取引先として免税事業者を選ばなくなる企業も多くなってくることが考えられます。そうならないためには、自社売上が免税対象であっても、「適格請求書発行事業者」への登録を検討しましょう。

買い手側の留意点

上段でも述べた通り、インボイス制度導入後は、「適格請求書発行事業者」以外からの仕入に係る仕入税額控除が段階的に廃止されます。先ほどの例で、税抜50,000円+消費税10%の物品を仕入れて、「適格請求書」ではない請求書を受領し55,000円を支払ったとしましょう。税抜70,000円+消費税10%で物品を販売し、77,000円受け取ったら、消費税7,000円を全額納めなければなりません。支払った消費税の5,000円が戻ってこないのです。

つまり、仕入先が「適格請求書発行事業者」登録をしていないと、仕入元(買い手側)の税負担が大きくなります。そのため、サプライヤーや、利用しているサービスの提供事業者が適格請求書発行事業者であるかを確認する必要があります。適格請求書を発行できない売り手との取引は、仕入額控除を受けられないというデメリットが大きくなるため、慎重な取引が必要になります。国税庁の「適格請求書発行事業者サイト」で登録を行っている事業者が公開されますので、必要に応じてチェックしましょう。

参照:https://www.invoice-kohyo.nta.go.jp/regno-search

なお、現行では、3万円未満の課税仕入は帳簿の保存のみで仕入税額控除を受けることができますが、インボイス制度施行後はこれらの免除規定が廃止されます。ほぼすべての取引において適格請求書の保存が必要であるといえるでしょう。なお、従業員の出張経費や日当、通勤手当などについては、関連帳簿の保存のみで仕入税額控除を受けることができます。

インボイスの保存期間

インボイス制度では、金額にかかわらず、すべての適格請求書を7年間保管しておかなくてはなりません。これは、インボイスを発行する側にも、受領する側にも義務付けられます。発行した分、受け取った分を合わせると、保管・管理しなければならない適格請求書が増加すると考えられます。

対応方法

申請

課税事業者は「適格請求書発行事業者」への登録が必要です。前述した通り、免税事業者であっても、インボイス制度の下では取引先に損失を与える可能性があるため、申請を検討しましょう。免税事業者の場合は原則として、「消費税課税事業者選択届出書」も登録書類に加えて提出する必要がありますが、2023年10月1日を含む課税期間中に登録を行う場合は、経過措置として登録を受けた日から課税事業者となる措置が設けられています。

申請期間は2021年10月1日から2023年3月31日までです。導入される2023年10月1日よりも半年早く締め切られますので、早めに申請しておくことをおすすめします。

申請の際には、納税地を所轄する税務署長に対して登録申請書を提出します。税務署の審査を経て、適格請求書発行事業者として登録されると、登録番号が通知されます。e-Taxによる電子申請も可能です。

出典:国税庁「適格請求書等保存方式(いわゆるインボイス制度)」申請手続

参考:https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_shinei.htm

請求書のフォーマット変更

物品やサービスを提供する売り手側の企業では、請求書の記載項目の変更が必要です。従来の記載項目に加えてインボイス制度の登録番号、適用税率、適用税率ごとの消費税額の合計を記載する必要があります。現在使用している請求書のフォーマットを、どのように変更するかあらかじめ検討しておきましょう。

電子化の検討

インボイス制度では、適格請求書の交付に代えて「電磁的記録」(適格請求書の記載事項を記録した電子データ)を交付することが可能です。請求書を電子データで一元管理できると、保存件数の増加や、電子帳簿保存法にも対応できます。この機会に、請求書発行業務のデジタル化を進めておくと、インボイス制度導入時にスムーズに対応できます。

まとめ

- インボイス制度により、請求書の記載必須事項が3点増える

- 適格請求書発行事業者以外の仕入に係る仕入税額控除が段階的に廃止されていく

- 課税事業者で適格請求書発行事業者の登録がまだの場合、2023年3月31日までに登録を行う

- 免税事業者でも、取引先に仕入税額控除が発生しなくなり損する場合があるため、適格請求書発行事業者の登録を視野に入れる

- 請求書のフォーマットの変更や電子帳簿保存法に対応するため、デジタル化を進めておくとインボイス制度にもスムーズに対応できる

インボイス制度の導入は10月からですが、登録申請期限は3月31日までとなります。慌てて対応しなくて済むよう、「適格請求書発行事業者」登録をまだ対応を行っていない場合は早めの対応を行っていきましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

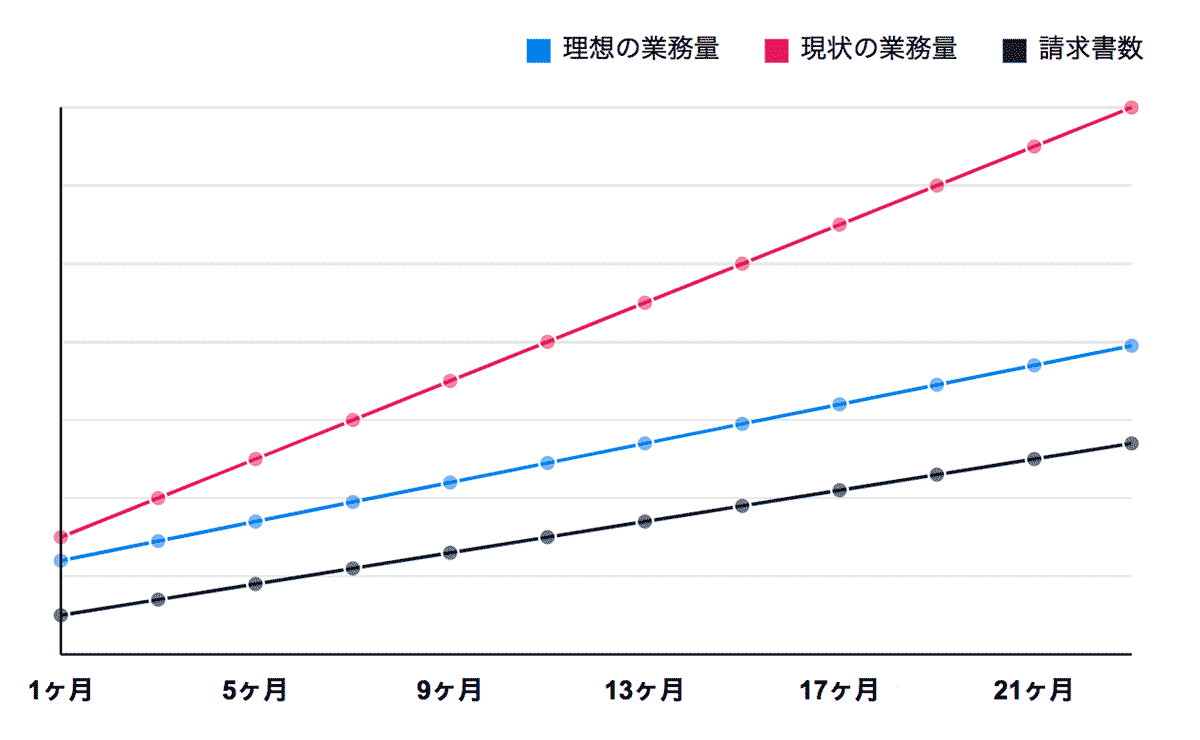

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ