こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

令和3年度の税制改正において電子帳簿保存法が改正され、「電子取引」のデータ保存が義務化されました。(令和4年1月1日施行)

税務署長への事前承認制度廃止や、タイムスタンプや検索についての要件が緩和された一方で、電子取引については紙出力後の保存ではなく「データ」での保存が義務化されたのです。

このため、事業者は電子取引データを適正に保存するための措置を検討する必要が生じました。

「保存要件を満たしたシステム導入で対応するか」もしくは「自力で保存要件を満たして対応するか」、悩んでいる事業者の方も多いかと思います。

そこで今回の記事では、電子帳簿保存法のあらましを説明した上で、自力で対応する方法やシステム導入で対応するメリットについて紹介していきます。

目次

電子帳簿保存法とその対象書類

そもそも電子帳簿保存法(以下、「電帳法」)とは、「国税関係帳簿」や「国税関係書類」、「電子取引」にかかわる書類について、電子データで保存することを認める法律でした。

電子データで保存できる書類には、以下のものが挙げられます。

| 国税関係帳簿 | 仕訳帳、総勘定元帳、現金出納帳、固定資産台帳など |

| 国税関係書類 | 貸借対照表、損益計算書、請求書、見積書など |

| 電子取引(※) | 請求書、見積書、納品書、注文書、領収書など |

※電子取引とは、EDI(電子データ交換)、インターネット、電子メール(添付ファイル含む)などで行う取引をいいます。

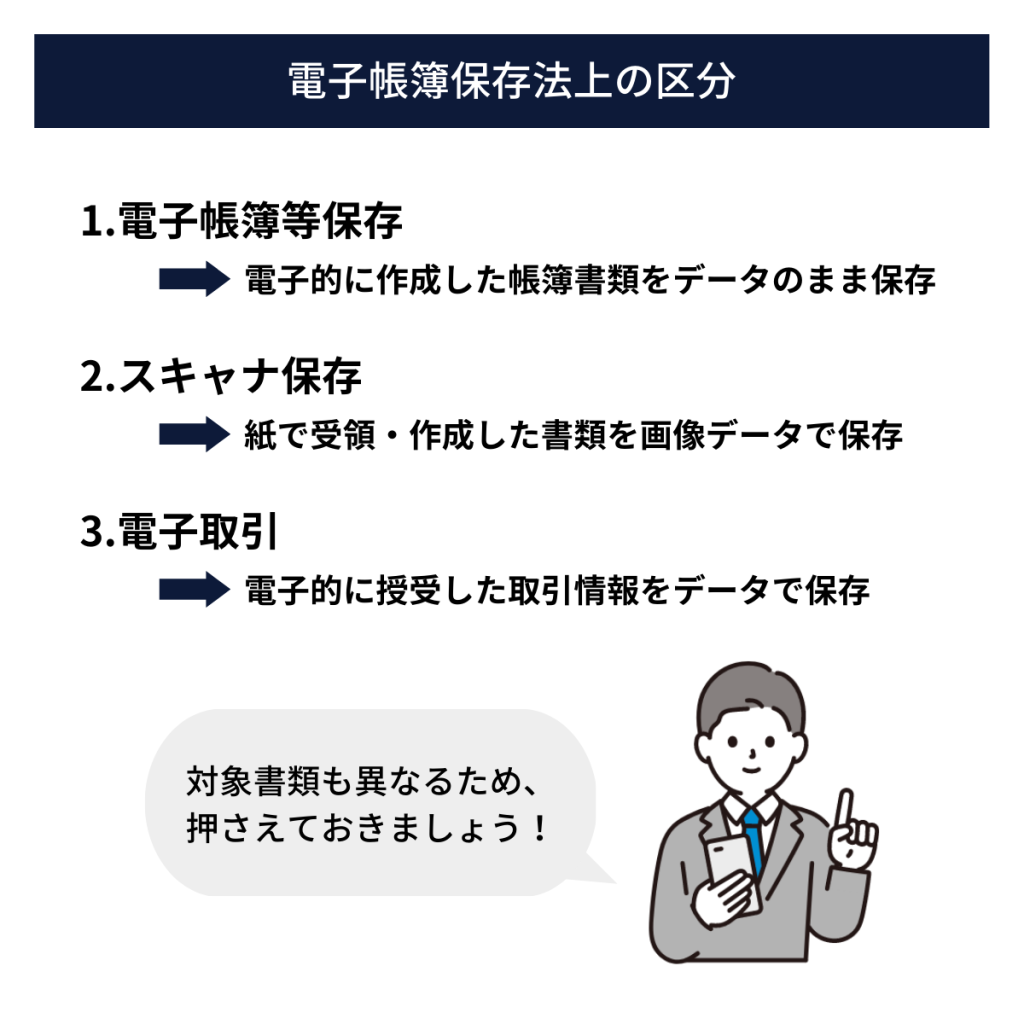

また、電帳法上では、電子データの保存を大きく次の3つに区分しています。

いずれも最終的にデータで保存されますが、②は紙作成⇒データに変換して保存、①と③は電子データをデータのまま保存という特徴があります。

対象書類も上に表示したように異なりますので、しっかり押さえておきましょう。

電帳法はこれまで何度も改正されており、令和4年1月にも改正された法律が施行となっています。今回特に大きく変わった点が「電子取引の電子データ保存義務化」です。

改正点:電子取引のデータ保存が義務化

いわゆるEDI取引やインターネット、電子メールを介した取引で受け取った書類(領収書や請求書などのPDFデータ等)は、改正前は出力して紙での保存が可能でした。

しかし、改正後は電子データのままでの保存が義務化されました。今までは「電子データで保存することを認める」としていた電子取引のデータについて「電子データでの保存が義務」となったのです。

さらにいうと「取引先から請求書をPDFなどの形式によってメールで受け取り、紙で出力して経理帳票として保存する」という、一般的にとられてきたこの方法がNGになってしまうのです。

すべての事業者が義務化の対象となるため、事業規模に関係なく、電子データを適切に保存できるように対応しなければなりません。また、電子で受け取った場合だけではなく、送った場合についても保存が必要です。

宥恕措置で令和5年12月31日までは紙保存が可能に

改正で電子取引のデータ保存は義務化されましたが、保存するための環境構築が困難な事業者が多数いたことから、令和4年度税制改正において、「宥恕(ゆうじょ)措置」が講じられることとなりました。

宥恕措置は、「やむを得ない事情がある場合には、引き続き書面を出力しての保存が可能になる」もので、事実上、「電子取引データの保存義務化が延長される」ことになります。なお、宥恕措置の期間は令和5年12月31日までです。

電子取引データの出力書面等による保存措置の廃止(令和3年度税制改正)に関する宥恕措置について : 財務省 (mof.go.jp)

この措置はあくまで「猶予」です。令和6年1月からは、保存要件に従った電子データの保存が必要になります。電子取引をデータで保存するための環境は、やはり整備していかなければなりません。

電帳法の対応には手間やコストがかかるため、「面倒だな」と思われる事業者の方も少なくないと思われますが、上手に電帳法を活用することで、業務の効率化にもつながります。次の項目では、電帳法のメリットとデメリットについて紹介します。

電子帳簿保存法のメリット・デメリット

メリット1:業務の効率化

紙で書類を保存している場合、ファイリングして書庫などに保管します。過去の領収書や請求書を確認する際は、膨大な書類の中から目的の書類を探し出さなければなりません。

事業の規模にもよりますが、中小企業でも1ヶ月分の経理書類が段ボール10箱分以上という会社も珍しくないでしょう。すんなり見つかればいいのですが、手間取ってしまうと本来行うべき作業が遅れ、経理業務の効率が落ちてしまいます。

電帳法では、データで書類が保存されるため、キーワード検索などで容易に目的の書類を探し出せます。ファイリングをするための時間も不要となるため、経理担当者の業務効率化につながるでしょう。また、書類を保管するためのスペースも少なくできるため、新たに書庫を借りたり、キャビネットを買ったりすることもなくなります。

さらに、スマホやタブレットなどからアクセスできるようにすると、テレワークへの対応も可能になるでしょう。

メリット2:紙特有のリスク減、セキュリティ向上

紙で書類を保存していると、経年劣化で文字が読みづらくなったり、火事で焼失してしまったり、担当者がうっかり紛失したりするリスクがあります。また、書類を保管する場所のセキュリティが甘い場合、重要書類を悪意のある人に持ち出される可能性もあります。

書類をデータ化して、サーバーやクラウド上に保管しておけば、経年劣化や火事で読めなくなってしまうリスクを回避できます。また、書類のアクセス権限を設定することで不正な資料の持ち出しも防げるでしょう。

デメリット1:業務プロセスの見直しが必要

電帳法に対応して書類をデータで保存するためは、これまでの業務プロセスに新たな手順を加えなければなりません。業務手順を見直した後は、従業員に周知し、場合によっては研修を行う必要も出てくるでしょう。

紙文化が根強い企業文化では、「紙が原本」という意識が従業員に刷り込まれているかもしれません。「紙は原本で確かなもの、データはコピーで不確かなもの」という意識を変えていきましょう。「法改正で義務になったから」という理由はもちろんのこと、データ保存にしていくことの意義やメリットをしっかり共有して取り組んでいく必要があります。

デメリット2:導入コストがかかる

電帳法に対応するためには、一定以上の規模の企業では専用のシステムや端末などを導入する必要が出てくるでしょう。小規模な企業では自力での対応方法もありますが、事業規模が大きくなればソフトウェアやシステムの導入を検討せざるを得ないでしょう。

長期的にみると、自力での対応策にも運用コストや労力はかかります。しかし、自力運用に比べて初期費用は大きくなってしまうでしょう。

このように、業務が効率化したり、セキュリティが向上したりするなどのメリットがあります。一方、初期費用が大きく、業務プロセスの見直しが必要なこともあるため尻込みしてしまう事業者も多いと思われます。

次の項目では、電帳法に自力で対応する方法を紹介します。

電子帳簿保存法改正に自力で対応する方法

「なるべく低コストで対応したい」とシステムなどは導入せずに自力で対応することは可能なのでしょうか。

電帳法は何度も要件緩和や要件廃止などの改正が繰り返されているため、「可能であれば様子をみながらシステム導入に頼らずに対応を進めていきたい」という方針の事業者もおられるでしょう。

ここでは、今回の電帳法改正で義務化となる「電子取引」の保存に焦点をあて、自力で対応するための方法を紹介します。

電子取引の保存要件とは?

自力で対応する方法を紹介する前に、電子取引をデータで保存するための要件を確認しておきましょう。

電子取引をデータで保存するためには、以下の要件を満たして「真実性の確保」と「可視性の確保」をする必要があります。

電子取引の保存要件

| 真実性の確保 | 以下の措置のいずれかを行うこと ① タイムスタンプが付された後に取引情報の授受を行う ② 取引情報の授受後、遅滞なくタイムスタンプを付す ③ 記録情報の訂正削除を行った場合に、その記録が残るシステム又は訂正削除ができないシステムを利用 ④ 記録情報の訂正削除の防止に関する事務処理規程の備え付け |

| 可視性の確保 | ・保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタおよびこれらの操作マニュアルを備え付け、画面・書面に整然とした形式および明瞭な状態で速やかに出力できるようにしておくこと ・電子計算機処理システムの概要書を備え付けること(※1) ・検索機能を確保すること |

(※1:自社開発のプログラムを使用する場合のみ)

自力で対応する際、「真実性の確保」の要件を満たす際に現実的な方法は、「④記録情報の訂正削除の防止に関する事務処理規程の備え付け」でしょう。

また、「可視性の確保」は、パソコンやディスプレイ、プリンタなどを備え付け、速やかに出力ができるようにしておき、検索機能を確保すれば要件を満たしていることになります。

それでは、上記の要件を満たすために、具体的にどのようなことをすればよいのでしょうか。

真実性の確保:事務処理規程の作成

システムやソフトウェアを導入せずに、低コストで「真実性の確保」の要件を満たすためには、事務処理規程を定めて運用していくのがいいでしょう。

事務処理規程のひな形は、国税庁のHP(下記)で公開されており、自社の現状にあわせて内容をカスタマイズできます。そのため、規程整備のためのコストはほぼかかりません。法人用、個人事業者用にそれぞれWord形式でひな形が公開されていますので、自社にあてはめて作成、運用することができます。

参考:参考資料(各種規程等のサンプル)|国税庁 (nta.go.jp)

ファイル名で管理 or 索引簿で管理

ソフトウェアやシステムを導入せずに「可視性の確保」の要件を満たすためには、2通りの方法があります。「ファイル名で管理する」方法と「索引簿で管理する」方法です。

それぞれ要件があるため、以下の項目で説明していきます。

可視性の確保:ファイル名で管理

ファイル名でデータを管理する場合、以下の手順を踏んで要件を満たします。なお、税務調査の際に税務職員からダウンロードを求められたときは、下記の手順で保存したデータを提出します。

- ファイル名で管理する場合、書類データのファイル名へ、以下のように規則性をもって内容を表示する。

例:2022(令和4)年10月31日に株式会社Aから110,000円の請求書を受領した場合。

ファイル名→「20221031_株式会社A_110000」 - 「取引先名」や「各月」など、任意のフォルダを作成し、その中に保存する。

- 「事務処理規程」を作成し、備え付ける。

可視性の確保:索引簿で管理

データの保存はファイル名で管理する方法のほか、索引簿で管理することもできます。以下のように、各書類に連番を付与したデータを表計算ソフトなどで作成し、記載された内容は索引簿で管理を行います。

| 連番 | 日付 | 金額 | 取引先 |

| 0001 | 20231031 | 110,000 | 株式会社A |

| 0002 | 20231115 | 50,000 | B商事 株式会社 |

| 0003 | 20240105 | 50,000 | B商事 株式会社 |

| 0004 | … | … | … |

索引簿についても国税庁のHPにて、エクセルを使った作成例が公開されています。

参考:参考資料(各種規程等のサンプル)|国税庁 (nta.go.jp)

電子帳簿保存法にシステムで対応する場合

「多少コストがかかってもいいので、落ち度のないようにしっかり対応していきたい」と考えている場合、システムで対応することをおすすめします。システムによって機能の違いはありますが、電帳法の要件を満たしていることを前提にすると、以下の便利な機能が備えられています。

業務プロセスが確立されている

自力で対応する場合は、規程のほかにもデータ保存を適切にするためのマニュアルや、新たな業務フローを作成する必要があります。

システムを導入した場合も当然必要になりますが、システム内である程度、電子保存の業務プロセスが確立されています。そのため、電子保存導入時の従業員にかかる負担を軽減させられるでしょう。

データ管理体制の強化

前述のとおり、電帳法には規程の整備やファイル名、索引簿での検索で対応することができます。そのため、専用のシステムを導入せずに乗り切りたいと考えている事業者も多いかと思います。

取引数が少ないビジネスモデルなどの場合、システムを導入せずに自力で電子データの管理を行うことはハードルが高くないでしょう。

しかしある程度事業が成長し、従業員が増えてくると「保存忘れ」や「データの誤削除」をしてしまうリスクも高まります。

電帳法で保存する書類は、決算書の作成や税務申告にかかわる重要なものです。場合によっては追徴課税などが発生する可能性もあるため、慎重な管理が必要となります。「ヒューマンエラーでデータが消えてしまった」といった事態を防ぐためには、システムを導入することがおすすめです。

電子取引以外にも対応可能

この記事では、電帳法の3区分のうち、「電子取引」を中心に紹介してきました。令和3年度の法改正で義務化されたのは電子取引のみですが、将来的には「電子帳簿等保存」や「スキャナ保存」も義務化される可能性もあります。

また、事業者の皆さまのなかには、「業務効率化やDX化を目指す上で電子帳簿等保存やスキャナ保存にも対応していきたい」と考えている方もいるかと思われます。

そのため、「まだシステムを導入するほどではない」といった状況でも、今から電子取引以外にも対応可能なシステムを検討しておくとよいかもしれません。

税制改正の対応がスムーズに行える

システム導入する一番のメリットは何と言っても「税制改正への対応がスムーズに行える」ことです。

ご存じの通り税制改正は毎年あり、企業の税務会計分野に関わる改正も多く盛り込まれます。

システムに頼らずに、規定の作成・運用・エクセルで索引簿などを作り保存要件を満たしている場合、税制改正のたびに保存要件が今後の税制改正を満たしているか確認せねばなりません。

もちろん要件が追加されれば、その対応策を講じる必要があります。また、要件が廃止されたり緩和されたりした場合も社内の体制を都度見直していく必要があります。

「法律は生き物」といった言葉があるくらい、毎年のように細かく変わっていくルールに自力で対応していくのは大変な労力です。

システムのほとんどは税制改正にも都度対応し、アップデートをし続けてくれます。また、経理担当者が知らなければいけない税制改正の情報は、システムを通じてメッセージが配布されます。

システム導入のコストと、リスクを抱えながら自力で運営し毎年の税制改正に対応していくコスト、どちらが自社にとってメリットが大きいのか検討してみるといいでしょう。

まとめ

この記事では、電帳法のあらましや、電子取引のデータ保存義務化に自力で対応する方法などを紹介しました。

保存要件の対応には、管理規程の整備やファイル名・索引簿で管理することで自力での対応も不可能ではありません。しかし長期的な視点で考えると、システムを導入して対応していくのがおすすめです。

とはいえ導入コストも必要となりますので、それぞれの事業者で段階的に適切な対応方法を検討していくことが望ましいでしょう。今からしっかりと準備をしておき、義務化がスタートした後、あわてないようにしておきましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ