こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

税理士や社会保険労務士への顧問料、経営コンサルタントへの費用、月額制で支払っていますか?それとも年額制で支払っていますか?

先方の都合等によって、月額制・年額制のそれぞれのコンサルタント費用が発生している場合がほとんどだと思います。

コンサルタント費用の仕訳は、月額制と年額制で支払った場合のそれぞれの場合で違ってきます。支払った費用がどの期間の費用に対応するものなのか、しっかりと認識することが大切です。

目次

コンサルタント費用の仕訳は月額制と年額制で費用科目が変わる!

コンサルタント費用の処理科目は、「外注費」「支払手数料」「支払報酬」などがよく使われています。どの科目を使っても問題はありません。ただし、企業会計原則には「継続性の原則」というルールがあります。同じ費用科目で継続的に処理していく必要がありますので、注意が必要です。

また個人事業主の経営コンサルタントや、税理士などへの支払いは、源泉徴収義務や法定調書での税務署への報告義務が生じてきます。同じ科目で処理しておくと、それらの業務での確認作業も楽になるので、実務的にも同じ科目に入れておく重要性があります。

コンサルタント費用の仕訳は、月額制・年額制で支払った場合で費用科目が異なってきます。例示としてA社の具体的な例と仕訳を見ていきましょう。

(1)経営コンサルタント(法人)への月額の顧問料、税込10万円を当月分として12月1日に支払った。

当社(A社)は3月決算法人である。

| 日付 | 借方 | 貸方 | 取引先 | 摘要 | ||

| 12/1 | 支払手数料 | 100,000 | 普通預金 | 100,000 | ㈱○△経営 | 12月分顧問料 |

当月分の費用を当月に支払っていますので、支払いと同時に費用計上するだけです。

(2) 経営コンサルタント(法人)への月額の顧問料は税込10万円である。当年1年分の顧問料120万円を1月1日に支払った。当社(A社)は3月決算法人である。

| 日付 | 借方 | 貸方 | 取引先 | 摘要 | ||

| 1/1 | 普通預金 | 1,200,000 | ㈱○△経営 | ○年1月~12月顧問料 | ||

| 支払手数料 | 100,000 | 1月分 顧問料 | ||||

| 前払費用 | 1,100,000 | ○年2月~12月顧問料 | ||||

- 年額制で支払った120万円の中には、当月分と翌月以降の11カ月分に対応する費用が含まれている

- 当月分に対応する分のみ、当月の費用として計上する

- 翌月以降の11カ月分については、「前払費用」科目を使って資産計上する

- 翌月以降はこの「前払費用」科目から取り崩す形で、費用計上の仕訳をきる

- 支払いはすでに1月1日で済んでいるため、毎月の仕訳を忘れずに作成する必要がある

| 日付 | 借方 | 貸方 | 取引先 | 摘要 | ||

| 2/1 | 支払手数料 | 100,000 | 前払費用 | 100,000 | ㈱○△経営 | 2月分顧問料 |

このA社は3月決算法人という前提でしたので、前払費用がこの1件のみの場合は、決算時の残高は90万円になっているはずです。(○年4月~12月分の9か月分)

支払発生時に内容をはっきりと確認し、毎月の収益に対応させていく必要があるため、経理担当者にとっては月額制の方がありがたいといえます。

当月分の請求書すべてが当月に手元に届いて支払処理をすることが出来れば、何も考えずに支払時の経費に計上することができて手間いらず!……ですが、なかなかそうはいきません。

そのため経理担当者がしっかり把握し、常に残高の確認と管理をしながら、毎月正しい仕訳を作成していかねばならないのです。

また、コンサルタント費用を支払った際に、処理科目以外に注意してほしいポイントがあります。それは「源泉徴収」です。

通常、個人事業主の弁護士や税理士、社会保険労務士から発行される請求書には「源泉徴収税額」の記載がされていることがほとんどです。ですが、まれに個人コンサルタントが発行する請求書に「源泉徴収税額」の記載がない場合が見受けられます。

請求書に記載がなくても、源泉徴収の義務は企業側にあるってご存じでしたか?「このコンサルタント費用、個人に支払うものなのに源泉徴収しなくていいのかな?」そんな疑問を感じたら、必ず顧問の税理士に確認をしてください。気付かずに源泉徴収せずにいると、罰金対象になってしまいます。

新規のコンサルタント契約をする際には、気を付けましょう。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

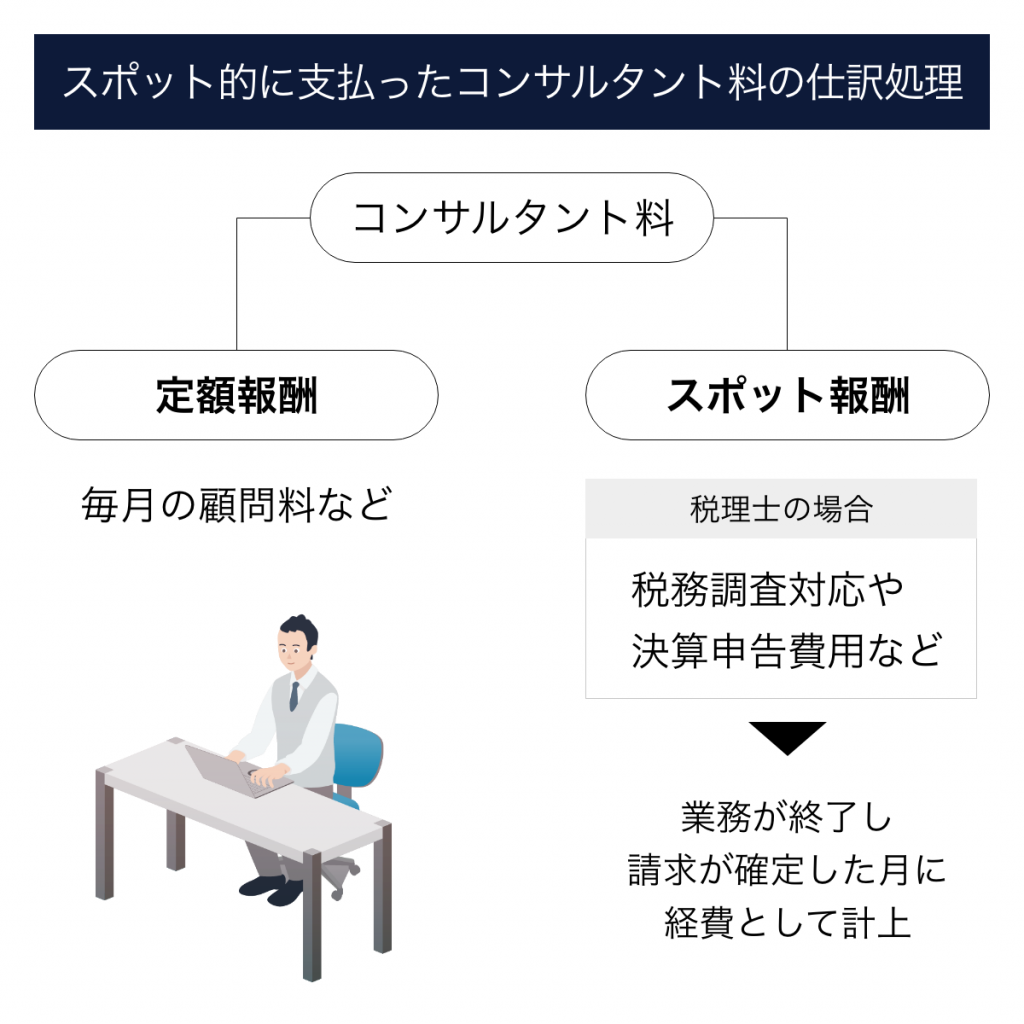

スポット的に支払ったコンサルタント費用の仕訳処理

コンサルタント費用は「定額報酬」と「スポット報酬」の2種類にわけることができます。「スポット報酬」とは、その都度の依頼業務に対応した報酬です。

例えば、税理士への報酬でいえば毎月の顧問料などが「定額報酬」にあたり、税務調査対応や決算申告費用などが「スポット報酬」にあたります。スポット報酬はその都度に発生した業務に対する報酬ですから、その業務が終了し請求が確定した月に経費として計上します。(業務が何カ月にもまたがる場合はその月に応じて按分計上することもあります)

先ほどのA社が、顧問料とは別にコンサルタント会社にスポット報酬を支払った具体例をみていきましょう。

- 3月、当社は顧問契約をしている㈱○△経営に、中間管理職向けの研修を依頼した。

- 研修は3月中に行われ、費用は20万円であった。当社は4月10日にその支払いをした。

| 日付 | 借方 | 貸方 | 取引先 | 摘要 | ||

| 3/1 | 支払手数料 | 100,000 | 前払費用 | 100,000 | ㈱○△経営 | 3月分顧問料 |

| 3/31 | 研修費 | 200,000 | 未払費用 | 200,000 | ㈱○△経営 | 3月〇日中間管理職研修費用 当月未払計上 |

| 4/10 | 未払費用 | 200,000 | 普通預金 | 200,000 | ㈱○△経営 | 3月〇日中間管理職研修費用 |

研修費は4月に支払い、顧問料は1月に年額制で支払済ですので、3月中の㈱○△経営への実際の支払いはありません。

3月には毎月の顧問料を前払費用から取り崩し、3月中に行われた研修費用の未払分を末日で計上します。

また、スポット報酬で見落としがちなのが、物件取得の際に支払ったコンサルタント費用です。物件取得には、建物や土地の取得だけでなくソフトウェアなども含まれます。

いくつか具体例をみていきましょう。

土地の売買契約の仲介手数料を支払った時の仕訳

- 当社は新社屋建設を予定しており、そのための土地の購入を進めている。

- 4月1日、土地の売買契約の仲介手数料として㈱〇△不動産に税込50万を支払った。

| 日付 | 借方 | 貸方 | 取引先 | 摘要 | ||

| 4/1 | 建設仮勘定 | 500,000 | 普通預金 | 500,000 | ㈱○△不動産 | 新社屋建設用地 仲介手数料 |

この50万円はこの土地の取得価額に含めて資産計上します。

この時点ではまだ土地の代金は支払っていませんので、ひとまず建設仮勘定などの科目にいれておきます。土地の契約が終わり、支払いが終わった段階で資産計上の仕訳を作成して資産科目に振替えます。

ソフトウェアを購入した時の仕訳

- 当社はこの度、新しい生産管理ソフトウェアを導入した。

- ソフトウェアの購入価額は税込2000万円であり、導入に関するコンサルタント費用の税込30万円と合わせて㈱○△ソフトに支払いをした。

| 日付 | 借方 | 貸方 | 取引先 | 摘要 | ||

| 4/1 | ソフトウェア | 20,300,000 | 普通預金 | 20,300,000 | ㈱○△ソフト | 生産管理ソフトウエア○△2-5-6RT |

このコンサルタント費用は、当該のソフトウェアそのものの導入にかかる費用ですので取得価額に含まれます。

ソフトウェアを検討している最中に、「どのソフトウェアがいいのか」アドバイスをもらったなどのコンサルタント費用は、取得価額に含めることはできません。

コンサルタント費用は月額制よりも年額制で払った方が節税になるって本当?

「もうすぐ決算月。今年はかなり利益がでたから、今のうちに何か買っておこう!そうだ、今まで月額制だったコンサルタント費用を年額制にしてもらえないかな?そうすれば1年分のコンサルタント費用を経費に上乗せできて、その分節税になるはず!」

こんな話を聞いたことがあるかもしれません。実はこれ、あながち間違っている話ではありません。

「短期前払費用の特例」というかなり初歩的な節税対策のひとつなのです。

「それなら、払えるものは今期のうちに払っておこう!たくさん払って利益をなくせば法人税はゼロ。支払分の仕入れ税額控除で、消費税の納税額も少なくなる?いやもしかしたら還付になる?」

その考え方は危険です。

「短期前払費用の特例」という節税対策は確かに効果的な方法ですが、特例と名の付く通りかなり限定的なルールがあるのです。細かい注意点があり、その使い方には細心の注意を払う必要があります。

短期前払費用の特例について、細かい注意点の概要を押さえておきましょう。

簡単に言うと?

家賃や地代、保険料などの「毎月継続的に支払われ」、「その中身が同じ内容の支払い」であれば、支払った期の費用として計上できる、という特例です。

先ほどのA社が、3月31日に3月~翌2月までの自動車保険料、120万円を支払ったとします。原則の仕訳はこうなります。

| 日付 | 借方 | 貸方 | 取引先 | 摘要 | ||

| 3/31 | 普通預金 | 1,200,000 | ㈱○△保険 | ○年3月~◆年2月自動車保険料 | ||

| 保険料 | 100,000 | ㈱○△保険 | 3月 自動車保険料 | |||

| 前払費用 | 1,100,000 | ㈱○△保険 | ○年4月~◆年2月自動車保険料 | |||

4月以降の11カ月分の保険料は、翌期分に対応するので今期の費用には計上できないのが基本です。しかし、この特例を使うと次の仕訳で処理することが出来ます。

| 日付 | 借方 | 貸方 | 取引先 | 摘要 | ||

| 3/31 | 保険料 | 1,200,000 | 普通預金 | 1,200,000 | ㈱○△保険 | ○年3月~◆年2月自動車保険料 |

等質・等量のサービスへの支払いでなければ特例は使えない

中身が同じ内容への支払いであれば、この特例は使えます。良く挙げられるのが、家賃や地代・保険料です。税理士や弁護士などへの顧問料には使うことはできません。

節税効果があるのは今期だけの1回限り

翌期に対応する費用を今期に先取っているだけなので、この節税効果の恩恵を得られるのは今期だけです。

年額制で支払いをしたら、翌期も同じ支払い方法をしなければならない

「今期は儲かったから決算前に一年払い、翌期はまた月払いに戻す」ことはできません。節税のために今期から年額制を選択するのであれば、翌年以降も原則として年額制で支払う必要があります。

支払日から1年以内の期間に対応する分が費用計上できる

先ほどの例は3月31日に支払い、翌年2月までの費用でした。支払日から1年以内に対応する費用であるため、この特例を使って全額を今期分として処理できるのです。仮に、2年分を一括で支払った場合などはの特例を使うことはできません。

今期の日付でのキャッシュアウトが必須

「3月31日に120万の支払予定だったのに、その日は日曜日で支払いが翌日の4月1日にずれてしまった!」こんなケースではこの特例を使うことはできません。その事業年度に属する日付での、実際の支払いが必要です。

3月末日付で未払計上できるのは、3月の当月分に対応する費用のみです。

〈資金繰りに要注意!〉

実際のキャッシュアウトが必要になりますので、資金繰りに余裕をもって行いましょう。損益表しかみておらず、実は資金繰りが厳しくなっていた…そういった例も少なくありません。

年額制の費用管理は表計算ソフトよりシステムが断然お勧め!

ここまで、コンサルタント費用の仕訳について解説してきました。月額制での支払いは、支払いと同時に費用計上することで問題ありません。

多くの経理担当者が頭を抱えるのが、年額制で支払っている費用の管理です。何件もあり、そのどれもが支払いの時期が違うことがほとんどです。それぞれの当月の費用計上の仕訳を作成してから、それぞれの残高の計と前払費用の合計残高の突合をしなくてはなりません。

年間価格として、月額制よりも割り引かれた金額が設定されていることもあるため、単純に12カ月で割り切れないこともあります。そういった場合は、最初の1カ月に割り切れない端数を処理したりします。その場合は消費税の振り分けにも注意が必要です。

結果、後から見た時に前後の月で費用計上された数字が違って、混乱してしまうこともあります。もう一度総額から電卓を叩きなおし、再計算して確認する手間も発生します。

そうならないために、表計算ソフトで手元管理している経理担当者も多いのではないでしょうか。表計算ソフトはほとんどの企業にデフォルトで導入されているため、追加のコストは一切かかりません。そのため、経理担当者が変わっても引継ぎがしやすいという大きなメリットもあります。

しかし、フォーマットの作成や契約更新などの際に入力の手間がかかります。誤って計算式を消してしまい正しく計算がされていなかったり、最悪はファイル自体を消去してしまったりするなどの危険性もあります。

年額制の費用管理でおすすめなのは、専用のシステムを導入することです。ヒューマンエラーをなくし、契約更新時や費用発生時の計算などのわずらわしさから解放してくれますよ。

まとめ

- コンサルタント費用の仕訳は月額制と年額制で違う

- 月額制で支払った場合は、当月に費用計上するだけでほぼOK

- 年額制で支払った場合は、前払費用科目を使って資産計上する必要がある

- 年額制で支払った場合でも、当期の費用として計上できる特例があるが細かい注意が必要

- 短期前払費用の特例は税理士や弁護士などの顧問料には使えない

- 年額制の費用管理は表計算ソフトで手元管理をしている経理担当者も多いが、管理の煩雑さや引継ぎの漏れなどの問題を多く抱えている

コンサルタント費用とひとくちに言っても、その内容は多岐にわたります。同じ支払先、同じ金額でも、その内容によって処理科目が変わってきてしまうので注意が必要です。

前払費用に該当する金額を含んでいれば、資産計上し毎月取り崩しの仕訳を作成する必要があります。

実際の支払いの流れとは異なり、会計上だけの操作となるので経理担当者任せになっている企業がほとんどなのではないでしょうか。

実際に、期の途中で経理担当者が変わり、引継ぎがうまくできていないケースも見受けられます。決算仕訳で何カ月分もの費用計上をすることで帳尻はあいますが、月々の損益の整合性がめちゃくちゃになってしまいます。

会計とは、税金の計算をするためという大きな目的がありますが、1番の目的は「経営の羅針盤」だと思います。今、自社がどう動いてきたかを試算表で確認し、今後どう動いていくべきかを経営陣が考える大切な材料なのです。

そのために、月々の損益の整合性はとても大切な位置づけがあるのです。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ