こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

建設業界は、2023年10月から導入されたインボイス制度によって、大きな変革に直面しています。

インボイス制度は、特に一人親方や小規模の事業者にとって、これまでの事業のやり方に影響を及ぼす可能性が高いです。

本記事では、建設業におけるインボイス制度の具体的な影響、さらには制度への対応方法に至るまで幅広く解説します。

建設業に携わる方は、インボイス制度に適切に対応するために本記事をお役立てください。

目次

インボイス制度とは

インボイス制度は、2023年10月から日本で導入された新しい消費税の仕組みです。はじめに、インボイス制度の概要について解説します。

インボイス制度の目的

インボイス制度の主な目的は、消費税の課税プロセスの透明性を高めることにあります。

事業間取引における消費税の流れを明確にし、税制の公平性を強化するために設計されています。

適格請求書の重要性

インボイス制度の核となるのは「適格請求書」の発行と保存です。

適格請求書は、取引の詳細と消費税額が明記された文書で、国税庁に登録された「適格請求書発行事業者」のみが発行することが許されています。

適格請求書の発行によって、事業者は仕入れに関する消費税を正確に計算し、控除を受けることが可能になります。

課税事業者への影響

インボイス制度により、課税事業者は新たな責任を負います。具体的には、適格請求書の適切な発行、保存、そして消費税の正確な計算と申告があります。

また、免税事業者からの仕入れについては、税額控除が認められなくなります。

免税事業者への影響

免税事業者にとって、インボイス制度は特に注意を要します。

免税事業者が適格請求書を発行できるようになるためには、課税事業者への登録が必要です。

免税事業者のままでいると、課税事業者との取引が継続できなくなる可能性があります。

また、適格請求書発行事業者としての登録を行うことで、新たな消費税の負担が生じます。

インボイス制度のための準備

全ての課税事業者は、インボイス制度の新しい要件に対応するために、以下のような準備が必要になります。

適格請求書発行事業者の登録

インボイス制度では、課税事業者は「適格請求書発行事業者」として登録する必要があります。

この登録は、消費税法に基づいた適格請求書(インボイス)を発行する権限を得るために不可欠です。

以下のプロセスを通じて、建設業者はインボイスを法的に発行することが可能となります。

- 課税事業者選択:税務署に「消費税課税事業者選択届出書」を提出して、課税事業者として登録

- 適格請求書発行事業者の申請:税務署に「適格請求書発行事業者登録申請書」を提出して登録申請

- 審査と登録:提出された申請書は審査され、問題がなければ登録番号が発行される

経理業務の見直しとデジタル化

インボイス制度の導入に伴い、事業者は経理業務の見直しとデジタル化が必要になります。

特に、適格請求書の管理や仕入税額控除の計算などの作業が増えるため、以下のような効率化が求められます。

請求書管理システムの導入

インボイスやその他の請求書について、デジタルで管理する請求管理システムの導入を検討します。その結果、請求書の追跡、保存、アクセスが容易になります。

会計ソフトの更新

インボイス制度に対応した会計ソフトウェアを使用することで、消費税の計算や申告作業を自動化できます。会計ソフトウェアの使用によって、手間と時間の節約につながります。

研修と教育

従業員に対してインボイス制度の基本と、新しい請求管理システムの使い方を教育することが重要です。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

インボイス制度下での免税事業者の対応策

インボイス制度の導入は、免税事業者に大きな影響を及ぼします。ここでは、免税事業者の対応に焦点を当て、詳しく説明します。

課税事業者への移行の検討

免税事業者は、インボイス制度下での競争力を維持するために、課税事業者に移行することを検討する必要があります。

課税事業者になることで、適格請求書を発行できるようになり、取引先からの信頼を保持しやすくなります。

ただし、課税事業者に移行することには消費税の納税義務が伴いますので、この点を考慮に入れた上で判断しなければなりません。

コスト管理の強化

少ない取引でも利益を出せるよう、経営の効率化を図ることが求められます。そのため、コスト管理を徹底し、無駄な支出を削減することが大切です。

例えば、消費税の支払いを正確に把握し、事業の収益性を維持するためには、詳細な収支分析が必要となります。

新たな市場の開拓

インボイス制度の導入に伴い、免税事業者は単に既存の業務のやり方を踏襲するだけでなく、新たな市場機会を探求することも考えられます。

市場ニーズの変化に対応し、事業の多様化を図ることで、制度変更に伴う影響を最小限に抑えることができます。

免税事業者のままでも特定のニーズに特化したサービスを提供することで、競争力を保つことが可能です。

建設業の請求書の書き方

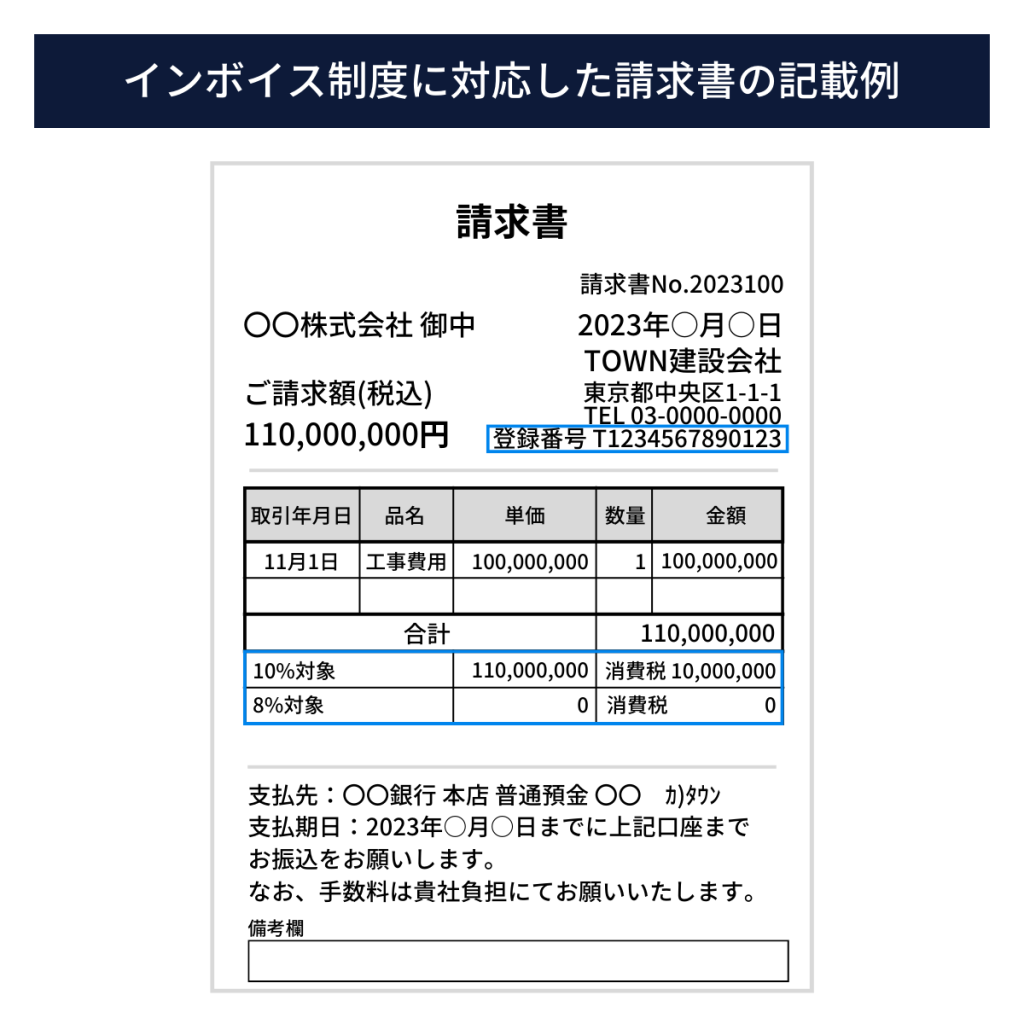

建設業界では、正確な請求書の作成が不可欠です。特にインボイス制度の導入により、請求書に新たな項目が加わることから、さらなる注意が必要なので確認していきます。

従来の請求書の基本フォーマット

通常、建設業における請求書には以下の情報が含まれます。これらの情報を明確に記載することで、取引の透明性が保たれ、後々のトラブルを防ぐことができます。

- 発行日:請求書が作成された日付

- 発行者の情報:企業名、住所、連絡先、担当者名

- 取引先情報:顧客の企業名や住所、担当者名

- 取引内容:工事名

- 金額:工事価格(税込)

- 支払条件:支払い期限、支払い方法

インボイス制度下での請求書の追加項目

2023年10月からのインボイス制度導入に伴い、請求書には以下の追加情報が必要になりました。

- 適格請求書発行事業者の登録番号:インボイスを発行する事業者の国税庁から与えられた固有の番号

- 税率の明記:取引に適用される消費税率

- 消費税額の詳細:各サービスに対する消費税額

インボイス制度のもとで、例えば1,000万円(税抜)の工事に対しては、以下のように内訳を明確に記載することが必要です。

この結果、取引先が消費税の正確な計算を行い、適切な税額を納税するための基礎データとして使用できます。

インボイス制度は、建設業界における納税の正確性を高めるとともに、事業者間の信頼関係を強化する一助となります。

建設業のインボイス制度の影響

インボイス制度の導入は、建設業界において顕著な変化をもたらします。特に、一人親方として活動している免税事業者にとって、この制度の影響は無視できないものとなるので、詳しく見ていきましょう。

免税事業者(一人親方)の仕事減少リスク

免税事業者とは、年間の課税売上が1,000万円未満で消費税の納付義務がない事業者を指し、建設業界における一人親方の多くが該当します。

インボイス制度では、適格請求書を発行できるのは課税事業者に限られるため、免税事業者である一人親方は、インボイスを発行できない状況に直面します。

この変更が最も大きな影響を及ぼすのは、発注企業が仕入れにかかる消費税の控除を受けることができなくなる点です。

つまり、免税事業者である一人親方との取引によって、発注企業の経費が増加する可能性があります。

結果として発注企業は、免税事業者よりも課税事業者との取引を選好する傾向が強まることが予測されるでしょう。

そのため、免税事業者である一人親方は、仕事の量が減少するリスクに直面することとなります。

影響の範囲

インボイス制度の影響は、一人親方に限らず、建設業界全体に波及することが予想されます。

一人親方が免税事業者としての立場を維持し続ける場合、競争力の低下は避けられない可能性があります。

これは、新しい仕事の獲得が困難になるだけでなく、既存の取引先との関係にも影響を及ぼすでしょう。

また、課税事業者に移行するためには、消費税の申告・納税が必要になり、これが新たな負担となることも考慮しなければなりません。

このように、インボイス制度は、建設業界における事業の運営方法、特に一人親方として活動する免税事業者に大きな影響を与えることが予測されます。

そのため、インボイス制度に適応し市場での競争力を維持するためには、制度の理解と適切な対策が求められます。

建設業のインボイス制度導入後の動向

2023年のインボイス制度導入により、建設業界は大きな変革期を迎えています。ここでは、インボイス制度導入後の建設業界における市場の変化と今後の展望について、詳しく探ります。

建設市場の変化

インボイス制度導入後、建設業界では以下のような市場動向が予測されます。

取引関係の再編

課税事業者と免税事業者間の取引における消費税控除の有無が、取引先の選定基準に影響を及ぼしています。特に、適格請求書発行事業者として登録している事業者との取引が優先される傾向にあります。

価格競争の激化

一人親方や小規模事業者が課税事業者へ移行することで、価格競争がさらに激しくなる可能性があります。これは、消費税の負担が増えることを反映した価格設定が必要になるためです。

デジタル化の促進

請求書の管理と処理において、デジタル化の必要性が高まっています。そのため、効率的な経理処理と透明性の向上が期待されています。

建設業界の展望

インボイス制度の導入は、建設業界において以下のような展望をもたらしています。

事業者間の連携強化

新しい税制に対応するために、事業者間の連携や情報共有が強化されることが期待されています。そのため、業界全体の透明性と効率性が向上する可能性があります。

中小事業者の新たな展開

中小規模の事業者は、課税事業者への移行を通じて、新たなビジネスチャンスを見出すことも可能です。また、デジタル技術の活用により、事業運営の効率化が図れます。

業界全体の規模調整

一部の事業者が市場から撤退する可能性もあり、業界全体の規模が再調整されることが予想されます。その結果、市場はより競争力のある状態に移行することが考えられます。

まとめ

本記事では、建設業における請求書の書き方と、2023年10月から施行されたインボイス制度について詳しく説明しました。重要なポイントは以下の通りです。

- インボイス制度は、課税事業者に対して適格請求書の発行を義務付けるものです。課税事業者は、仕入税額控除を利用しやすくなりますが、免税事業者はインボイスを発行できないため、取引に影響を受ける可能性があります。

- 建設業における請求書の書き方は、インボイス制度の導入により、新たな項目を含む必要があります。これには、適格請求書発行事業者の登録番号や、消費税額の明確な表示が必要です。

- 免税事業者は、課税事業者への移行を検討する必要があります。課税事業者になると仕入税額控除の利用が可能になり、取引先からの信頼維持に役立ちます。

- インボイス制度への対応には、請求書管理システムなどのデジタル化が有効です。その結果、請求書の管理が容易になり、制度への適応がスムーズに進みます。

- 一人親方は、特にインボイス制度の影響を受けやすいため、制度に対応するための具体的な準備を踏む必要があります。

建設業界におけるインボイス制度の導入は、事業運営における新たな変革をもたらします。この記事を参考にして、建設業における請求書の書き方とインボイス制度への対応を進めていきましょう。

適格請求書の発行と保存については、請求管理システムの導入をおすすめします。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ