こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

請求書を発行した場合も受領した場合も、控えを原本のまま管理した方がよいのか、それともコピーを取っても問題がないのか悩む方もいるかと思います。

そこで本記事では、請求書の控えをコピーしてよいのか、発行する側と受領する側、それぞれの側面で解説していきます。

目次

請求書の法的な位置づけと記載内容の意味

請求書は自社のサービスや商品の対価として、支払いを請求するために必要な書類となり、その記載内容はさまざまな意味を持ちます。確認していきましょう。

法的な位置づけ

請求書は民法の規定に基づき、債権の発生を証明する書面として法的効力があります。また、債権者が権利を行使することができることを知った時から5年間その権利を行使しないと、その債権は消滅時効が成立します。

請求書の発行日

請求書の発行日は、取引の事実を証明し、支払期限を示すものです。発行日は取引を記録するものとして、月次決算や年次決算や税務申告のための基礎資料となります。

請求書の入金期日

請求書の入金期日は取引先や取引条件によって異なります。入金期日を定め、取引先の支払能力や信用力を随時に確認することは、会社の資金繰りに大きく影響があり重要です。

なお、下請業者へ対する優先的な地位を利用して、入金期日を早めることなどの取引を強要することには法律違反になります。

請求書の発行や発送方法

請求書の発行方法としては、都度発行と掛売(後払い)方式があります。

発送方法は郵送、電子メール、請求書発行システムなどがありますが、現代ではDXも進展しており、郵送は年々少なくなってきました。

請求書への記載事項

請求書を送付する場合には、必ず記載するべき事項と、付随的に記載すべき情報があります。2023年10月から導入されたインボイス制度により、消費税の仕入税額控除を受けるには、「適格請求書等の記載事項」を記載しなければなりません。

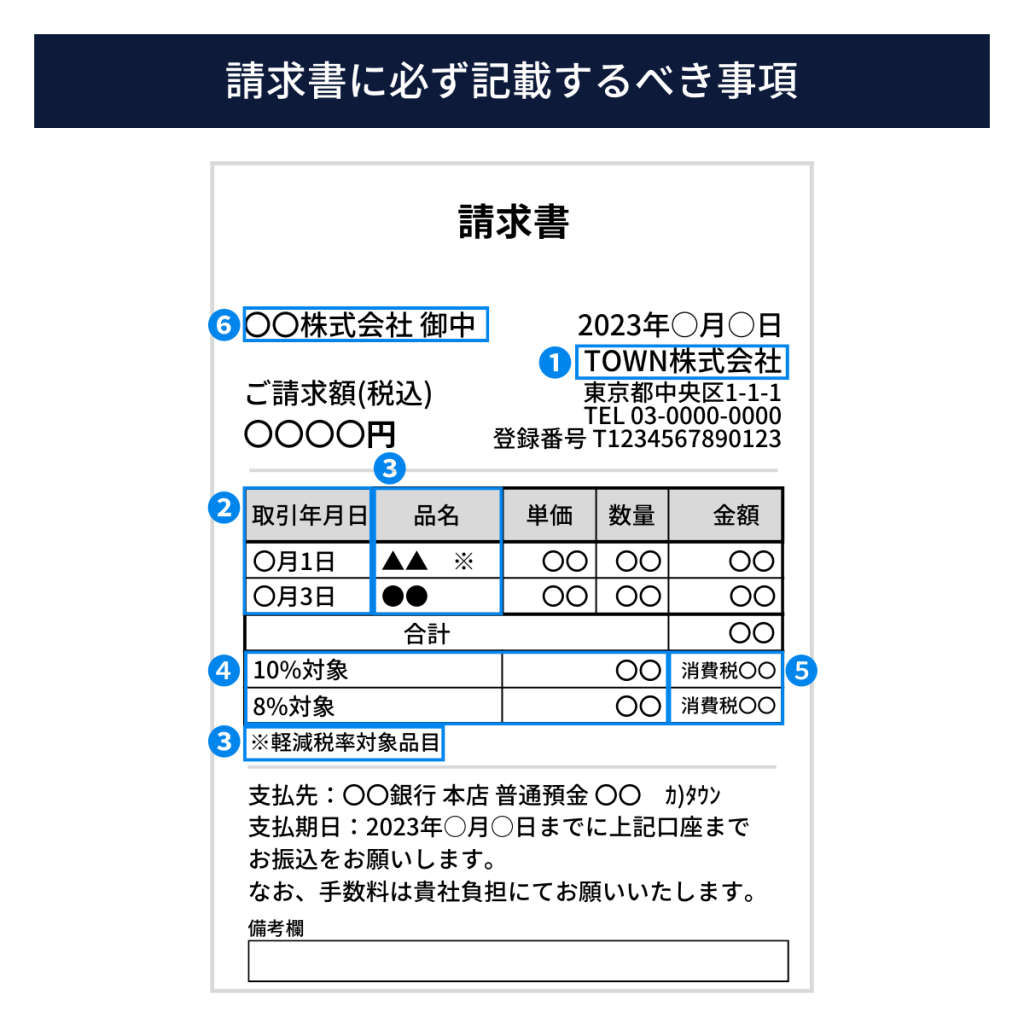

請求書に必ず記載するべき事項について

請求書に必ず記載するべき事項は、以下の6項目です。

- 氏名または名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した税込対価(又は税抜対価)の額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名(名称)

なお、適格請求書発行事業者の登録番号は、国税庁の公表サイトで説明されていますので、該当の番号と書き方を確認しましょう。

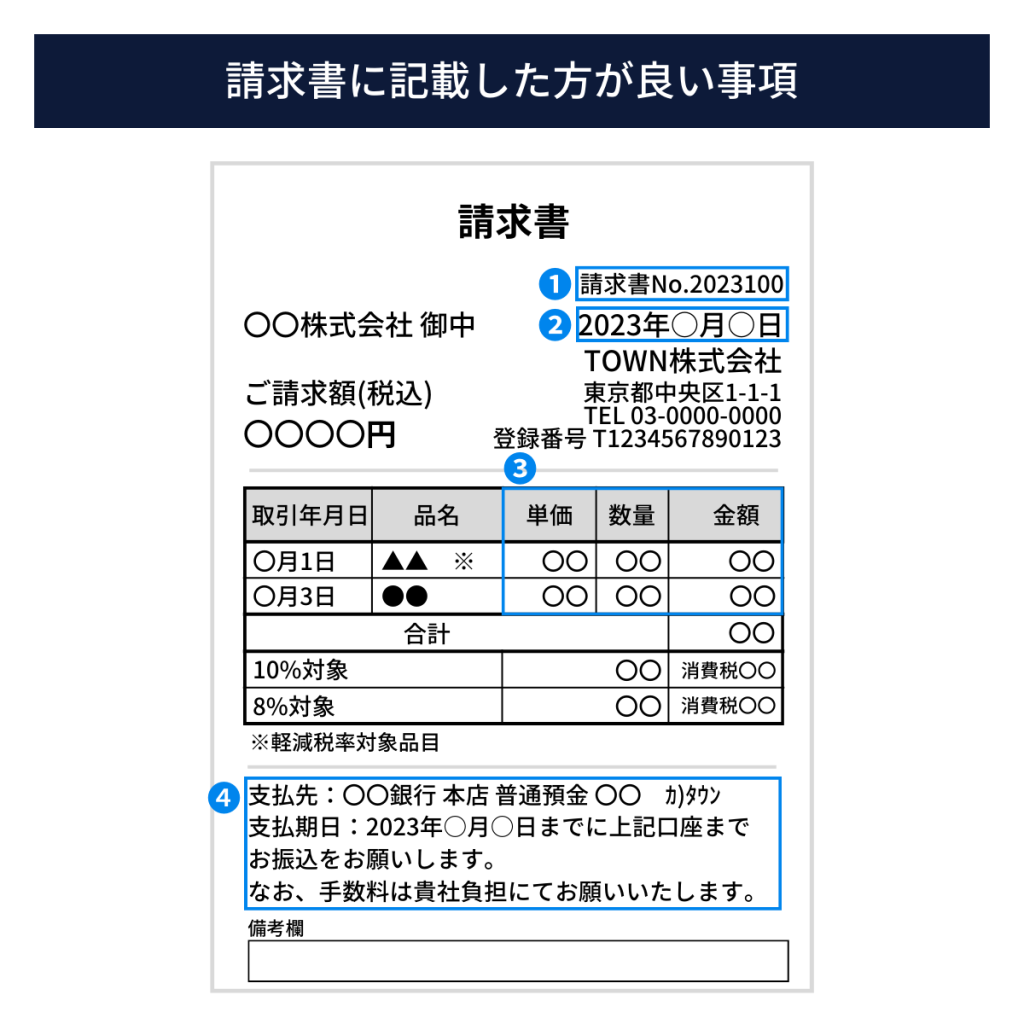

請求書に記載した方が良い事項について

請求書には、必須ではありませんが、追加で記載しておくと良い情報もあります。

それが以下の4項目です。

- 請求書の管理番号

- 請求書の発行日

- 請求内容の詳細(数量・単価)

- 振込先と入金期限

請求書のフォーマットは各社の慣習などもあり様々なのですが、必ず記載するべき事項の記載漏れがあると、消費税を正しく扱うことができなくなるため、納税額が増えてしまう可能性もあります。このようなことがないように、記載に関しては漏れなく確認しましょう。

では、次にこの請求書の保存についての考え方をみていきましょう。

請求書の控えをコピーで保存しても問題ないのか?

請求書を発行したときの自社の「控え」は原本で保存しなければならないのか、またはコピーで保存しても問題ないのでしょうか?

請求書を発行する場合と請求書を受領する場合でみていきましょう。

請求書を発行する場合

適格請求書発行事業者の場合

2023年10月1日のインボイス制度開始後は、適格請求書発行事業者の場合、自社で発行した適格請求書(インボイス)の控えを作成し保存することが義務となりました。

ただし、この保存はコピーでも問題がなく、また、複数の適格請求書の記載事項の一覧表や明細表などの別の方法で保存することも可能となりました。

また、電子帳簿保存法では、2024年1月より原則的には電子データの保存が必要となり、適格請求書の写しや電磁的記録は7年間保存しなければならなくなりました。また、法人税や消費税の要件としても同様に7年間の保管義務があります。

適格請求書発行事業者でない場合

一方で、インボイス制度の適格請求書発行事業者でない場合は、請求書の控えは保管義務がないため自由な方法で保存することが可能です。なお、この請求書を電子データのまま保存するには、電子帳簿保存法の要件を満たす必要があります。

請求書を受領する場合

請求書を受領する場合は、その原本の一定期間の保存が義務付けられています。従ってコピーでの保管は認められません。

法人税、所得税法では、売上や仕入、経費などの記録として請求書の保存期間は7年間と定められています。また、消費税の仕入税額控除を受ける場合は、請求書をその受領した日の属する課税期間の末日の翌日から2か月を経過した日から7年間保存することとなっています。

参考:No.6496 仕入税額控除をするための帳簿及び請求書等の保存|国税庁

従来は、請求書の控えの保存の義務はありませんでしたが、インボイス制度の導入で、適格請求書は控えを作成し保存する必要が生じました。その控えはコピーで保存しても問題ありません。

また、2024年1月に改正された電子帳簿保存法では、電子取引で受け取った情報は電子データとして保存することが義務付けられました。 従って、PDFやメールで請求書を受領する場合には、紙に印刷して保存することは原則認められず、電子データのまま保存しなければなりません。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

請求書の保存と電子帳簿保存法

2024年1月に電子帳簿保存法が改正されました。

電子帳簿保存法の対象者は、電子取引を行っている企業や個人事業主で、法人税を納める義務がある法人や所得税の納税義務がある個人事業主が対象であり、電子的な媒体を利用して取引を行っていることを条件としており、電子的な媒体を利用した取引とは電子メール、WEBサイト、EDI(電子データ交換)、電子契約やインターネットでの取引などが含まれます。また、会計ソフトウェアを使用した帳簿管理も含まれます。

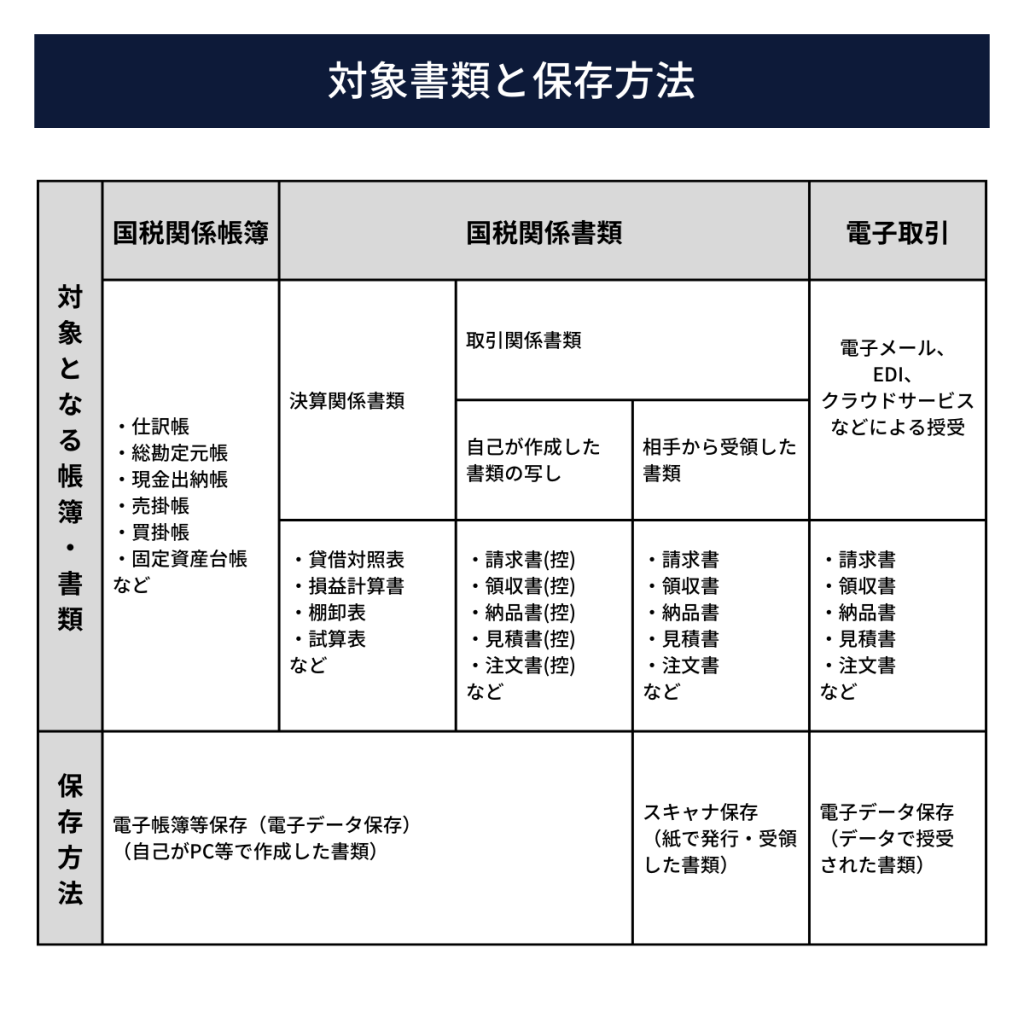

電子帳簿保存法の対象書類は、以下の3つです。

- 仕訳帳や総勘定元帳などの国税関係帳簿

- 決算関係書類と取引関係書類が属する国税関係書類

- 請求書や注文書、領収書、見積書など電子データとして授受された取引関係書類など

また、保存方法も以下の3つに準じたものとなります。

- 電子帳簿等保存:電子的に作成した国税関係帳簿書類の電子的な保存を認めるものです。

- スキャナ保存:紙の領収書・請求書などを、書類自体を保存する代わりに、スマホやスキャナで読み取った電子データを保存することができます。

- 電子取引の保存:取引関係書類など、紙でやりとりしていた場合に保存が必要な書類を電子データでやり取りした場合、相当するデータを電子データのまま保存する必要があります。受け取り側だけでなく送付する側も必要となります。

請求管理などシステムを導入して対応

インボイス制度への対応

インボイス制度が導入され、発行した請求書の控えを保存することが必要となりました。請求管理システムを導入することにより作成した請求書が電子データとして記録されるため、インボイス制度に簡単に対応することができます。

電子帳簿保存法への対応

2022年1月より改正された改正電子帳簿保存法により、従来は紙での保存が可能だったものが、原則的に紙での保存が認められなくなりました。これに対応するためにも、事業者は請求書等をクラウドサービスなど利用して請求書を発行した方が効率が良く、受領したデータもそのまま保存できるため受領側にもメリットとなります。

業務効率化の推進

請求書発行の自動化による業務効率化

請求書の発行から送付までをシステムが自動で行うため、手作業にかかっていた時間と手間を大幅に削減することができます。また、取引先別等の請求データ管理が瞬時に可能となり、請求状況の把握が容易になります。

支払管理の強化と経理仕訳との連動

入金状況をリアルタイムに把握できるため、売掛金の回収管理を強化することができます。また、請求データを会計システムと連携することで、経理システムでの仕訳入力の工数を削減することが可能です。

まとめ

以前は請求書の控えを保存する必要はありませんでしたが、インボイス制度の導入と電子帳簿保存法が改正され、請求書の控えを電子的に保存しなければいけなくなりました。

その際、発行する側と受領する側では、コピーでの保存の可否が変わるので、確認するようにしましょう。発行する側はコピーでの保存は可、受領する側はコピーでの保存は不可となります。

請求管理システムなど、システムを導入することによりインボイス制度や電子帳簿保存法の対応を効率的に行うことができるようになります。対応に困っている場合は、システムの導入を検討してみてはいかがでしょうか?

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ