こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

請求書については、なんとなく理解しているものの、存在する意味を明確に説明することは難しいですよね。

また、各国において経済的、慣習的、法的なルールが存在するので、それを理解していると、トラブルを未然に防止できるようになります。

また、2023年10月よりインボイス制度が開始されます。個人事業主はもちろん事業法人も事前に準備しなければならないことが多く、また財・サービス等の売り手側と買い手側の両者とも対応することが必要です。導入の背景を理解し抜け漏れなく準備していきましょう。

それでは具体的に請求書について見ていきましょう。

目次

請求書の法的な位置づけ

請求書の法的効力は、民法166条1項1号に規定されており、「債権の発生及び消滅に関する法律上の事実」は、5年間保存しなければならないと規定しています。請求書は、債権が発生したことを証明する書面ですので、5年間保存する必要があります。

ビジネスの側面からは、取引があったことを証明する手段として有効な書面です。たとえば、取引の相手方が「商品代金の請求を受けていない」などと主張した際に、取引の存在を証明する証拠の1つとなります。

税務上の側面からは、請求書には記載の取引金額や消費税、支払方法、支払期限などが記載されています。これらの情報を元に、売上や仕入の帳簿を作成し、税務申告を行うことができます。

このように請求書を発行することで、取引先とのトラブルを防ぎ、会社としてはスムーズな取引を行うことができます。

請求書の発行日はなぜ必要なのか

請求書の発行日は、取引があったことを証明する重要な情報です。取引の相手方が「代金の請求を受けていない」などと主張した際に、請求書の発行日を証拠として提出することで、取引の存在を証明することができます。

また、請求書の発行日は、支払期限を主張する役割も果たします。請求書には、支払期限が記載されているため、取引先は請求書に記載された期日までに支払を行わなければなりません。

税務上の側面からは請求書には、取引があったこと、取引金額、支払方法、支払期限などが記載されています。これらの情報を元に、売上や仕入の帳簿を作成し、税務申告を行うことができます。

請求書の発行日は、ビジネスにおいて重要な情報です。請求書を発行する際には、必ず発行日を記載するようにしましょう。

請求書の発行タイミング

請求書の発行タイミングは、商習慣やビジネスの取引形態や取引先によって異なります。一般的には、商品・サービスを納品した後やサービスを提供した後に請求書を発行します。ただし、取引先によっては、請求書を受け入れる日程、処理タイミング、支払いサイトが決まっていることが多いです。

発行するタイミングは、次の点に注意する必要があります。

- 取引先の支払いサイトを確認する

- 請求書の発行日を記載する

- 請求書を送付する

- 請求書の発行タイミングに注意する

発行するタイミングを間違えると、取引先からの支払が遅れるなどのトラブルが発生することがあります。請求書を発行する際には、これらの点に注意するようにしてください。

請求書の支払期日

請求書の支払期日は、商習慣やビジネスの取引形態や取引先によって異なります。一般的には、月末締め翌月末払など、支払サイトが決まっている場合が多いですが、取引先によっては、請求書を発行した日から10日以内など、支払い期日が明確に定められている場合もあります。

請求書の支払期日を決める際には、次の点に注意する必要があります。

- 取引先の支払能力を確認する

- 取引先の支払サイトを確認する

- 取引先との取引実績を確認する

取引実績がなく初めての取引の場合は、確実に期限までに入金があるかは不安なものです。

したがって、取引額を小さくはじめて、取引実績が増やした段階で大口取引を行うといった信用力チェックは常に必要となります。

「下請代金支払遅延等防止法」(下請法)により、商品・サービスを受領してから60日以内に下請代金を支払うことが義務づけられています。

請求書の発行・発送の方法

請求書の発行方法としては、取引毎に発行する「都度方式」や、毎月の請求書をまとめて送付する「掛売方式(後払い)」があります。事務処理の負担を小さくする「掛売方式(後払い)」は両社の負担を減らすことが可能です。

発送方法は、取引先によって異なりますが、次のいずれかの方法で発行しています。

- 郵送

- 電子メール

- 請求書発行システム(SaaS)

郵送で請求書を発行する場合は、請求書を印刷して封筒に入れて、取引先に送付します。電子メールで請求書を発行する場合は、請求書をPDF形式に変換して、取引先に送信します。請求書発行システムを使用する場合は、請求書発行システムに取引先の情報を入力して、請求書を発行します。

請求書の保存期限

2022年1月1日より改正電子帳簿保存法が施行され、国税関係(法人税法や所得税法、消費税法など)の帳簿や書類を電磁的記録(電子データ)で保存するルールが変わりました。改正電子帳簿保存法では請求書も対象となります。全ての事業者請求書などの書類を電子メールやクラウドサービスなどを利用してやりとりする電子取引で受領した請求書はデータのまま保存しなければなりません。

2023年10月からインボイス制度(適格請求書等保存方式)導入となります、適格請求書発行事業者は、法人税法等では、発行または受領した適格請求書(インボイス)を7年間保存しなければなりません。

インボイス制度とは

インボイス制度とは、消費税の仕入税額控除の適用を受けるための新たな制度です。

消費税法では、税務書類を紙で保存することが原則とされていましたが、「適格請求書等保存方式」を利用することで、紙の請求書や領収書を電子データとして保存することが可能になります。

消費税法における基本的な流れは以下の通りです。

事業者が負担する消費税は、生産する財、サービスに上乗され一般消費者が請求されます。最終の消費者はその財、サービスに上乗せされた消費税を負担する仕組みとなっています。理論的には最終消費者が負担した消費税が、国に間接的に納税されていく形なのですが、複数の事業者の間に流通する過程で、消費税が正しく納税されないことも散見されていました。(これを益税といいます)

この益税を是正する制度として、事業者が消費税の「仕入税額控除」の適用を受けるためにはインボイス(適格請求書)の保存が必要と改定されました。

なお、「仕入税額控除」とは、事業者が納税すべき消費税を計算するとき、売上にかかる消費税から仕入れにかかった消費税を差し引いて計算することにより、消費税の二重課税を解消することができる制度です。 これまでは仕入れの事実が記載された請求書と帳簿を保存すれば、仕入税額控除の適用を受けることができました。

ただし、2023年10月以降は、適格請求書(インボイス請求書)がないと消費税の仕入税額控除ができなくなります。適格請求書(インボイス請求書)は「インボイス発行事業者(適格請求書発行事業者)」に登録している事業者のみが交付できる請求書のことです。

つまり、免税事業者等からの仕入については、原則として仕入税額控除ができなくなります。免税事業者は適格請求書発行事業者になれないため、インボイス制度が始まると免税事業者からの仕入れは原則、仕入税額控除ができません。仕入税額控除ができないと、その分についての消費税を事業者が負担しなくてはいけないため、納税額が増加します。

請求しても支払いがないときは

請求書を発行しても支払いがない場合、次の手順に従って支払いを督促しましょう。

- 取引先に支払いの催促をする

- 取引先が支払い期日を延長することを認める

- 支払いの延長に応じて取引先に提供する条件を確認する

- 取引先に代金を支払わせるために訴訟を起こす

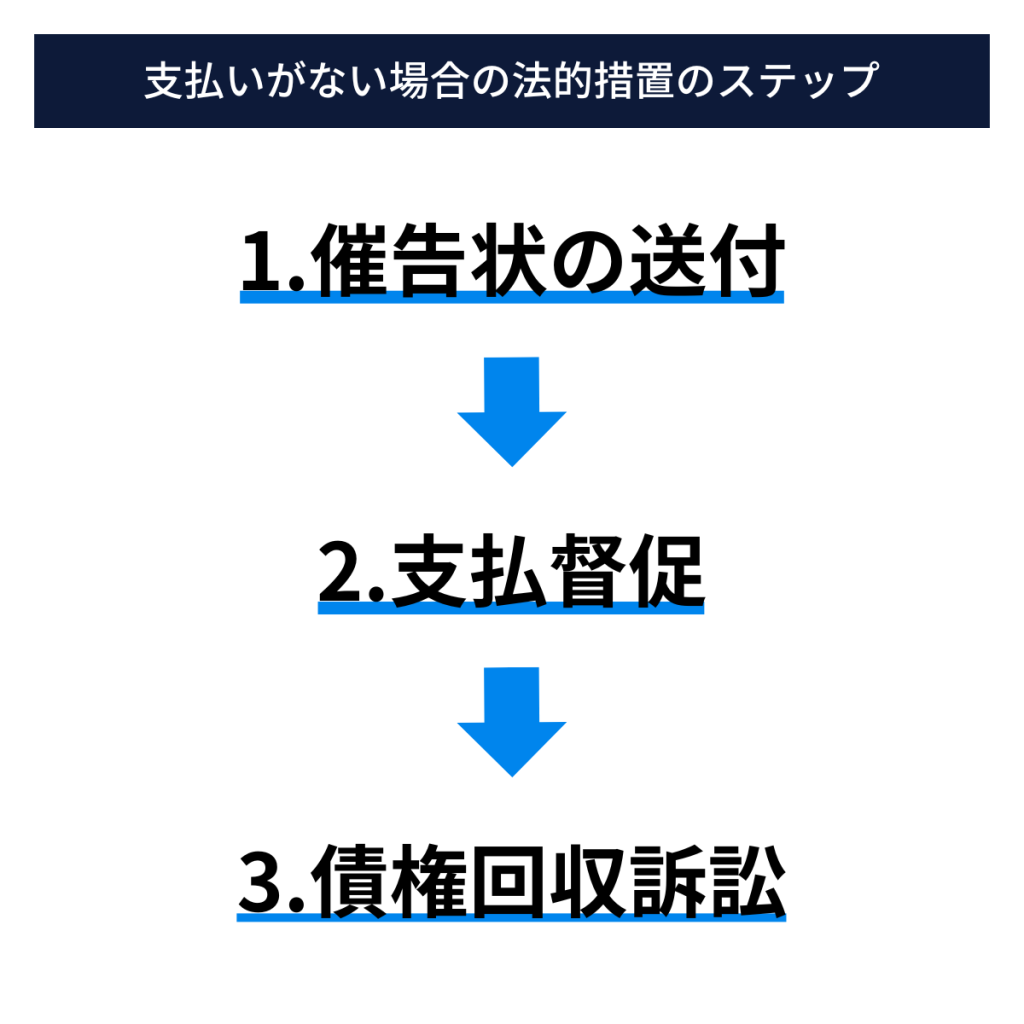

法的措置としては以下のステップを踏みます。

催告状の送付

支払が滞っていることを通知するために、債権者は債務者に対して催告状を送付します。催告状には、未払いの金額や支払い期限の再確認、法的措置を取る可能性の言及などが含まれます。催告状を送付することで、支払いを促す効果が期待されます。

支払督促

催告状に対しても支払が滞る場合、債権者は支払督促を行うことができます。支払督促は、裁判所を通じて行われる手続で、裁判所が債務者に対して支払の期限を指定し、債務者に対する支払い督促を行います。

債権回収訴訟

支払督促にも応じない場合、債権者は債権回収のために訴訟を提起することができます。債権回収訴訟では、裁判所を通じて債務者に対する支払命令や強制執行の措置を求めることができます。

請求の未払いが起こらないようにするために

事前の与信管理が重要になります。

取引先から代金を回収できなくなるリスクを可能な限りゼロするために行う活動のことで、取引先に対して一定の取引限度額を設定して、相手方の債務の履行状況に応じて、定期的にその金額を見直すという活動のことを与信管理といいます。

具体的な与信の管理方法は、まず、取引先の与信調査を行います。一般的によく用いられるのは、取引先が公にしているデータを利用して自社で調査する方法や、第三者の信用調査機関などが保有しているデータベースを活用して調べる方法などがあります。与信管理も自社のリソースがなければ、外部のインターネットサービスを利用することが有効でしょう。

クラウドサービスなどを活用する

請求書の発行については、今後も細かな法改正が予想されており、外部のクラウドサービスを活用することは効果的です。

法律改正への変更に自動対応

外部のクラウドサービスは、定期的にアップデートされます。ソフトウェアベンダーが提供する最新バージョンを導入し、変更点に自動的に対応していくことにより、正確で効率的な会計処理への適用が可能となります。

レポートや分析への対応

クラウドサービスは、変更された法律に基づいたレポートや分析機能を提供します。また必要な情報を抽出し、適切な形式で表示することができます。これにより、変更によって求められるレポートの過去との自働比較にも対応できます。

データの統合と共有が迅速

クラウドベースを利用することで、自社内の異なる部門や拠点間でのデータの一元化やリアルタイムの情報共有が可能です。これにより、税制改正の変更に関する情報の伝達が円滑かつ正確に行えます。

専門家との連携が容易

クラウドサービスの提供を監査法人や顧問税理士に行うことにより、より正確で迅速なアドバイスをうけるのが可能となります。特に上場会社の会計監査において、同じデータで議論することにより監査調書を素早く完成できるため、監査工数が短くなり、監査費用削減に繋がります。

まとめ

このように請求書一つとっても税制の随時改正に対応するのは経理担当者個人では限界があります。変更には多くの専門家、業界関係者、法律家、官庁とで議論して、変更の指針が発表され、最終的に法律改正になります。

このステップの詳細まで拾い上げることは不可能ですので、幅広に情報を収集して必要ならば外部のクラウドサービスを利用しましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ