こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

売上入金の確認処理をしていて「あれ?請求金額より多く入金されている」そんなケースに遭遇したことはありませんか?

その他にも「取引先への振込金額を誤って多く送金してしまった」ということもあるかもしれません。

これらのケースは日常的に起こるわけではありません。しかし企業が多くの取引先と長く営業活動を行っていく中では、一定数起きてしまうケースです。

この記事では、そもそも過入金とは何なのか、その対応や仕訳方法をパターン別に解説していきます。

過入金の対応は取引先との信頼関係にも影響がありますので、しっかりと確認しておきましょう。

目次

そもそも過入金とは?

過入金とは、請求した代金よりも多く入金されること、もしくはしてしまったことをいいます。

過入金は通常の取引では想定されておらず、イレギュラーなものであるはずですが、実際の企業間取引では多く発生しています。

とくに、サブスクリプション型のビジネスモデルの企業では、以下の理由から過入金が発生しがちです。

- キャンペーン特別価格等の適用

- 契約期間中のプラン変更による請求金額の変動

- 自社内の情報共有ができていない

- 単純に取引先が多い

サブスクリプション型のビジネスは、契約期間中にプラン変更がされることで請求金額が変わることが多くあります。また、キャンペーンなどの実施により、期間的に割引価格でサービスが提供されることも多いでしょう。

こういった場合、毎月の定額料金を支払っている取引先が、キャンペーンなどで割引価格になっていることを失念して通常月の定額料金を振り込んできた場合は、この差額が過入金となります。

さらに営業部署と経理部署で、取引先との契約内容やキャンペーン実施の有無の情報共有が出来ていないと

「本来はキャンペーン適用後の割引価格が当月の請求金額であるのに、経理部署ではそれを把握できておらずに、適用前の金額で取引先に請求してしまった」

などといったことが発生します。その結果、本来の請求金額と取引先からの入金額にズレが生じ、過入金となってしまうのです。

他にも過入金の原因として、

- 単純なヒューマンエラーにより誤って多く振り込んでしまった

- 請求書をFAXでやりとりしたことによる数字の誤認

- 手数料の認識違い

などがあげられます。

単純なヒューマンエラーとして最も多いのが、「6」と「8」、「6」と「9」の振込ミスです。請求金額が5,968円であったのに、振込を5,986円でしてしまうといったようなケースです。

また「6」と「8」は請求書をFAXでやりとりした際などに、最も誤認しやすい数字です。

誰が見ても「8」としか認識できない場合でも、実際は「6」である場合も多いのです。

これらの過入金の原因は、チェック体制の見直しで減らすことができます。

例えば請求書はFAXだけでやりとりするのではなく、PDFやエクセルファイルなどの電子データでもらうと、誤認を避けることができるでしょう。

取引先の事情で電子データをもらえない場合は、アナログですが、電話などの口頭で請求金額の確認をするのもいいでしょう。また、自社の仕入れ情報から取引先への支払金額を確認するのもひとつの方法です。

取引先が振込元銀行を変えた場合や、振込元銀行の手数料改定などによって、手数料相殺の金額が変わる場合もあります。この場合、元々の手数料金額を生かしてしまうとその差額が過入金になってしまうことがあります。

必ず先方に確認し、本当に過入金なのか、手数料変更による差額なのかを確認しましょう。

過入金が発生した時にすべき対応とは?

過入金が発生してしまった場合、どのような対応をすればいいのでしょうか。順を追ってみていきましょう。

大前提として絶対にやってはいけないのは、そのまま何もしないことです。

他のあらゆる業務上のトラブルでも同じですが、担当者が何かに気付いた際に「たいした金額じゃないからいいか」「たぶんこんな理由だからその処理をしておこう」などと自己判断をしてしまうことは絶対に避けましょう。

自己判断で処理をしてしまうと、他の部署や担当者からも過入金に気付くことが難しくなります。

過入金は「取引先から多くお金を預かっている」状態です。「たった20円だしそのままにしておいていいか」「きっと手数料が変わったのだろうから手数料で処理してしまおう」ということは、取引先から正当な理由なく黙ってお金を頂いてしまう行為に他なりません。

当然ながらしてはいけないことですし、取引先が過入金に気付いた時にあなたの会社を「なんていい加減な会社なのだろう」と判断するでしょう。

安易に処理せずに、以下のステップに沿ってしっかりと対応していきましょう。

ステップ1. まずは自社内の確認をする

「今月のA社への請求金額は589,000円なのに、598,000円振り込まれてきている」

そんな場合、経理経験がある人ならまず思い至るのが「8」と「9」、間違えて振り込んでいるな、ということでしょう。ついすぐに先方の経理担当者に連絡をしてしまいたくなりますよね。

実際にそれが原因である場合も多くありますが、まずは自社内の情報を確認しましょう。この9,000円の差額が、果たして本当に先方の振込ミスによる過入金なのか?自社内の請求情報が間違っていることはないか?ということです。

自社の営業部署などに確認し、まずは自社の当月の請求金額に誤りがないかを確認しましょう。

取引先によってはこちらから発行している請求書は確認せずに、営業部署とのやり取りだけで支払金額を確認しているケースもあります。

自社内での確認をせずに先方に連絡をしてしまうと、結果的には先方からの過入金ではなく自社の請求情報が間違っていただけなのに、先方の経理担当者や営業担当者まで巻き込んで、大迷惑をかけることに繋がってしまいかねません。

迷惑をかけた上に、結果的に自社内で連携がとれていないことを取引先に露呈し、信頼を失うことに繋がってしまいます。

まずは自社内の情報を共有し直し、当月の請求金額を確認しましょう。

ステップ2. 先方に連絡をする

自社内の担当者と情報共有し、当月の請求金額を改めて確認できたら先方に連絡をしましょう。

先方に連絡する前に、自社の営業担当にこの取引先との今後の売上発生状況についても確認しておくといいでしょう。

これにより、この過入金についてどのように処理をするか先方と話がしやすくなります。

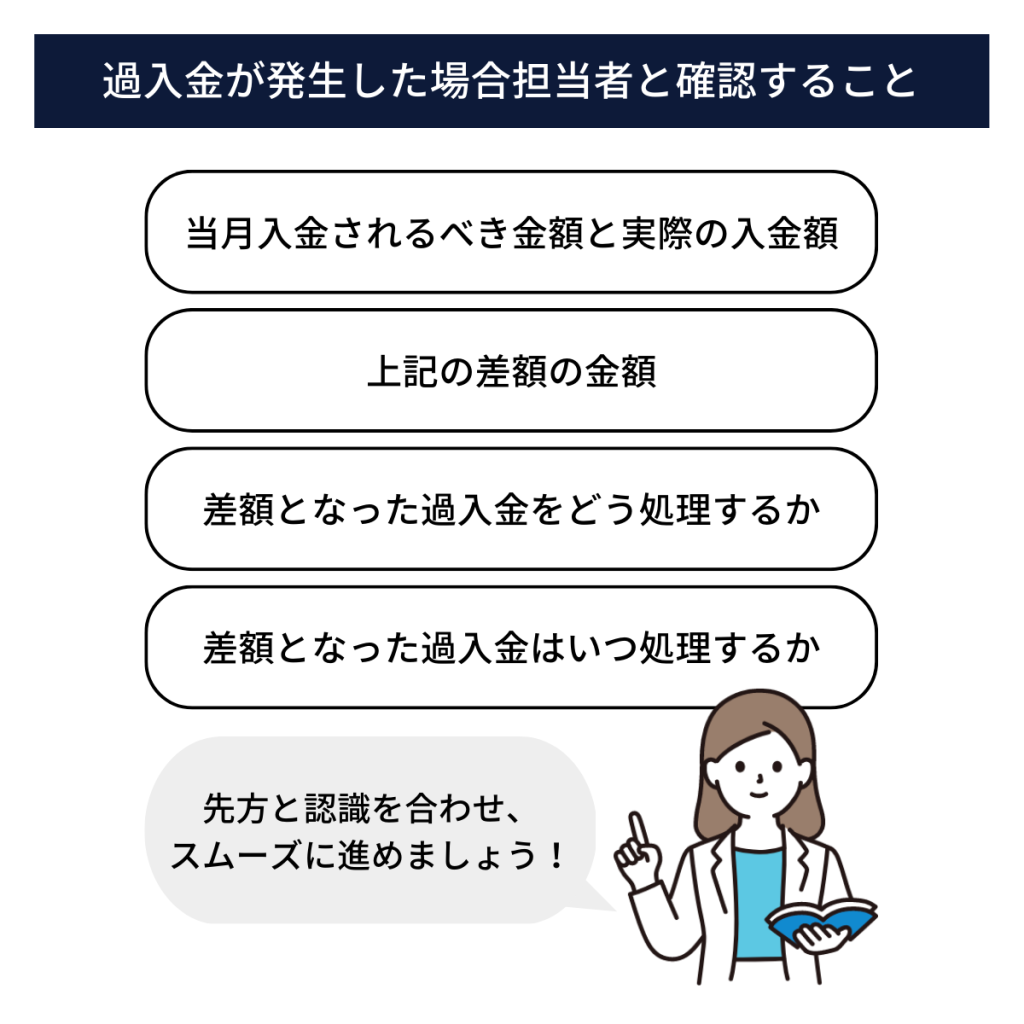

先方に連絡する際は次のことを相互で話し合い、確認しましょう。

この4点について、先方の担当者としっかりと認識を一緒にすることで、スムーズにその後の処理を進めていくことができるでしょう。

また、「こちらのミスなのにしっかりと対応してくれる」と取引先に好印象を持ってもらえるかもしれません。

ステップ3. 先方と決定した対応と処理をする

最後に、先方と決定した対応に沿って処理をきっちりと進めていきましょう。

過入金の処理については、詳しくこの後の章で解説していきます。

過入金はイレギュラー業務ですし、先方の単純なミスによって引き起こされる場合も多いです。金額の多寡にかかわらず、その手間や管理が発生するケースも多くあります。

中には「そっちが間違えたのに、なんでうちがこんなに面倒くさいことをやらなければならないんだ」という態度になってしまう担当者もいるかもしれません。

心情はわからないでもないですが、人がやってしまうミスは、自分にも起こりうるかもしれないミスです。相手に原因があったとしても、淡々とやるべき処理をしっかりやっていきましょう。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

過入金が起きてしまった場合の処理は?

基本的に、過入金された際は「仮受金」勘定で、してしまった際は「仮払金」勘定で処理します。

- 仮受金・・・内容が不明の入金を一時的に処理する負債科目

- 仮払金・・・出金をしたものの勘定科目が未確定な際に一時的に使用する資産科目

売上や仕入れの対価ではなく、なんらかの原因で過入金となっているため、あくまで「仮」の入出金であるという考え方です。

過入金が起きてしまった場合、前述した通り自社の請求情報を確認した上で先方に連絡をし、今後の処理について打ち合わせします。

その打ち合わせの結果、取引の頻度、処理の手間や金額の多寡などに応じて、主に下記の4パターンの処理になるでしょう。

- 全額返金する

- 一部返金する

- 次回請求分から相殺する

- 損益に振り替える

ひとつずつ、具体的な例を挙げながら見ていきましょう。

パターン1. 全額返金する

例:4/1、A社から500,000円の入金があったが、A社とはここ数年取引がなく、今後も売上予定はない。先方に連絡したところ、入金ミスであることが判明した。打ち合わせの結果、手数料の250円はA社負担で翌日返金処理をした。

| 日付 | 借方科目/金額 | 貸方科目/金額 |

| 4/1 | 普通預金/500,000 | 仮受金/500,000 |

| 4/2 | 仮受金/500,000 | 普通預金/499,750 普通預金/250 |

※4/2の貸方は1行で500,000円として処理しても可

この例のように、単純な振込先の選択ミスで入金してきた場合、当面の取引予定がなければこのように全額返金するのが一般的です。

取引予定がある場合でも、取引に対しての入金や支払を紐づけるために、全額返金とする場合もあります。

この例では手数料をA社負担としていますが、それも打ち合わせで必ず取り決めましょう。

A社のミスですからA社が持つのが当然のように思えるかもしれませんが、何の打ち合わせもせずに手数料を先方負担にするのは、後々のトラブルの原因になりえます。

必ず手数料負担についても、しっかりと先方と話し合いましょう。

パターン2. 一部返金する

例:4/1、A社から500,000円の売掛入金があった。A社からの当月入金予定額は450,000円である。先方に連絡したところ、入金ミスであることが判明した。打ち合わせの結果、手数料の250円はA社負担で翌日差額の50,000円を返金処理した。

| 日付 | 借方科目/金額 | 貸方科目/金額 |

| 4/1 | 普通預金/500,000 | 売掛金/450,000 仮受金/50,000 |

| 4/2 | 仮受金/50,000 | 普通預金/49,750 普通預金/250 |

※4/2の貸方は1行で50,000円として処理しても可

この例も、実際の取引の中では多く見受けられるパターンです。

取引が継続して行われている取引先からの過入金は、次で説明する「パターン3」のように次回請求分と相殺するケースが多いでしょう。

しかし原則的には、取引金額と支払金額は一致していることが望ましいため、その取引ごとにきっちり処理をしていくこの方法がとられる場合も少なくありません。

この処理をすることで、この過入金の処理を即日で終わらせることができます。

パターン3. 次回請求分から相殺する

例:4/1、A社から500,000円の売掛入金があった。A社からの当月入金予定額は450,000円である。先方に連絡したところ、入金ミスであることが判明した。打ち合わせの結果、差額の50,000円は次月の売上入金から相殺することとした。次月の売上入金予定は300,000円である。

| 日付 | 借方科目/金額 | 貸方科目/金額 |

| 4/1 | 普通預金/500,000 | 売掛金/450,000 仮受金/50,000 |

| 5/1 | 普通預金/250,000 仮受金/50,000 | 売掛金/300,000 |

継続して売上が発生している取引先からの過入金は、この方法で処理されていることが一番多いでしょう。

次月の売上入金と相殺することで、返金の手間や手数料の負担なく処理することができるからです。

相殺は基本的に同じ勘定科目の同じ金額でないと消し合うことができません。あくまで先方との合意があってこそできる処理ですので、どの金額を、どの月の売掛金と相殺するのか、しっかりと打ち合わせをしましょう。

パターン4. 損益に振り替える

例:4/1、A社から45,500円の売上入金があった。A社からの当月入金予定額は45,000円である。先方に連絡したところ、入金ミスであることが判明し、処理が煩雑であるので返金はいらないとのことであった。

| 日付 | 借方科目/金額 | 貸方科目/金額 |

| 4/1 | 普通預金/45,500 | 売上高/45,000 仮受金/500 |

| 期末 | 仮受金/500 | 雑収入/500 |

意外に多く、経理担当者が一番困るのがこのパターンです。

取引先の社長に過入金の連絡をしたら「500円?いいよ、処理が面倒だから貰っといて」と言われるケースです。

他にも、過入金の金額があまりにも少額で、振込にしても切手を郵送するにしても手数料の方が高くついてしまうような場合、先方から「あげます」と言われるケースもあります。

注意したいのは損益に振り替えるタイミングです。少なくとも当期の期末までは残しておきましょう。

期末の決算時に、顧問税理士に相談した上で処理を行うと安心です。

過入金のリスクを減らすには?

過入金は、自社・取引先の双方に原因があるため、完全になくすことはできません。発生すると事務処理の手間がかかるので、経理担当者の負担にもなります。

とくに、サブスクリプション型のビジネスは契約件数が多くなりがちで、料金体系も複雑なことから、過入金が発生しやすいといえます。

また、過入金を見逃してしまうと、出所不明の入金額が発生してしまいます。このようなリスクは、可能な限り避けたいものです。

そこでおすすめしたいのが、顧客データ管理や請求、消込まで対応できる、請求管理システムを使用することです。

以下では、サブスクリプションビジネスに特化したシステムのメリットをご紹介します。

過入金が一目でチェック可能になる

サブスクリプション型のビジネス向けのシステムでは、前受金や売掛金の自動消込機能が備えられています。この機能は、口座名や請求金額、入金された金額を照合し、一致した場合に自動で消込する仕組みです。

仮に過入金があった場合、自動で消込がされないため、簡単に目視でチェックができます。入金のエラーを迅速に発見できるため、過入金を見逃すリスクを減らせるでしょう。

社内の情報共有も容易に

過入金の発生原因のひとつに、「自社内での情報共有ができていない」ことがあげられます。たとえば、営業部署では契約変更を把握しているのに、請求書を発行する経理部署に情報が伝わっておらず、変更前の金額で請求をしてしまった際に起こります。

サブスクリプション型のビジネスでは、契約内容の変更はよくある事務処理です。よって、自社内で情報共有ができていないと、過入金も起こりやすくなってしまうのです。

システムには顧客のステータスを記録できる機能があるため、営業部署と経理部署の情報共有が容易にできるようになります。複数人が請求業務にかかわるため、チェック機能が働くようになり、請求金額のミスを減らせるでしょう。

まとめ

今回は過入金を解説しました。

処理自体は難しいものではありませんが、処理の対応によっては取引先との関係にひびが入りかねない重要な手続きです。

過入金が発生した場合の対応をしっかりとチェックしておきましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ