こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

未収金(未収入金)は売掛金と同じく未回収の債権であり、資産を表す勘定科目です。

どちらも回収予定の債権であるため、混同して覚えてしまっている方も多いのではないでしょうか。

確かにこの両者は、「企業の活動の中で行われた取引によって発生した未回収になっている債権」という意味では全く同じですが、処理する債権の種類には明確な違いがあります。

この記事では売掛金との違いに加えて、未収金で発生しうる相殺取引や管理方法まで、わかりやすく解説します。しっかりとポイントを押さえていきましょう。

目次

そもそも未収金とは?

未収金とは「本来の事業活動とは異なる売買取引において発生した未回収の債権」を処理する勘定科目です。

「メインの営業活動以外で発生した未入金のお金」と言い換えることができるでしょう。

『本来の事業活動とは異なる、メインの営業活動以外で』

この部分が、未収金を理解する上で重要なキーワードとなります。

例えばあなたやあなたの働く会社が、衣料品を製造販売するメーカーを営んでいたとしましょう。その場合『衣料品を製造販売すること』が本来の事業活動、メインの営業活動となります。

本来の事業活動以外で入金が発生する場合とは、例えば次のようなケースが考えられます。

- 営業スタイルが対面からオンラインに変化し、営業車両が従来の半分程度しか稼働しなくなったため売却した

- 新設備導入に伴い、旧設備を売却した

- 大幅な事業の見直しにより、不要になった土地や建物を売却した

- 取引先や従業員などに短期的にお金を貸し付けたことによる利息

- 有価証券を売却した

こういった取引は、この会社の本来の事業目的とは異なります。

この本来の事業活動以外で発生した売却代金を後日受け取ることになった場合、取引が成立した時点で未収金が発生することになるのです。

売掛金との違いは?

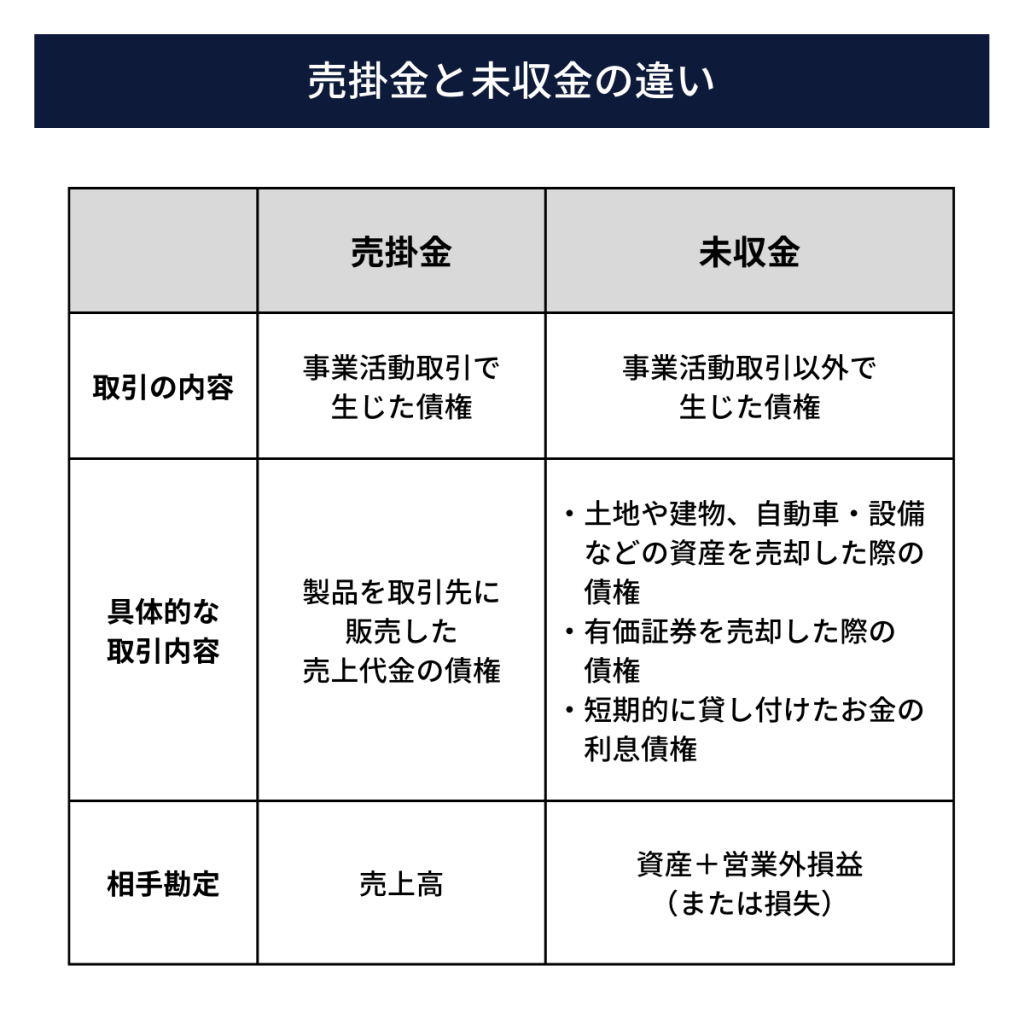

未収金と売掛金、どちらも「企業の活動の中で行われた取引によって、発生した未回収になっている債権」という意味では全く同じです。そのため、混同して使ってしまっている方も多いのではないでしょうか。この両者には、明確な違いがあります。それは「取引が本来の事業活動なのかそうでないか」という点です。

具体的にみていきましょう。

先ほど例にあげた、衣料品の製造販売メーカーで考えてみます。

この会社の事業活動は『衣料品を製造して販売する』ことでしたね。製造し取引先に販売したことによって生じる債権は売掛金となり、それ以外の取引で生じた債権は未収金となります。

売掛金なのか未収金なのかの判断材料は「事業活動取引で生じた債権なのか」という1点のみです。それにより、相手勘定も違ってくる点にも注意しましょう。

未収金の相殺処理とは?

未収金は買掛金と相殺することができます。買掛金とは売掛金の対になるような科目で「事業活動取引で生じた債務」です。具体的には、製品を製造するための材料仕入などで生じた債務がこれにあたります。

未収金と買掛金は勘定科目上において全くの別物ですので、本来は相殺することができません。しかし、当事者同士が了承していれば相殺することができ、実際の商取引おいて相殺処理は広く使われています。

未収金の相殺処理について詳しくみていきましょう。

そもそも相殺処理とは?

「相手に対して同じ種類の債権を持っている場合、お互いの債権の同じ金額を消し合うこと」が商取引における相殺の定義です。

例えば、A社とB社の2社があり、それぞれお互いに製品を売ったり買ったりしているケースがこの定義に当てはまります。

A社がB社に対し当月500万円の売上があり、300万円の仕入がある場合を考えてみましょう。

| A社 | B社 | |

| 売掛金 | 500万円 | 300万円 |

| 買掛金 | 300万円 | 500万円 |

この例でいくと、A社は支払い期日にB社に対し300万円を支払い、入金期日にB社から500万円を回収することになります。しかし実際の取引においては次表のように、同じ種類の債権を消し合うことができるのです。

| A社 | B社 | |

| 売掛金 | 500万円⇒200万円 | 300万円 |

| 買掛金 | 300万円 | 500万円⇒200万円 |

売掛金、買掛金それぞれの同じ金額を消し合うことにより、A社には売掛金200万円が、B社には買掛金200万円だけが残ることになります。

この原則からいくと、違う債権である未収金と買掛金との相殺はできません。しかし、双方の合意がある場合に限り、相殺することが可能になります。

相殺処理の仕訳とは?

未収金と買掛金が同時に発生するケースとは、例えば以下のような場合です。

例)衣料品を製造販売するA社は、新設備導入により旧設備が不要となった。取引先のB社から50万円で購入したいとの申し入れがあり、これを受け入れた。代金はB社との買掛金との相殺処理にすることにした。当該月の買掛金額は150万円、旧設備の簿価は30万円である。

この時のA社側の仕訳について、順を追って確認してみましょう。

〈旧設備を50万円で売却したとき〉

| 借方科目/金額 | 貸方科目/金額 |

| 未収金/500,000 | 機械装置/300,000 固定資産売却益/200,000 |

支払いは買掛時に相殺処理となっているため、借方には未収金が計上されます。

簿価よりも高い金額で処分した差額が売却益となり、低い場合は売却損となります。

〈B社に100万円を支払ったとき〉

| 借方科目/金額 | 貸方科目/金額 |

| 買掛金/1,500,000 | 未収金/500,000 普通預金※/1,000,000 ※または現金などの資産科目 |

これで買掛金の150万円と未収金の50万円の消込もでき、一連の仕訳が完了します。

相殺が発生するケースは他にも、製造業で有償支給品の取り扱いがある場合などがあります。材料を取引先から購入する場合は、一般的に相殺処理で取引される場合が多いでしょう。

相殺処理のメリットは?

相殺処理の大きなメリットは、資金繰りを安定させることができることにあります。先ほどのA社とB社で言えば、まずB社はこの設備の購入時に払うべき50万円を、A社からの売掛金の回収時に遅らせることができるのです。

A社は、50万円を設備の売却時に受け取ることはできませんが、買掛金の支払い時だけをみると、より小さい金額で資金を動かすことができます。

掛取引は企業間取引においては外せない取引方法ですが、資金化が遅れる仕組みであり、代金の貸し倒れといったトラブルが起きる可能性もあります。資金繰りを悪化させる原因にもなるため、相殺処理を積極的に行うことでこのような事態を防止することができます。

相殺処理のデメリットは?

相殺取引は資金繰りの悪化を防ぐメリットがありますが、その反面、双方の事務負担を増やしてしまうデメリットがあります。相殺取引先が増えれば増えるほど、債務と債権の突合、先方との確認をしなければなりません。

取引先が多ければ多いほど支払条件も異なり、その管理も煩雑になります。また、双方の営業担当者や経理担当者の4者間での連携が必要になるケースがほとんどです。

連携がうまくとれていないと、「未収金の入金がない!」「今月の入金が少ない!」などと双方で混乱するケースも多く見受けられます。

そういったトラブルが企業間で続くと、取引先との信頼関係に亀裂が入るケースも少なからずあるのです。相殺取引には大きなメリットがありますが、安易に手を出さず慎重に進めていくようにしましょう。

相殺処理の注意点は?

デメリットでも解説したように、相殺取引は信用で成り立っている仕組みです。

特に、未収金と買掛金との相殺は支払いを遅らせる取引になりますので、さらに信用の上に成り立っていると言えるでしょう。

いつもやっている処理だから、昔からのなじみの取引先だから、などといってやるべきことを怠っているとトラブルになりかねません。

相殺取引をする場合は、相殺の領収書の発行を必須としましょう。

相殺時に領収証を発行する義務は、法律上の取り決めにはありません。

しかし、信用において成り立っているものだからこそ、何かトラブルがあった時に証拠となるものがないのです。後々のトラブル防止のため、双方にとって安心できる取引のために、相殺の領収書はお互いに必ず発行するようにしましょう。

未収金の管理のポイントは?

未収金の管理には、どのような注意点があるでしょうか。

未収金は基本的に発生させず、発生したらその時点で管理を始め、計画的な回収に動いていくことが大切です。そのための基本的なポイントをみていきましょう。

発生主義で管理する

未収金を管理する上でまず大切なのは、「発生主義」で会計処理をすることです。発生主義とは、支出や収入が決まった時点で会計に計上する処理方法のことをいいます。

先ほどのA社とB社の例で、発生主義で会計処理をしていなかった場合、どうなるでしょうか。

本来であれば上述した仕訳のように、設備を売却した時点で未収金を計上し、その管理をスタートさせなければなりません。しかしそれがなされていない場合、実際にB社への支払いをするタイミングで、以下のような仕訳を計上することになります。

〈B社に100万円を支払ったとき〉

| 借方科目/金額 | 貸方科目/金額 |

| 買掛金/1,500,000 | 機械装置/300,000 固定資産売却益/200,000 普通預金※/1,000,000 ※または現金などの資産科目 |

極めて短い期間に売却がされ、買掛金との相殺がされた場合はこれでも問題は生じないでしょう。

しかし、機械装置を売却してから買掛金の支払いが数ヶ月なかったり、その間に双方の担当者が変更になってしまったりなどするとどうでしょうか。

この仕訳にたどり着くのは困難になることが安易に予想できます。

売却取引の存在すらわからずに、買掛金を150万円支払ってしまうかもしれません。固定資産台帳には、もうすでにB社に売却済の旧装備がずっと記載されたままになるでしょう。

発生主義で計上さえしていれば、記録として未収金の債権を管理することができるのです。

相手側の信用状態を見極める

未収金を管理する2つ目のポイントは、取引先の信用状態を確認することです。信用できない相手であれば、未収金を発生させないことで自社の損失を未然に防ぐことができます。

与信調査を行ったり、取引の経過に応じて取引先ごとに与信枠を設定したりしてもよいでしょう。

回収予定をはっきりさせる

未収金を管理する3つ目のポイントは「回収予定をはっきりさせること」です。回収予定日を過ぎた未収金がないかチェックしましょう。

また未収金が何件かある場合は、補助科目を使って取引先毎の残高を明確にして、常に確認していくことが大切です。

回収ができず、その可能性にも問題が出てきた場合は、取引先の状態を確認し、状況によっては貸倒引当金の計上も検討しなくてはならないでしょう。

決算時に慌てないためにも、発生したタイミングから回収予定をはっきりさせて、残高管理・回収を行っていくことが大切です。

未収金を発生させない体制づくり

未収金を管理する最後のポイントは、未収金を発生させない体制や企業体質を作ることです。未収金の管理が甘かったり、代金回収への姿勢がゆるかったりすると、会社全体として未収金の発生頻度が上がり、回収率は下がっていく傾向ができていきます。

結果、自社の企業イメージや信頼を落とすことにつながり、実際に未収金が増えて回収率が下がることによって、経営難や倒産につながる恐れもあるでしょう。

原則として未収金は発生させない体制を作り、信用できるかどうかを見極めた取引先のみ未収金を認め、発生した場合はしっかりと管理・回収していくことがとても大切です。

未収金の管理には、発生から消込までの間、様々な情報や仕訳を記録していく必要があります。また、担当者同士での情報共有も非常に大切になっていきます。

経理担当者にとっては、非常に煩雑な管理方法になりますのでシステムを導入するなどして管理していくのがおすすめです。

まとめ

未収金は決算書の中でも、銀行が融資の判断の際にみるポイントのひとつにもなっています。その内訳を確認し未収金と売掛金が混在しているようであれば、そもそも決算書自体の表示に疑念を持たれてしまいます。

また、何期にもわたり同じ取引先への未収金があり、残高も動いていないような場合、「実質的な貸付では?」「寄付ではないか?」とそもそも、他の科目で処理するべき取引に変化する場合もあります。

このようなリスクに加え、未収金はそのまま放置しておくと時効により回収すらできなくなってしまう性質も持っています。

まずは未収金を発生させない、発生した場合は常日頃からの管理を充分に行って、未回収にならないようにしていきましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ