こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

キャッシュフローとは、「Cash(現金)のFlow(流れ・動き)」のことです。企業では「貸借対照表(B/S)」「損益計算書(P/L)」「キャッシュフロー計算書(C/F)」を、特に重要な財務書類として「財務三表」と表しますが、「B/SやP/Lしか作ったことがない」という経理担当者も多いのではないでしょうか。

この記事ではキャッシュフローの基本的な知識から、分析方法、種類などを網羅的に解説します。

目次

キャッシュフローとは?

キャッシュフローとは、その名の通り「Cash(現金)のFlow(流れ・動き)」のことを指します。企業にとって最も大切なことは、事業を継続させることです。

そして事業活動には、常に活動を支える資金が必要になります。万が一にも資金が不足してしまえば、企業はその日から信用を失い、取引ができなくなるでしょう。それは、企業にとって一番避けなければならない倒産を意味します。だからこそ、キャッシュフローを把握することがとても重要なのです。

さて、キャッシュフローを作ったことがない経理担当者が多いとはどういうことでしょうか?それは、このキャッシュフロー計算書の作成を義務付けられているのが、上場企業だけであるからです。

それでは、中小企業にとってキャッシュフロー計算は重要ではないのでしょうか?

その考えは大きな間違いです。上場企業にキャッシュフロー計算書の作成が義務付けられているのは、多くの株主に説明責任があるからです。キャッシュフロー計算書の作成は、どの企業にとっても同じように重要性があります。

ビジネスモデルの多様性化、ビジネスを取り巻く状況がスピードを増す中で、さらにその重要性は増しています。

自社のキャッシュフローを読み解くと、「経営の実態」が見えてきます。

「儲かっていたはずなのに、お金がない!」という最悪の事態を防ぐのはもちろんのこと、キャッシュフローを分析して自社の財務状況をしっかり把握し、改善策を早めに打っていきましょう。

キャッシュフローの基礎知識

企業に資金が入ってくることをキャッシュイン、出ていくことをキャッシュアウトと言います。キャッシュとは主に現預金をさします。

貸借対照表からもキャッシュの増減を知ることはできますが、より詳しく段階的に判別するためにはキャッシュフロー計算書の作成が必要です。

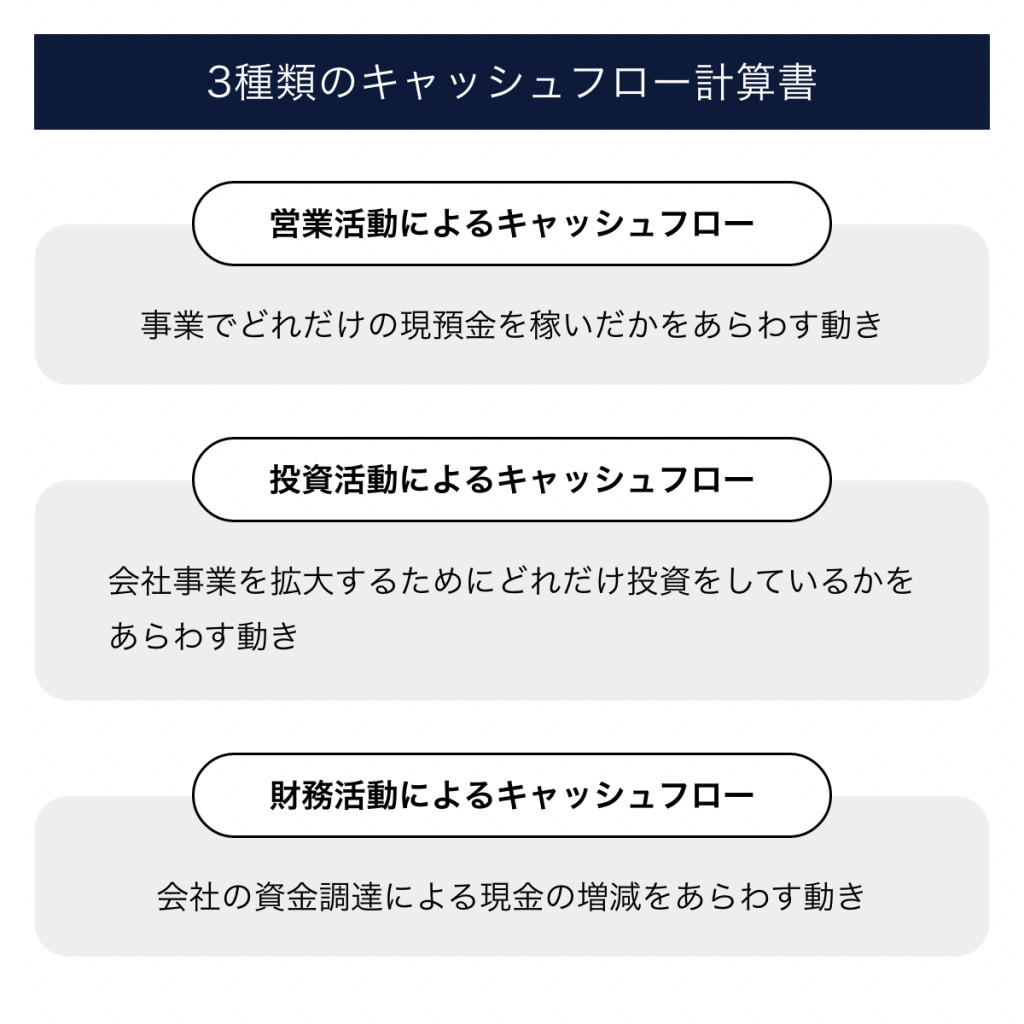

キャッシュフロー計算書は、「営業活動によるキャッシュフロー」「投資活動によるキャッシュフロー」「財務活動によるキャッシュフロー」の3つ活動別に区分して表示します。

キャッシュフローと損益計算の違い

損益計算書で出た利益は、実際の現預金残高と同じではありません。損益計算書の売上と売上金回収にはタイムラグがあります。損益計算書は「事業がうまくいっているか(儲かっているか)」を計算した表です。

イメージしやすいように、個人に置き換えてみていきましょう。

例)Aさんは本年の1月に株式会社○△に入社した。給料は30万/月の固定給である。

食事付の社員寮(月10万円)に入居した。それ以外に生活にかかる経費はないものとする。

また、給与は末日締め翌月10日支払い、寮費は月末に翌月分を支払うものとする。

Aさんの損益計算書を半月分作ってみましょう。

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 半期累計 | |

| 給料(売上) | 300,000 | 300,000 | 300,000 | 300,000 | 300,000 | 300,000 | 1,800,000 |

| 寮費(経費) | 100,000 | 100,000 | 100,000 | 100,000 | 100,000 | 100,000 | 600,000 |

| 差引(利益) | 200,000 | 200,000 | 200,000 | 200,000 | 200,000 | 200,000 | 1,200,000 |

仮にAさんが貯金ゼロでスタートしたとすると、6月末日現在のAさんの所持金は120万円になるでしょうか。

実際にAさんのキャッシュフロー計算書を見ていきましょう。

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 半期累計 | |

| 入金 | 0 | 300,000 | 300,000 | 300,000 | 300,000 | 300,000 | 1,500,000 |

| 出金 | 200,000 | 100,000 | 100,000 | 100,000 | 100,000 | 100,000 | 700,000 |

| 現金残高 | △200,000 | 200,000 | 200,000 | 200,000 | 200,000 | 200,000 | 800,000 |

給与支払いは月末締め翌10日払いですので、入社月の1月の入金はありません。また、寮費は翌月分を末日に支払う約束です。1月は初月につき、当月分と次月分の2か月分を末日に支払いました。Aさんの6月末日時点の所持金は、120万円ではなく80万円なのです。

損益計算とキャッシュフロー計算には、こうした実際の入出金のズレがでることがおわかりいただけたと思います。

実際の企業活動においては、取引先との契約による入金や支払いのタイミング、入金や支払方法も多岐にわたります。当月の売上が1億あったとしても、その1億が現金化されるタイミングは一律ではないのです。

借入金の利息支払は損益計算書に記載しますが、元金返済分は損益計算には入れません。

損益計算書は「会社が儲かっているかわかる資料」、キャッシュフロー計算書は「お金がどう動いているか(お金がちゃんとあるか)わかる資料」だということを覚えておきましょう。

儲かっている会社が倒産?黒字倒産の原因はキャッシュフローにあり

費用計上と実際の入出金のタイミングが違うことで、損益計算書とキャッシュフロー計算書のずれが生じることがおわかりいただけたと思います。

それでは、具体的に黒字倒産とはどのようにして起きるのでしょうか?

実際に表を見ながら黒字倒産の理由を考えてみましょう。

あなたはB社の社長です。7月に入り、経理担当者が半年分の損益計算書を持ってきました。(※なお、実際の損益計算では支払利息は人件費などの一般経費と別集計しますが、ここではわかりやすく一緒に集計してあります)

| 1月 | 2月 | 3月 | 4月 | 5月 | 6月 | 半期累計 | |

| 売上 | 10,000,000 | 10,000,000 | 13,000,000 | 12,000,000 | 15,000,000 | 16,000,000 | 76,000,000 |

| 人件費 | 5,000,000 | 5,000,000 | 5,000,000 | 6,000,000 | 6,000,000 | 5,500,000 | 32,500,000 |

| その他経費 | 1,000,000 | 1,000,000 | 1,500,000 | 1,500,000 | 1,500,000 | 1,500,000 | 8,000,000 |

| 減価償却費 | 1,000,000 | 1,000,000 | 2,000,000 | 2,000,000 | 2,000,000 | 2,000,000 | 10,000,000 |

| 支払利息 | 30,000 | 30,000 | 30,000 | 30,000 | 30,000 | 0 | 150,000 |

| 差引(利益) | 2,970,000 | 2,970,000 | 4,470,000 | 2,470,000 | 5,470,000 | 7,000,000 | 25,350,000 |

業況は悪くないですね。

売上が1,000万を天井に伸び悩んでいたことへの改善策として、3月から新たな顧客管理システムを導入したのが功を奏したようです。また、新規営業に力を入れたことで顧客数も伸び、システム導入との相乗効果で売上が順調に伸びてきています。

残業等が一時的に増えたことで人件費が増え、システム導入により減価償却費用も倍になりましたが、費用対効果は抜群だったようです。

「今年の税金対策を考えておかないと」と利益処分に思いを巡らせるあなたの隣で、なぜか経理担当者が青い顔をしています。

「社長、実は・・・」

「どうした?」

「銀行の残高が100万を切っています。今月の給料も家賃も払えません!」

「いったいどういうことだ?この半年だけでも利益は2,500万以上もでているじゃないか!そのお金はいったいどこに消えたって言うんだ?」

「3月に購入した顧客管理システムの代金は一括で支払っています。5月には事業が順調だから借入をなくしたいっておっしゃって、手形借入の更新をしなかったですよね?ですから5月に一括返済になっています。」

「売上の回収はどうなっている?3月から増えた分の売上は、ちゃんと入ってきているのか?」

「新規営業分に関しては、キャンペーンですべて金利は当社持ち、ボーナス一括払いで承ったことをお忘れですか?売上の増加分の実際の決済は7月になり、当社に入金されるのは9月になります。」

「なんてことだ・・・こんなに利益がでているのに・・・」

売上推移や最終的な利益に気を取られていたばかりに、大変な事態になってしまいました。実際のお金の流れは、残念ながら損益計算書では知ることができないのです。

入金の目途がいくらたっていても、支払いは迫ってきます。手形の不渡り、借入金や取引先への支払いが滞ってしまうような事態が生じてしまえば、もう倒産の道しか残されていないでしょう。倒産をまぬがれたとしても一度失った信用を取り戻すことは難しく、うまくいっていた事業も危うくしてしまいます。

この例からもわかるように、会社にとってのお金の流れは人間にとっての酸素と同じです。

明日酸素が届くとしても、今日を酸素なしで生きるということはできません。

だからこそ、企業にとって「継続的に利益がでているか」ということと合わせて「不足なく資金が回っているか」ということを把握することが非常に重要なのです。

キャッシュフローの改善策

キャッシュフローを改善するには、いくつかの方法があります。

経費を見直す

売上を最大に、経費を最小にすればいいわけです。

しかし、売上を増やし維持していくには戦略や時間も要します。先行投資が必要かもしれません。

売上については企業として対策を常に考えていくとして、キャッシュフローに即効果をあらわすのが「経費の見直し」です。企業活動に伴う費用を定期的に見直すことで、無駄なキャッシュアウトを減らすことができます。経費が減れば、利益率も高まりますので対外的な信頼も得やすくなるでしょう。

現金化までの期間を見直す

売掛金の支払いサイトや支払い方法について見直し、取引先と交渉してみましょう。

掛け支払いのうち一部を現金で支払ってもらうなど、少しでも前倒して現金化できるような流れを作っておくとよいでしょう。

在庫を見直す

商品在庫や材料などの棚卸資産は、キャッシュアウトの結果であり、将来のキャッシュインの原資です。この棚卸資産が在庫として大量に残っている状態は「お金を払ったままで現金回収ができていない状態」を表しています。

それだけではなく、在庫を保管したり管理したりするための新たなキャッシュアウトを生み出してしまいます。

資産を見直す

自社で所有している資産の見直しをすることも、キャッシュフロー改善に役立つ方法のひとつです。

とくに土地や建物などの固定資産は資産価値があっても、所有しているだけではそこから現金は生み出しません。ただ所有しているだけの資産や、価値にみあった収益をあげていない資産は現金化してほかの投資に回すとよいでしょう。

キャッシュフローの種類

キャッシュフロー計算書は企業活動によって生じる収入と支出を「営業活動」「投資活動」「財務活動」という3つの活動別に区分して表示します。3つの活動に区分することで、事業で稼いだお金でどれくらい投資を賄えているかを知ることができます。

営業キャッシュフロー

営業活動によるキャッシュフローは「事業でどれだけの現預金を稼いだか」をあらわしています。つまり、本業をすることによって入出金された現預金の動きです。

例)営業キャッシュフローに区分される現預金の動き

- 商品代金として取引先から振込があった

- 材料支払いとして買掛金を仕入れ先に振り込んだ

- 事務所家賃を支払った

- 支払利息や法人税等の支払い

営業キャッシュフローは、事業のキャッシュフローを切り出した部分なのでプラスになっていることが望ましいです。

営業キャッシュフローがプラスであることで、「本業の稼ぎがしっかりキャッシュを回転させている順調な状態である」と判断できるからです。

営業キャッシュフローがマイナスの場合は、そもそも本業が利益を生み出していないか、もしくは利益はでていても、しっかりと現金の回収ができていないなどの原因が考えられます。

その場合は本業の仕組み自体を見直すことや、ほかの投資活動や財務活動でマイナスを補うような改善をしていく必要があります。

営業キャッシュフローでどれくらい稼げているかを知りたいときは、「キャッシュフローマージン」という指標を使います。

キャッシュフローマージン=営業活動によるキャッシュフロー÷売上高

このキャッシュフローマージンを使うと、売上高に対する現金で回収した収入の割合を知ることができます。キャッシュフローマージンが高いほど、現金回収の占める割合が多く、黒字倒産から遠い経営状態であるということができます。

投資キャッシュフロー

投資キャッシュフローは、「会社事業を拡大するためにどれだけ投資をしているか」をあらわしています。

例)投資キャッシュフローに区分される現預金の動き

- 固定資産の取得や売却による現金の入出金

- 貸付金の現金回収や、貸付による支出

- 定期預金の預け入れ

新たに設備投資などをすればマイナスになり、設備を売却してキャッシュを得ればプラスとなります。成⻑に向けて積極的に投資を続けている会社であれば、通常は投資活動によるキャッシュフローはマイナスとなります。

企業活動の投資は、企業の成長にとって当然に行われる支出であるため、投資キャッシュフローはマイナスになることが一般的です。

ただし、マイナスになることが一概にいいとはいえません。営業キャッシュフローと比べて、あまりにもプラス、もしくはマイナスが多いようであれば何らかの問題が生じているでしょう。

財務キャッシュフロー

財務キャッシュフローは、「会社の資⾦調達による現金の増減」をあらわしています。

例)財務キャッシュフローに区分される現預金の動き

- 新規借入や借入金返済による現金の入出金

- 社債発行や償還による現金の入出金

- 株式発行による現金収入

資⾦調達をして現⾦預⾦が増えればプラス、減ったらマイナスです。

企業は、融資を受けて設備投資や新規事業などの企業活動を行うのが一般的です。つまり財務キャッシュフローがプラスの場合は「企業活動を拡大するために借入をした」ことを意味します。

逆にマイナスの場合は、「借入金の返済がされて負債が縮小している」と判断できます。

投資キャッシュフローと同じく、プラスの場合でもマイナスの場合でも、一概にどちらがいいとはいえません。

ビジネスモデル別のキャッシュフローの注意点

ここまでキャッシュフローの重要性についてみてきましたが、ビジネスモデルの違いによってもキャッシュフローには特徴があります。

SaaS事業などのサブスクリプション型ビジネスに代表されるストック型ビジネスと、フロー型ビジネスのキャッシュフローをみていきましょう。

ストック型のビジネスモデル

ストック型は、継続的な安定した収益が得られるビジネスモデルです。サブスクリプションビジネスやリカーリングビジネスもこちらに分類されます。

そのため現在の顧客数や売上高から、かなり具体的なキャッシュフローを見通すことが可能なのです。これは企業経営にとって大きなメリットといえます。

反対に、半年払いや年払いなどの現金回収期間もバラバラになりがちなため、キャッシュフローマージンは低めになります。

また、顧客数が安定するまでは売上が安定せず、キャッシュフローも不安定な状態になってしまうこともデメリットのひとつです。

ストック型のビジネスモデルは、今後さらに多種多様の企業や事業で進んでいくことが予想されます。

顧客解約率の注視や、入金管理システムの徹底、商品価値や顧客維持を図り、キャッシュフローを改善していくことが求められます。

フロー型のビジネスモデル

フロー型は、すぐに収益をあげやすいビジネスモデルです。

そのため、事業の創業期においては売上をあげやすいのが特徴です。またその都度の売上を現金で回収することが多い為、キャッシュフローにはメリットとなります。

反面、継続して取引を見込んだビジネスモデルではないため、長期的なキャッシュフローを見通すことができないデメリットがあります。

まとめ

- キャッシュフローとは貸借対照表(B/S)、損益計算書(P/L)と合わせて「財務三表」と呼ばれる重要な財務書類のひとつである

- キャッシュフロー計算書(C/F)は上場企業のみ作成義務があるが、そのほかの企業にとっても重要な意味をもつ

- キャッシュフローを見ることで、お金の流れから経営の実態がみえてくる

- 損益計算とキャッシュフロー計算にはズレがある

- 損益計算しかみていないと儲かっているのに倒産する「黒字倒産」してしまうかも?

- キャッシュフローは営業活動・投資活動・財務活動の3つの活動別に区分して計算する

- ストック型ビジネスは長期的なキャッシュフロー計算がしやすいが、創業期は安定しないデメリットがある

キャッシュフローは企業経営を健全に行う上で、なくてはならない概念です。

ビジネスをとりまく状況が多様化していく中、ますます重要性を増しているといえます。

まずはキャッシュフローに注視し、自社の健全性を確認しつつ、財務三表全体を確認することで自社の経営状態や改善策をしっかりと把握しておきましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ