こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

無形固定資産というのは、長期にわたり会社の収益力の要因となる無形の資産です。固定資産には有形固定資産と無形固定資産があり、これらは管理や減価償却の方法が異なるため、それぞれをしっかり理解することが大切です。

この記事では無形固定資産について解説します。

目次

無形固定資産とは?

無形固定資産というのは、長期にわたり会社の収益力の要因となる無形の資産です。特許権といった法律用の独占権利、施設権利、営業権利(のれん)、ソフトウェアなどがあります。

具体的には商標権や特許権、電話加入権などが該当します。

無形固定資産の仕訳例

・ソフトウェアを200万で買った場合

ソフトウェア 200 / 現金預金 200

また、減価償却は無形固定資産を直接減額させる方法で行います。

・200万のソフトウェアを5年で減価償却する場合

減価償却費 40 / ソフトウェア 40

無形固定資産の具体例

- ソフトウェア

ソフトウェアには自社で使用する目的で取得する、「会計ソフト」や「在庫管理ソフト」といったものと、市場で販売することを目的とした製品マスタにわかれます。 - 特許権、商標権、意匠権

特許権、商標権、意匠権は特許庁に申請して使用する権利を得た「特許」「商標」「意匠」の取得にかかる費用のことです。 - 営業権(のれん)

営業権(のれん)はM&Aなどで企業を合併した際に、吸収される会社がもつ社会的地位やブランド、営業力等、目に見えない稼ぐ力を資産として評価したものです。 - 電話加入権

電話加入権とは、固定電話を新規開設する際に発生する費用です。 - 借地権

借地権とは、会社が土地を無償、又は通常よりも安い価格で賃借している場合、通常の価格との差額分を資産として計上したものになります。

ソフトウェア、商標権、営業権などは「長期間にわたり使用することができる資産」であり、支出は使用期間に渡って分割して費用化(減価償却)をしなければなりません。

以下に、無形固定資産毎の耐用年数を抜粋します。

| 種類 | 耐用年数 |

| 漁業権 | 10年 |

| 水利権 | 20年 |

| 特許権 | 8年 |

| 実用新案権 | 5年 |

| 意匠権 | 7年 |

| ダム使用権 | 55年 |

| 商標権 | 10年 |

| ソフトウェア(販売目的で制作した製品マスターやその制作費、研究開発費) | 3年 |

| ソフトウェア(自社での利用を想定して購入したソフトウェア) | 5年 |

| 営業権 | 5年 |

ソフトウェアは使用目的によって耐用年数が違ってきますので注意が必要です。

耐用年数を待たずして使用価値が無くなった場合は、一部を除き減損処理の対象にもなります。

ソフトウェアの範囲、制作目的

ソフトウェアとはコンピューターに一定の動作をさせるためのプログラムになります。

ソフトウェアは制作目的によって大きく、販売目的のソフトウェア、自社での利用を目的としたソフトウェアに分かれます。さらに販売目的のソフトウェアのうちで、受注目的のソフトウェア、市場での販売目的のソフトウェアに分かれます。

- 受注目的のソフトウェア

特定のユーザー向けにソフトウェアの製品マスターを制作し、これを複製して販売するソフトウェア - 市場販売目的のソフトウェア

不特定多数のユーザーに対して向けたソフトウェアの製品マスターを作成し、これを複製して販売するソフトウェア - 自社利用目的のソフトウェア

自社の社内業務を効率的に行うことを目的として使用するためのソフトウェア

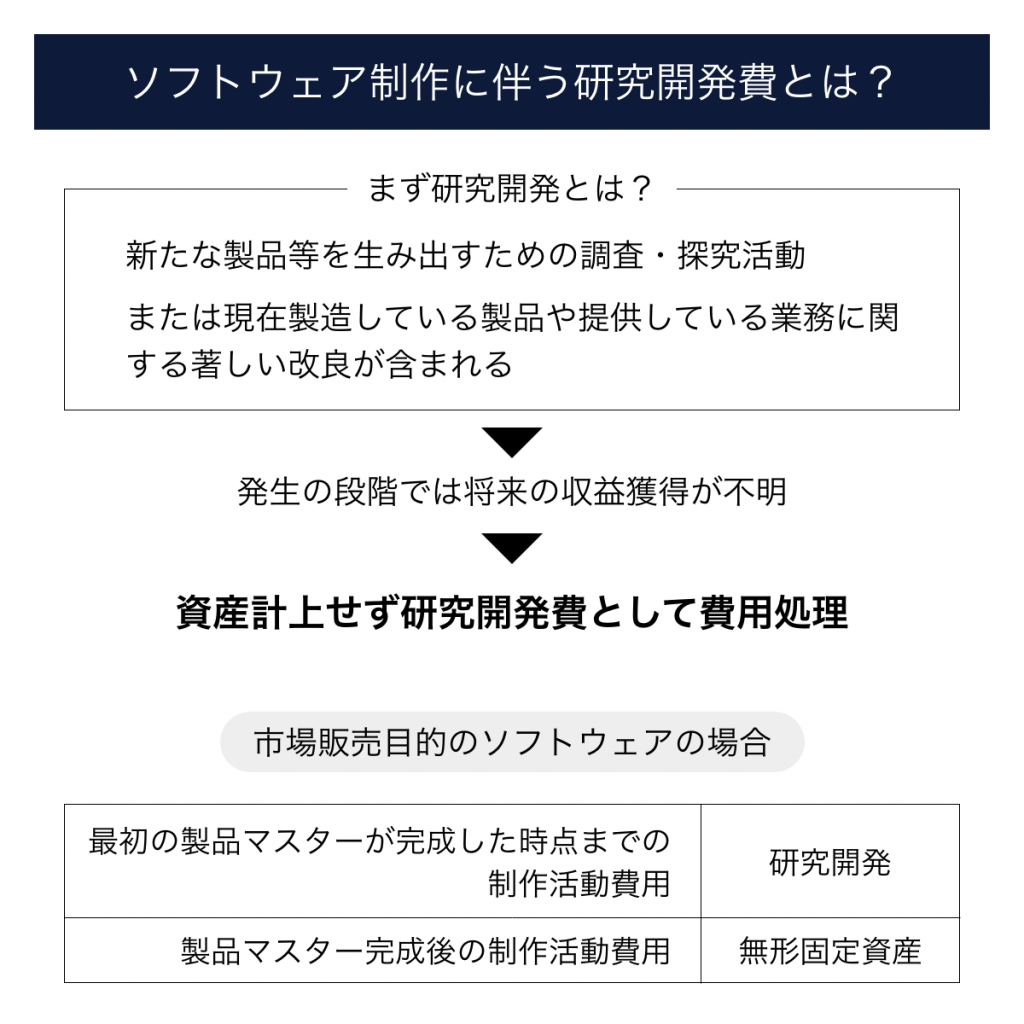

ソフトウェアの制作にともなう研究開発費とは?

ここで、ソフトウェアの制作にかかった研究開発費を無形固定資産として計上するか否か、が論点になります。

ここでいう研究開発とは、従来製造または提供していた業務にはない、まったく新たな製品等を生み出すための調査・探究活動、または現在製造している製品や提供している業務に関する著しい改良が含まれます。研究開発費は発生の段階では将来の収益獲得がわかりません。

研究が進行し、完成可能性が高まった場合でも、確実性にはなお乏しいところから、発生した研究開発費を資産として計上することは適切ではなく、発生時に費用処理することとされています。そのため、研究開発を目的とするソフトウェアの制作費は資産計上せず、研究開発費としてその期に費用処理されます。

受注目的のソフトウェア

未完成品:仕掛品として計上

完成品:売上原価として計上

受注目的のソフトウェアは工事進行基準、または工事完成基準によって処理をします。

工事進行基準においては、決算日ごとにその時点までに発生している原価を費用計上します。

工事完成基準とは、該当のものが完成し目的物の引き渡しを行った時点で、かかった原価を損益計算書に計上する方法です。したがって完成前の費用は仕掛品として計上されます。

市場販売目的のソフトウェア

マスター制作費:研究開発費

それ以外:ソフトウェア勘定

市場販売目的のソフトウェアは、進捗の段階で処理の方法が変わります。マスター制作費は研究開発費、それ以外はソフトウェア勘定で処理します。

市場販売目的であるソフトウェアの制作費用のうち「最初に製品化された製品マスターが完成した時点までの制作活動」は研究開発と考えられます。

製品マスターが完成した後に発生したものについては基本、無形固定資産として資産計上されます。

研究開発終了の後、すなわち最初に製品化された製品マスターの完成後に発生した費用というのは、その内容により以下のとおり会計処理がわかれます。

- 製品マスター又は購入したソフトウェアの機能の改良や強化に要した費用は無形固定資産として資産計上し、減価償却によって分されます。

- 製品マスター又は購入したソフトウェアの著しい改良をするのに要した費用は、資産計上せず、研究開発費として発生時に費用計上されます。

- バグ取りやソフトウェアの機能維持のための費用は、品の改良にあたらないとみなされ、発生時に原価として費用計上されます。

- 製品としてのソフトウェアの制作原価は、棚卸資産として資産計上され、販売時に売上原価として計上されます。

なお、研究開発費を会計上で費用処理した場合においても、税務上は無形固定資産としてソフトウェアに該当することもあります。この場合、会計と税務上で乖離が生じるため、税務申告書において一定の調整が必要になります。

減価償却

会計上では、特定の研究開発の目的で開発されたソフトウェアに関して、研究開発費目的の費用については費用として一括処理され、それ以外は資産計上されます。

税務上は上記でも記述したとおり、いずれの場合も、無形固定資産として計上され、その用途区分によって、耐用年数が異なります。

- 研究開発用のソフトウェアについて会計上は研究開発費、税務上は3年で定額法処理。

- 販売目的のソフトウェアについて会計上は3年で均等償却、税務上は定額法で3年。

- 自社利用目的のソフトウェアは原則5年以内で均等額以上を償却し、税務上定額法5年で処理。

生産高比例法とは?

無形固定資産のうち、鉱業権や鉱業用減価償却資産については『生産高比例法』 という償却方法も認められています。これは、当該資産の使用度合に応じて減価償却費を計上するという観点から、案分基準に「生産高」を用いる基準です。

例えば「鉱業権100 1年目に30%」を使用すると、費用計上額は30になります。

減価償却は一定の基準に則り償却を行うものですが、生産高比例法では生産高を減価償却の基準としています。他の償却方法と比較して収益に最も対応した減価償却であるといえます。

| 生産高比例法の償却限度額 =(鉱業用償却資産の取得価額)/(耐用年数の期間内における、その資産の属する鉱区の採掘予定数量)× その事業年度における鉱区の採掘数量 |

「生産高比例法」を適用することができる資産は、「鉱業権」のように総生産量を正確に予測することができる資産に限定されています。

適用可能資産の具体的な要件は次の通りです。

- 総生産高(総活動量)を物理的に見積ることができること

- 資産の価値の減少が生産高に比例して発生すること

ソフトウェアの残高管理方法

ソフトウェアの残高管理を行うには、ソフトウェア管理台帳の作成が必要です。

管理台帳には番号や名称、種類、取得価額、取得日、数量、償却方法、耐用年数といったものを登録します。そして新規ソフトウェアの購入、除去、またはバージョンアップを行った場合には、管理台帳を適宜更新することで、現物と台帳の一致が可能となります。

ソフトウェアの利便性を向上させた場合

販売目的や、自社での利用目的で制作されたソフトウェアについて価値を高めるためのバージョンアップ(ソフトウェアについて価値を高くするための支出であったり、残存期間の増加などの効果が期待できる支出等)で、新たな機能を追加したり、利便性を向上したりといった支出に関しては、資産に計上をされ、その合計金額は、バージョンアップをしたソフトウェアの、未償却残高に合算します。

自社で利用する目的のソフトウェアに関して、費用削減や新たな収益の獲得に寄与するバージョンアップを行った場合にはソフトウェアの未償却残高に合算します。

収益獲得に効果がある場合

自社利用のソフトウェアに対して、費用削減や新たな収益獲得に寄与するバージョンアップを行った場合には、そのバージョンアップのために要した支出は資本的支出として資産計上を行います。

ソフトウェアを購入した場合

固定資産として計上するソフトウェアの取得価格には、購入の対価に加えて購入に要した費用や事業の用に供するために直接要した費用が含まれます。

例えばソフトウェアにかかる代金の他に、インストールや初期設定などの導入費用がかかった時、取得価格に含まれます。

ソフトウェアを自社で開発した場合

ソフトウェアの自社開発を行った時場合は、開発にかかるコストを集計してソフトウェアに計上し、外部から購入したソフトウェアと同様に減価償却をする必要があります。

この際に開発にかかる開発費の集計がポイントです。これには、外部に支払う外注費その他経費の他、社内でかかる労務費も集計する必要があります。

労務費を集計するには、自社利用目的ののソフトウェア開発についてプロジェクトコードといったものを用意し、開発に関わった人がかかった時間についてプロジェクトコードに紐づけします。

そして、全体の労務費について、開発のために関わった時間とその他の時間に案分し、開発のために関わった時間がソフトウェアの開発費用になります。

このように、自社でのソフトウェアの開発時は、開発費用に関する集計が必要で、これを後からさかのぼって集計することは困難です。そのため、事前に開発費用を集計する体制を指示し、整えておくことが必要です。

管理について

無形固定資産を除却・廃棄する際には申請を必須とし、対象資産の名称、金額、理由といった情報を提供させましょう。

無形固定資産の管理を行う部署は主に経理になるでしょう。

その一方で、無形固定資産の購入や利用は、経理ではなく現場の人間が行うことが多いと思われます。この場合、経理部門は現場からの報告が無ければ無形固定資産の増減を把握することができません。

無形固定資産は、管理すべき情報が多岐に渡ります。取得価格から、取得年月日、数量、減価償却の状況、使われている場所などを紐づけて管理する必要があります。

また、できれば管理番号や稟議書などをまとめて管理しておきたいところです。しかし、これを紙を使用したり、やエクセルの台帳で手動管理をしようとすると相当の手間がかかります。

おすすめなのは固定資産管理システムを利用することです。これは固定資産を一元管理するためのITツールになります。例えば、項目を自由にカスタマイズして固定資産を管理できます。取得から処分まで、もれなく管理可能です。こういった固定資産管理システムがあれば、様々な減価償却方法への対応も容易です。自動計算機能があることも多いため、煩雑な計算方法に悩む必要もなくなります。

除却

自社で利用するソフトウェアの場合、そのソフトウェアによって処理を行っていたデータ処理の対象となる業務が廃止され、当該ソフトウェアを利用しなくなったことが明らかな場合、またはハードウェアやOSの変更等によって、新しいソフトウェアを利用することで、従来、使用していたソフトウェアが利用されなくなったことが明らかな場合にはその除却が認められます。

販売目的のソフトウェアの場合、新製品の出現やバージョンアップなどにより、今後は販売を行わないことが、社内の稟議書や販売流通業者への通知文等で明らかな場合等にその除却が認められます。

アップデートした場合

会計上の対応

既存のソフトウェアについて機能の改良や強化を行う制作のための費用はソフトウェアの制作費として、資産に計上します。ただし製品マスターまたは、購入したソフトウェアについては「著しい改良」を行った場合は研究開発費として処理することとされています。この場合の著しい改良とは「研究や開発を含む、大幅な改良をのことを指しており、完成に向けてかなりの技術的困難が伴うもの」です。

バージョンアップにかかるコストは目的別に分けて考える必要があり、「新たな機能が追加される」「機能が全体的に向上する」などのバージョンアップのコストは固定資産計上することが一般的です。

一方「バグを修正する」「不具合を修正する」「機能障害を改善する」などのバージョンアップコストに関しては、修繕費として一時の費用とすることが認められています。

税務上の対応

バージョンアップには2種類があります。

- 既存のソフトウェアについて大きな変更するようなバージョンアップ

- 既存のソフトウェアについて、機能を追加したり操作性を向上させるぐらいの大して大幅でないバージョンアップ

このうち、1の「バージョンアップ」はソフトウェア(製品)のプログラム設計を最初からやり直すなど、大幅な改良を行うこととなるため、新たな製品を制作したものと考えて取り扱うべきです。

そのバージョンアップが、それまでのソフトウェアについて効用の維持等に該当するもの、例えばプログラムについての機能上の障害の除去といったものであれば、税務上は修繕費として処理してもよいです。

しかし、バージョンアップをすることによって何らかの機能が追加されたり、操作性の向上がされる場合、その結果、ソフトウェアの価値は高まります。とすればそのコストは、維持管理費用というよりは資本的支出として資産計上処理すべきということになります。

バージョンアップがマイナーなものだったとしても、会計上も、また税務上も同様に固定資産への計上が原則となります。そのため、費用として処理する場合には、例外だということを積極的に主張できる必要があります。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ