こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

SaaSビジネスの世界における会計は、一般的な業種と比べると特殊な点がいくつかあります。特に、「ソフトウェア」勘定の取り扱いは、慎重に判断する必要があるでしょう。今回は、SaaSビジネスの会計で使用する勘定科目の解説をしていきます。

会計の世界におけるSaaSの特徴

SaaSは「Software as a Service」の略です。パッケージでソフトを購入するのではなく、インターネットを経由してソフトを利用するという形態でサービスを行っており、近年のテレワークの普及により爆発的に需要が増えています。代表的なソフトには、会計ソフトやストレージ、顧客管理システムなどがあります。

利用する側としてはとても便利なサービスですが、SaaSを提供する側は、会計の世界において比較的特殊な会計処理を行う必要があるでしょう。以下の項目では、SaaSビジネス特有の勘定科目である「研究開発費」、「ソフトウェア」とSaaSビジネスでは必ずといっていいほど使用する「前受金」、「売掛金」の解説をします。

サービス自体の勘定科目は「研究開発費」と「ソフトウェア」

はじめに、SaaSのソフト自体の勘定科目には、どの科目を採用すればよいのかを確認していきます。

新たなサービス(SaaS)の計画や設計段階で支出したものは「研究開発費」勘定で処理し、発生時点で費用計上します。研究開発費の典型例は、以下のとおりです。

- 従来にはない製品、サービスに関する発送を導き出すための調査・探求

- 新しい知識の調査・探求の結果を受け、製品化または業務化等を行うための活動

- 新製品の試作品の設計・製作および実験 など

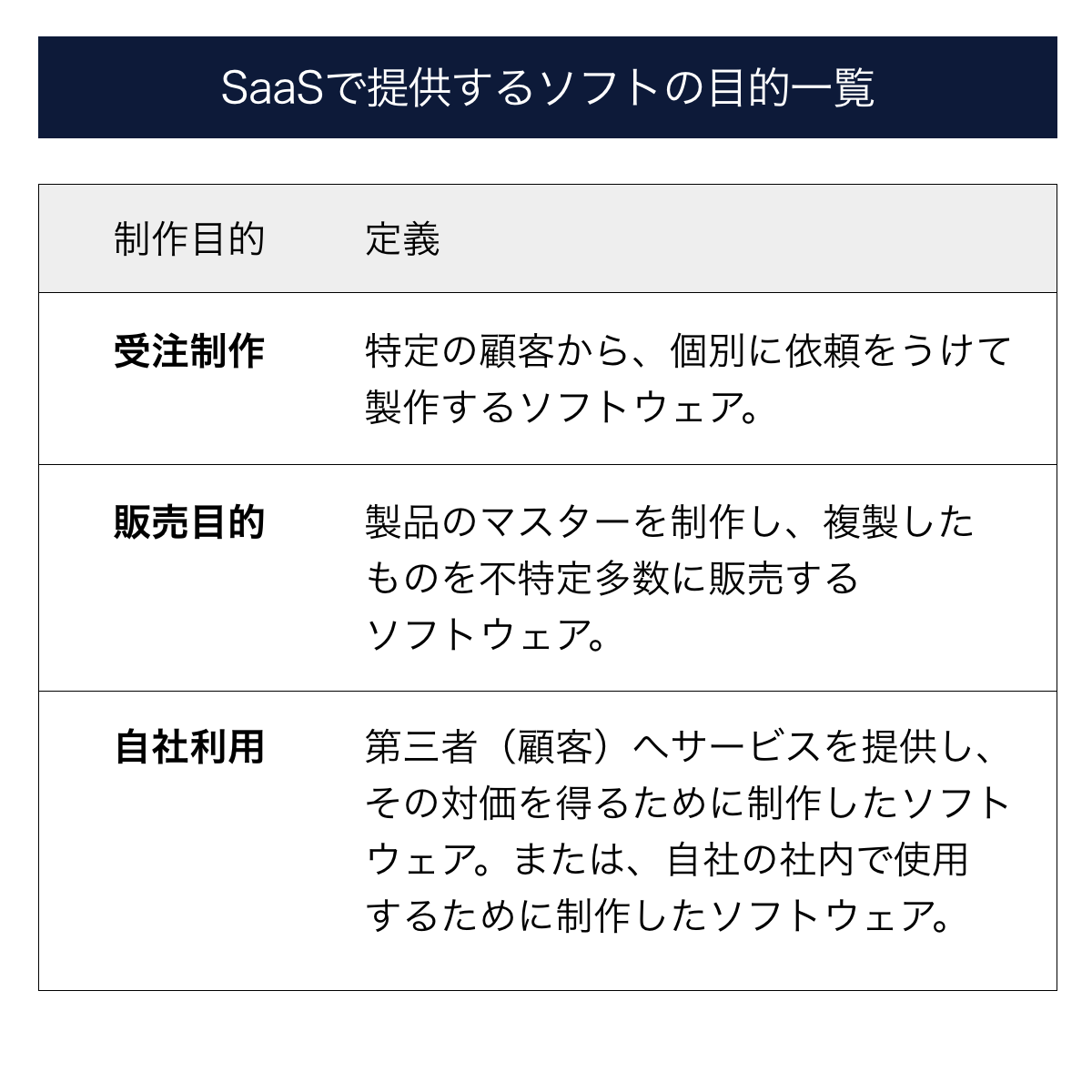

また、SaaSのサービス本体は「ソフトウェア」勘定で無形固定資産として計上します。勘定科目上のソフトウェアは、制作目的によって「受注制作のソフトウェア」、「販売目的のソフトウェア」、「自社利用のソフトウェア」に分類されます。

SaaSで提供するソフトは、上記のいずれかにあてはまりますが、どれに該当するのでしょうか。以下の表で受注製作、販売目的、自社利用の定義を確認していきましょう。

| 制作目的 | 定義 |

| 受注制作 | 特定の顧客から、個別に依頼をうけて製作するソフトウェア。 |

| 販売目的 | 製品のマスターを制作し、複製したものを不特定多数に販売するソフトウェア。 |

| 自社利用 | 第三者(顧客)へサービスを提供し、その対価を得るために制作したソフトウェア。または、自社の社内で使用するために制作したソフトウェア。 |

上記のなかで、SaaSに最も近い定義が「自社利用」のソフトウェアです。資産計上をするタイミングは、「将来の収益獲得又は費用削減が確実であると認められる状況になった時点」となります。

前述のとおり、ソフトウェアは無形固定資産へ計上されるため、減価償却を行う必要もあります。償却方法の候補には複数ありますが、「利用の実態に応じて合理的な方法を採用する」とされており、原則、5年以内の定額法で償却します。

ここまで、ソフトウェアの定義を説明しましたが、自社のサービスがどのソフトウェア(制作目的)にあてはまるかは、個別の検討事項です。あらかじめ監査法人や公認会計士とすり合わせをしておく必要があるでしょう。

また、サービスを開発するために導入したサーバーや端末は、少額なものを除き「有形固定資産」として資産計上することとなります。

収益は収益認識会計基準が適用される可能性も

収益を計上する際は、「収益認識会計基準」が適用されるかを確認する必要があります。収益認識会計基準とは、2021年4月から大企業が適用の対象となっている会計基準です。従来の「実現主義」から収益認識会計基準に変更されることにより、収益の計上タイミングが変わります。

具体的には、以下のステップで収益を認識します。

| ステップ1 | 契約の識別 |

| ステップ2 | 履行義務の識別 |

| ステップ3 | 取引価格の算定 |

| ステップ4 | 履行義務に取引価格を配分 |

| ステップ5 | 履行義務充足により収益を認識 |

自社が収益認識会計基準の適用法人でない場合でも、取引先が適用している場合は、収益の計上タイミングが変わってくる可能性もあるため注意が必要です。

なお、売上など収益を計上する際の勘定科目は、法人により異なります。「売上」や「受取手数料」などの科目が想定されますが、自社の経理ルールに従って処理しましょう。

「前受金」や「売掛金」の処理に注意

収益を計上する際に気を付けたいのが、「前受金」の処理です。SaaSでは、年間契約など長期にわたってサービスを提供することが多くあります。会計のルール上、サービスの料金を前もって受け取っていた場合、その全額を収益(売上)に計上してはいけないことになっています。

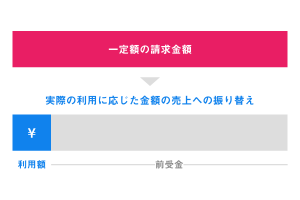

前もって受け取った料金は、「前受金」と呼ばれる負債科目に計上し、サービスの提供が完了するごとに収益に振り替えます。以下が具体的な仕訳例です。

仕訳例1:X1年4月1日、当社サービスの提供開始にあたり、12か月分(X1年4月~X2年3月)の料金120,000円が当社普通預金口座に振り込まれた。なお、サービスの提供は1か月ごとに完了する。

| 借方 | 貸方 | ||

| 科目 | 金額 | 科目 | 金額 |

| 現金預金 | 120,000 | 前受金 | 120,000 |

上記の仕訳では、サービスの提供開始前に前もって12か月分の料金が振り込まれています。収益は、サービスの提供が完了した時点でなければ計上できないため「前受金」の勘定科目に計上しておきます。

仕訳例2:X1年5月1日、1か月分のサービス提供が完了したため、売上を計上する。

| 借方 | 貸方 | ||

| 科目 | 金額 | 科目 | 金額 |

| 前受金 | 10,000 | 売上 | 10,000 |

仕訳例1で受け取った12か月分の料金のうち、1か月分のサービスが完了した際の仕訳です。120,000円÷12か月=10,000円であるため、1か月分の10,000円を前受金から売上に振り替えています。

前受金は、サービス提供前に料金を受け取った場合に使用しますが、サービスの提供後に料金を受け取る場合は「売掛金」と呼ばれる資産科目に計上しておきます。以下が仕訳例です。

仕訳例1:X1年5月1日、A社に対する当社サービスの提供が完了した(10,000円)。なお、料金は当月末日に回収する。

| 借方 | 貸方 | ||

| 科目 | 金額 | 科目 | 金額 |

| 売掛金 | 10,000 | 売上 | 10,000 |

サービスの提供が完了したものの、料金の回収が後日となる場合は「売掛金」の勘定科目を使用します。サービス自体はすでに提供し終わっているため、この時点で収益を認識します。

仕訳例2:X1年5月31日、仕訳例1の代金を回収した。

| 借方 | 貸方 | ||

| 科目 | 金額 | 科目 | 金額 |

| 現金預金 | 10,000 | 売掛金 | 10,000 |

代金を回収したため、売掛金と相殺します。最終的には、現金預金と売上の勘定科目が計上されることとなります。

まとめ

この記事では、SaaSビジネスにおいて頻出する勘定科目を解説しました。「前受金」や「売掛金」は、一般的な事業においても使用するため、比較的使い方のイメージはしやすいですが「ソフトウェア」や「研究開発費」は、SaaS特有の科目であるといえます。

ソフトウェアのなかでも、制作目的によって分類が異なるため、可能であれば監査法人や公認会計士などに相談しながら自社の経理方針を決めるべきです。また、経理の負担を減らしたのであれば、顧客管理から請求・前受金管理まで一元的に処理できるシステムの導入を検討してもよいでしょう。より正確に勘定科目を使えるようになります。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ