こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

期ずれとは、当年度に計上すべき売上や売上原価、経費などを、その前年や翌年に計上してしまうことです。この期ずれは税務調査でも必ず見られる重要な項目となっており、誤りが指摘された場合は修正申告や追徴課税が必要になります。また、期ずれを利用した課税逃れを指摘された場合は重加算税が加算されるだけでなく、一般に公表されるといった信用問題にも発展します。今回は、期ずれを中心とした売上管理の方法について説明します。

目次

期ずれとは

期ずれとは、当年度に計上すべき売上や売上原価、経費などをその前年や翌年に計上してしまうことです。

例えば、決算日が3月31日で請求書締切日が毎月20日の会社が、3月21日から31日までの間に商品を販売したにもかかわらず、翌月4月20日の請求書締切日にあわせて売上を計上するような場合です。また経費についても、3月に購入したものを翌月4月の経費として計上するような場合です。この2つは今年度に売上と経費を計上すべき例ですが、どちらも翌年度の計上にずれてしまっています。

基本的な取引は、①受注→②製品の生産→③納品→④請求書発行→⑤入金の流れで行われますが、この流れの途中で決算日を迎えた場合に、計上のタイミングがずれる「期ずれ」が発生しやすくなるので注意が必要です。

基本となる考え方は費用収益対応の原則

期ずれを理解するための重要な考え方として、「発生主義」、「実現主義」、「費用収益対応の原則」という3つの考え方があります。この3つの考え方を正しく理解することで、正しい会計処理を行うことができ、期ずれを防ぐことにつながります。

発生主義と実現主義

発生主義とは、お金のやりとりの有無に関係なく取引が発生した時点で費用と収益を計上する考え方です。

発生主義では、売上の収入や費用の支出が確定したタイミングで計上します。そのため売掛金や買掛金を計上し、お金のやりとりがまだ行われていない場合であっても、取引が確定している場合は計上することができます。この考え方により、2ヶ月に1回支払いを行っている水道料金であっても毎月均等に費用計上を行っています。

一方で実現主義は、実際に代金やその他の等価物によって収益を実現したタイミングで収益を確定します。

この方法は、販売したものに対する対価を受け取り収益が実現した事実に基づき計上しているため、確実性のある収益のみを計上できます。受注した製品を納品し、取引先が製品に問題がないことを確認し検収した時点で収益を認識する「検収基準」は実現主義の一つの考え方になります。

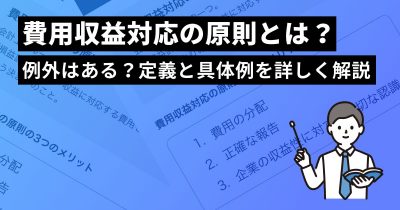

費用収益対応の原則とは

企業会計原則の一つに「費用収益対応の原則」があります。ここからは費用収益対応の原則の内容と、この考え方が期ずれを理解するために必要な理由を説明します。

①費用収益対応の原則とは

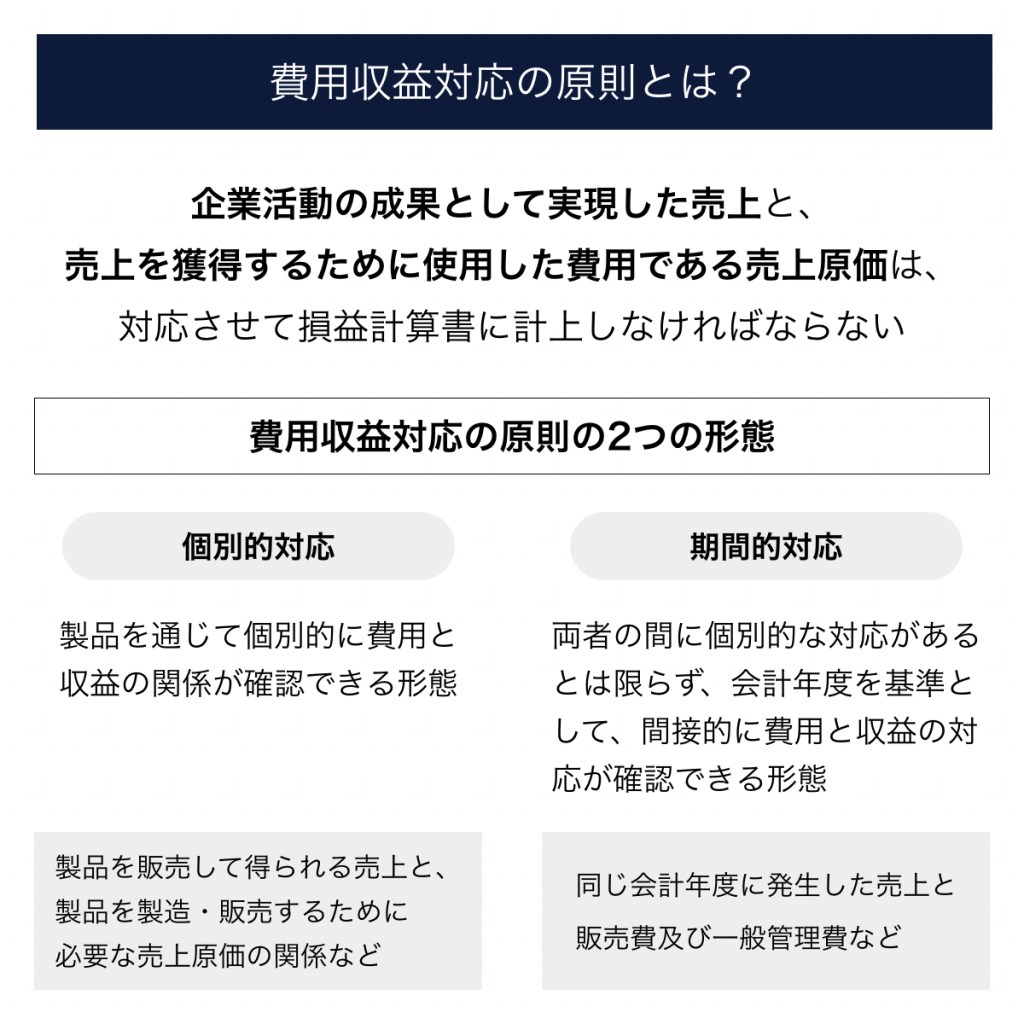

費用収益対応の原則とは、「費用及び収益は、その発生源泉に従って明瞭に分類し、各収益項目とそれに関連する費用項目とを損益計算書に対応表示しなければならない」というものです。

これは、企業活動の成果として実現した売上と、売上を獲得するために使用した費用である売上原価は対応させて損益計算書に計上しなければならないことを定めているものです。逆に、この期間に支払いがされていなくてもこの期間の収益に何らかの関連があり、かつ支払うことが確定しているものについては費用として認められます。減価償却費が金銭の支払いはなくてもこの期間の収益に関連する費用として計上できるのはこの理由によるものです。

この費用収益対応の原則には、個別的対応と期間的対応の2つの形態があります。個別的対応とは、製品を販売して得られる売上と、製品を製造・販売するために必要な売上原価という関係のように、製品を通じて個別的に費用と収益の関係が確認できる形態のことです。また、期間的対応とは、同じ会計年度に発生した売上と販売費及び一般管理費のように、両者の間に個別的な対応があるとは限らず、会計年度を基準として、間接的に費用と収益の対応が確認できる形態のことをいいます。

②費用収益対応の原則が必要な理由

ここからは費用収益対応の原則が期ずれを理解するために必要な理由について説明します。例えば、製品を製作するための費用は、売上という成果を得るために発生する費用です。よって、売上が計上されたタイミングでそれに伴う費用を計上することで、損益計算書の費用と収益が対応することになります。

もし費用と収益が対応していなければ、当年度に製品を製作するための費用が計上され、翌年度に売上のみが計上されます。このような場合、売上と売上を得るための費用が分かれて計上されることになり、会社の経営成績を損益計算書に正しく表示しているとはいえません。会社の経営成績を正しく表示するために、費用収益対応の原則は必須の考え方となります。

③費用収益対応の原則の例外

費用収益対応の原則は、会社の経営成績を正しく表示するために必須の考え方となりますが、これにも例外があります。ここからは企業会計原則の重要性の原則について説明します。

重要性の原則とは、「企業会計は、定められた会計処理の方法に従って正確な計算を行うべきものであるが、企業会計が目的とするところは、企業の財務内容を明らかにし、企業の状況に関する利害関係者の判断を誤らせないようにすることにあるから、重要性の乏しいものについては、本来の厳密な会計処理によらないで他の簡便な方法によることも正規の簿記の原則に従った処理として認められる」というものです。

これは重要性の乏しいものについては、原則的な会計処理によらず他の方法によることを容認するというものです。覚えておいて損はない考え方ですが、あくまで例外となるため注意が必要です。

期ずれに要注意!税務調査の内容と指摘事項

前項では発生主義と費用収益対応の原則について説明しましたが、税務調査ではこの2つの原則が大きなポイントになります。ここからは、期ずれを中心とした税務調査の内容と指摘事項について説明します。

税務調査で期ずれが重要視される理由

期ずれは、税務調査で必ずチェックされる項目の一つです。その理由は、期ずれが発生することでその年度の税金(法人税)が正しく計算されなくなるためです。法人税は、会計上の利益をベースに調整が行われ、その金額に法人税率をかけて計算します。期ずれが発生しているということは、その前提となる会計上の利益が誤っているということです。このような状況を避けるために、税務調査では期ずれが厳しく調査されています。

売上計上もれと売上原価の早期計上

税務調査で行われる期ずれの調査として一般的な売上計上漏れと売上原価の早期計上について説明します。

①売上計上漏れとは

売上計上漏れとは、経理処理の誤り等によって本来当年度に計上すべき売上が翌年度にずれてしまうことをいいます。3月決算会社を例にすると、3月の売上が翌年度の4月に計上されている場合です。税金の計算は事業年度ごとに行うため、売上が翌年度にずれると当年度の税金を正しく計算することができず、税務調査で指摘されることになります。

②売上計上漏れが発生する理由

では売上計上基準を検収基準とする会社が製品を販売する場合を例に、売上計上漏れが発生する理由を説明します。検収基準では、製品を販売し、取引先が検収した時点で売上を計上します。よって、検収が完了した時点で請求書を発行し経理処理を行う場合、売上計上漏れは発生しません。しかしながら実務においては、検収の都度請求書を発行せず、「当月末締の翌月末入金」といった特定の日を締切日として取引先ごとに集計して請求書を発行します。このように検収完了時点と請求書発行時点が異なることが、売上計上漏れとなる理由です。

例えば、請求書締切日が毎月20日で3月決算会社の場合、3月21日から3月31日の売上は請求書発行時点で売上を計上するのではなく、3月31日までに個別に抽出して売上計上を行う必要があります。これを行わず、請求書締切日にあわせて売上計上を行うことで、売上計上漏れが発生してしまうのです。

また、一般的に請求書発行にあわせて売上計上を行っているためか、請求書の発行日を売上計上時期と誤って認識している場合があります。売上計上基準を検収基準としている会社の場合、売上計上時期はあくまでも検収時点です。なお、売上計上基準は継続適用が前提であり、年度によってみだりに変更することはできません。

③売上原価の早期計上

売上原価の早期計上とは、本来翌年度以降に計上すべき売上原価を当年度に計上することです。費用収益対応の原則にあるとおり、売上と売上原価は同じ年度に対応して計上しなければなりません。

例えば、製品を製作するために購入した材料や業者に発注した外注費について、当年度中に完成しなかった場合は仕掛品として経理処理を行います。しかしながら、経理処理誤り等によりこれらの費用を売上原価に計上することで、売上原価の早期計上が発生します。

(3) 意図的な利益操作

会社の利益をよく見せるためや節税を目的として、売上や売上原価の計上タイミングを変更することや、事実とは異なる売上除外や売上原価の架空計上を行っていることが、税務調査で発覚する場合があります。このような行為には、仮想隠蔽行為を伴うことが多いため、重加算税が課されたり、会社の信用が一気に失墜したりします。

会社内でこのような行為が行われることのないよう、社内全体での十分な教育が必要です。

①売上除外

売上除外とは、売上があったにもかかわらず売上を計上しない処理のことです。事例としては、売上代金を会社とは関係のない預金口座に入金したり現金で回収したりすることにより売上を計上しない方法があります。当該入金に伴う請求書は破棄されている場合が多く、この行為は仮想隠蔽行為にあたります。

②売上原価の架空計上

売上原価の架空計上とは、取引の事実がないにもかかわらず、売上原価を計上することです。事例としては、材料費や外注費の計上にあたり、虚偽の納品書や請求書を作成し、材料費や外注費の計上を行う方法があります。虚偽の納品書や請求書の作成は、もちろん仮想隠蔽行為に該当します。

売上管理の効率化は請求管理システムの導入で対応しよう

売上管理はデータ入力や集計・分析が中心になりますが、すべて手作業で行うとなると入力もれや集計誤りが発生しやすくなります。さらに、取引量が多くなると入力すること自体が目的になってしまい、予算と実績の比較による入力もれや誤りがないかの確認が疎かになります。

このような売上管理の課題を解決する方法の一つが、請求管理システムの導入です。請求管理システムを導入することで、売上計上基準に合致した正確な売上計上と、より効率的な売上管理とデータ活用を実現することができます。

まとめ

期ずれとは、当年度に計上すべき売上や売上原価、経費などを、その前年や翌年に計上してしまうことです。

発生主義は売上の収入や費用の支出が確定したタイミングで計上する考え方であり、売掛金や買掛金を計上し、お金のやりとりがまだ行われていない場合であっても、取引が確定している場合は収入や費用を計上することができます。

費用収益対応の原則は、企業活動の成果として実現した売上と、売上を獲得するために使用した費用である売上原価は対応させて損益計算書に計上しなければならないとするものです。また、この期間に支払いがされていなくてもこの期間の収益に何らかの関連があり、かつ支払うことが確定しているものは費用として認められます。

期ずれは、税務調査で必ずチェックされる項目の一つです。売上計上漏れや売上原価の早期計上が発生すると、その年度の税金が正しく計算されなくなるため税務調査では期ずれが厳しく調査されています。十分な確認と対策を行うことが重要です。

売上管理はデータ入力や集計・分析が中心になりますが、取引量が多くなると入力すること自体が目的となってしまい、予算と実績の比較による入力漏れや誤りがないかの確認が疎かになります。このような売上管理の課題を解決する方法の一つが、請求管理システムの導入です。請求管理システムを導入することで、売上計上基準に合致した正確な売上計上と、より効率的な売上管理とデータ活用を実現することができます。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ