こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

商品やサービスを提供して計上した売掛金が支払期限までに入金されなかった場合、その売掛金は滞留債権として管理する必要があります。この記事では、滞留債権が発生する原因と、滞留債権、不良債権を発生させないための管理方法を説明します。

滞留債権とは

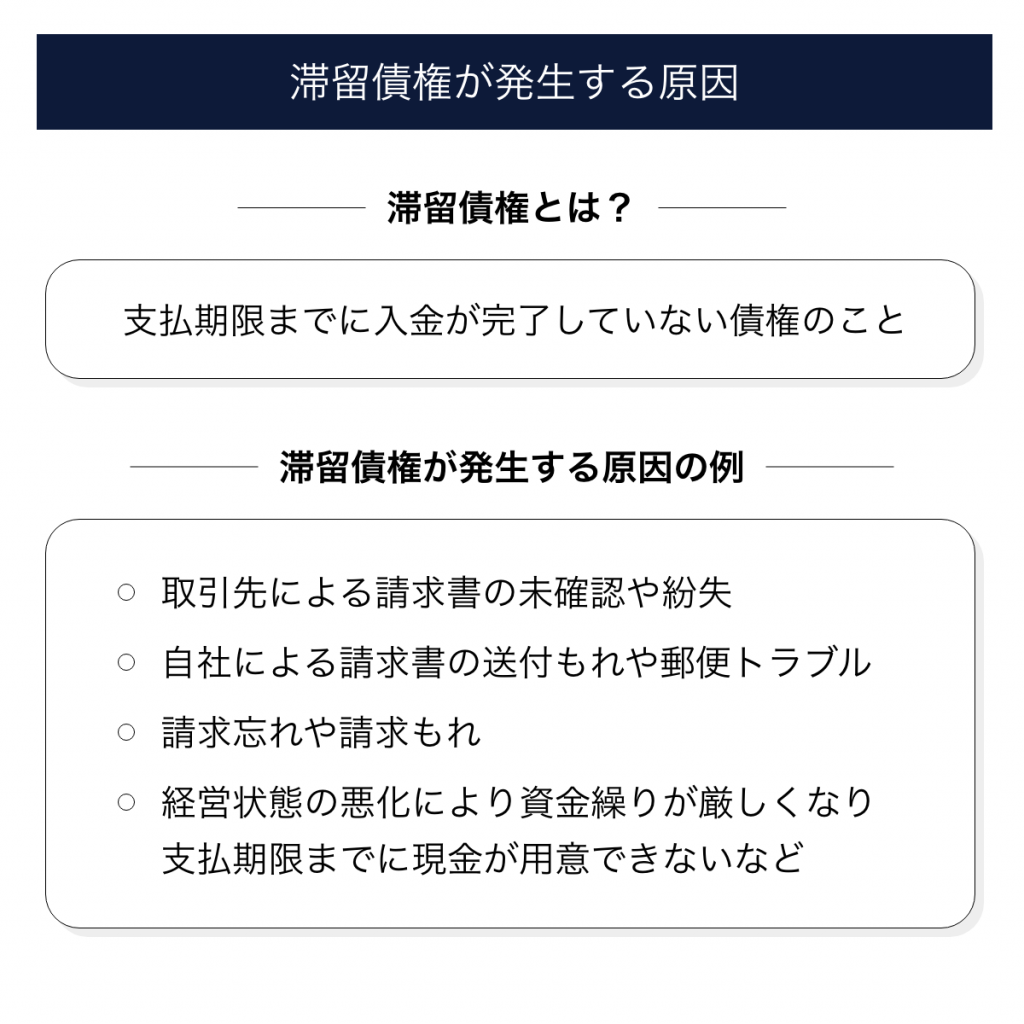

支払期限までに入金が完了していない債権のことを滞留債権といいます。まずは、滞留債権の内容と滞留債権が発生する原因について説明します。

支払期限までに入金が完了していない債権

滞留債権とは、決められた支払期限までに入金が完了していない金銭債権のことです。この記事では、他社に金銭を請求できる権利である売掛金を金銭債権の例として説明します。

商品やサービスを提供したら売上を計上し、翌月末など支払期限を設けて請求書を発行します。売上を計上すると、取引先から売上代金を受け取れる権利として、売掛金を計上することになります。

その売掛金が支払期限までに入金されればよいのですが、支払期限を過ぎても代金が支払われない場合、その売掛金は滞留債権として残り続けます。

企業によって管理の方法が異なる場合もありますが、6ヶ月を超えると「長期滞留債権」として区分され、1年を超える滞留債権は売掛金勘定から「長期未収入金」という勘定科目に振り替えて計上されます。

滞留債権が発生する原因

滞留債権が発生する原因を、取引先に原因がある場合と、自社に問題がある場合とにわけて順番に説明します。

①取引先に原因がある場合

取引先に原因がある滞留債権の発生理由は以下のとおりです。

- 請求書の未確認や紛失により支払いが行われない

- 手作業による支払を起因とした処理もれや支払期限の認識誤りにより、支払いが遅れる

- 同じ取引先に対して複数の支払があれば一括して支払うことをルール化しており、数日間のずれが生じる

- 未検収やクレームなどのトラブルが原因で支払いが行われていない

- 経営状態の悪化により資金繰りが厳しくなり支払期限までに現金が用意できない

②自社に原因がある場合

自社に原因がある滞留債権の発生理由は以下のとおりです。

- 郵送で請求書を送付している場合、単純な送付もれや郵便トラブルにより取引先に届かない

- 営業と経理など関係者とのコミュニケーション不足による値引きもれや商品・単価誤りにより請求額と入金額が合わない

- 20日締切の取引先に対し、月末締切の請求書を誤って送付したことにより入金日がずれる

- 請求忘れや請求もれ、売掛金額と取引先名が似ているなどの理由である取引先からの入金を別の取引先からの入金として処理してしまい、帳簿上の滞留が発生している

不良債権とは

滞留債権と並んでよく聞く言葉として、不良債権があります。ここからは、滞留債権と不良債権の違い、不良債権が発生してしまった場合の処理方法について説明していきます。

滞留債権と不良債権の違い

滞留債権とは、入金が遅れているものの基本的には回収が可能だと見込まれる債権のことです。一方で取引先の倒産や経営悪化などにより、回収が事実上困難になった金銭債権を「不良債権」といいます。

滞留債権を不良債権として管理する明確な基準はありませんが、不良債権は最終的には自社の損失として計上されることになるため、しっかり回収することが重要です。不良債権を発生させることは、与信管理や決済管理ができていないとみなされる可能背が高く、取引先との信用取引に影響を与える可能性あります。

不良債権が発生してしまった場合の処理方法

滞留債権が不良債権になってしまった場合、貸倒損失として処理することができます。どのような場合に貸倒損失の計上が認められるのか、具体的な内容を確認していきましょう。

①金銭債権が切り捨てられた場合

次の3つの事実に基づいて切り捨てられた金額は、その事業年度の損金に算入できます。

- 会社更生法、金融機関等の更生手続の特例等に関する法律、会社法、民事再生法の規定により切り捨てられた金額がある場合

- 法令の規定による整理手続によらない債権者集会の協議決定および行政機関や金融機関などのあっせんによる協議で、合理的な基準によって切り捨てられた金額がある場合

- 債務者の債務超過の状態が継続し、その金銭債権の弁済を受けることができない場合に、その債務者に対し、書面で明らかにした債務免除額がある場合

②金銭債権の全額が回収不能となった場合

債務者の資産状況や支払能力等から金銭債権の全額を回収できないことが明らかになった場合は、その事業年度において貸倒損失として損金処理できます。ただし、対象債権に担保があるときは、担保を処理した後でないと損金算入できません。

なお、保証債務に関しても、保証人などが実際に弁済した後でなければ、貸倒れの対象にはできません。

③一定期間取引停止後に弁済がない場合

次の2つの事実が発生した場合は、売掛債権から備忘価額を控除した残額を貸倒損失として損金処理できます。

- 継続して取引を行っていた債務者の資産状況、支払能力等が悪化したことより、その債務者との取引を停止した場合に、その取引停止の時と最後の弁済の時のうち最も遅い時から1年以上経過した場合

- 同一地域の債務者に対する売掛債権の総額が取立費用より少なく、支払を督促しても弁済がない場合

滞留債権、不良債権を発生させないための管理方法

ここまでは、滞留債権と不良債権の内容と、不良債権の処理方法について説明しました。ここからは、滞留債権を発生させない方法と、滞留債権を回収する方法について説明します。

滞留債権を発生させない方法

では、滞留債権を発生させない方法について説明します。

①取引先の与信管理を徹底する

売掛金は商品やサービスを提供した後にその代金を受け取るものです。売掛金は信用取引になるため、その取引先の信用が低い場合は、取引を行ってはいけません。売掛金取引には、与信管理が非常に重要で、与信管理をクリアした優良な取引先と取引を行う必要があります。

また、与信管理は契約後も定期的に実施するのが一般的です。取引先の内情は定期的に把握し、信頼できる取引先との関係を継続しましょう。

②債権管理を徹底する

事業が成長し取引先が増えてくると、売掛金の管理が難しくなります。このようなケースでは、どの取引先にいくら売掛金があり、それらのそれぞれの締切はいつか、返済が滞っている取引先はないかを把握するよう努めましょう。

管理がおろそかになると、取引先への請求漏れや滞留債権となったときの対応が遅れるなど、よい影響はありません。また、取引先が債務の返済が滞るような経営状態に陥ってしまうと、債務の取り立てが難しくなるため予防的な措置が重要です。したがって、与信管理をしっかり行う、取引先の情報を集める、売掛金の支払いが滞留している取引先がないか目を光らせるといった、日々の管理を怠らないようにしましょう。

③債権回収業務を怠らない

売掛金取引は、商品やサービスの提供を受注・納品し売上を計上し、後日売上金額が入金されることになりますが、受注・売上計上できたことで満足するのではなく、代金を入金してもらって初めて利益を得ることができます。売掛金の回収が遅れて手元の現金がなくなってしまった場合、黒字経営を維持しているにもかかわらず、仕入代金の支払いができず倒産してしまうケースが存在することを、十分認識することが重要です。

滞留債権を発生させないよう努力していても、売掛金取引は相手がいることなので、100%発生させないことは不可能です。もし滞留債権が発生した場合でも、回収業務を怠らずに、確実に売掛金を回収できるように努めましょう。

滞留債権の回収方法

滞留債権を発生させない方法を学んだところで、次は滞留債権の具体的な回収方法を説明します。

①支払期限を過ぎたら連絡し督促する

支払期限までに入金されない金銭債権があれば、まず自社に不備がないかを確認しましょう。

エクセル様式への入力誤りや請求書の発送もれなどの自社内での問題や、自社内での問題ではないとしても郵便トラブルで請求書が届いていないことも考えられます。社内の事務処理誤りが原因にもかかわらず取引先に入金を督促することは、取引先に迷惑をかけることに加え、自社の信用を一気に失いかねません。自社に問題がないかをよく確認した上で先方に連絡しましょう。

連絡する際は、手元に請求書を用意し、請求額と支払期日を案内します。あわせて、先方担当者の氏名といつまでに入金可能かを確認しましょう。

先方に支払い能力があり、単純なミスであれば速やかに入金されるはずです。もし、入金日が明確にされず相手の資金繰りに不安を感じる場合は、継続的な協議で自社への支払いを優先的に行ってもらえるよう促すことができるため、早めに連絡することが重要になります。

②内容証明郵便を送付する

自社に問題がなく、複数回督促しても売掛金が入金されない場合は、請求書を内容証明郵便で送付しましょう。内容証明郵便とは、「いつ、誰が誰に、どんな内容を送ったのか」を郵便局が証明してくれるサービスです。

内容証明郵便には法的拘束力はないものの、請求書を間違いなく送付していること、売掛金の消滅時効を中断させる効果があるため、話し合いで解決しない場合送付しましょう。

③法的手続きを検討する

商品引き揚げや債券相殺などの方法も難しい場合は、最終手段として法的手続きを検討することになります。

不良債権を作らないシステム化の方法

事業を始めたばかりの場合や取引先の件数が少ない場合は、エクセルを使用して自社の状況や希望に合わせた管理台帳を自由に作成することができます。しかしながら、取引先や取引の件数が多くなり、エクセルによる手作業の限界を感じた場合は、請求管理システムの導入を検討しましょう。

請求が必要な顧客を自動で抽出

企業同士の取引の場合、支払期限や支払サイトといった条件が一律ではなく、エクセルの管理台帳で締切日や支払日を目視するだけでは見落とす可能性もあり、完璧に請求漏れを回避するのは難しいでしょう。

システムを導入すると、売上などの入力データから請求が必要となる顧客を自動で抽出してくれる機能を使用することができます。

請求書の一括送付

事業が大きくなればなるほど請求書の発行枚数が多くなり、毎月の請求書作成や、請求書の印刷や発送手続きなどに多くの時間がかかります。システムを導入することで、請求書の作成を効率的に行えるだけでなく、請求書を一括で郵送できます。また、請求書をメールで送信する機能を持つシステムもあり、請求書の印刷や郵送業務を一気に削減することも可能です。

入金の自動消込

エクセルの管理台帳を使用して入金消込を行う場合、銀行口座への入金と管理台帳を1件ずつ確認し消込を行う必要があります。複数の請求書を合算して入金されたときは、入金額を分解して各々の入金消込を行います。請求管理システムを導入することで、これらの手作業をすべて自動化できます。

滞留債権の金額も自動で集計

エクセルの管理表では、支払期限が到来しているが未入金の請求書を1件ずつ確かめながら特定していく必要があります。システムを導入すると、滞留債権の残高が現状どれだけあるかも自動で集計してくれます。督促後、入金があった場合には自動で消込されるので確認作業も容易です。

まとめ

滞留債権とは、決められた支払期限までに入金が完了していない金銭債権のことです。滞留債権が発生する原因としては、取引先に原因がある場合と自社に原因がある場合とに分けられますが、それぞれの発生理由は確実に理解しておきましょう。

取引先の倒産や経営悪化などにより、回収が事実上困難になった金銭債権を不良債権といいます。不良債権は最終的には自社の損失として計上されるため、しっかり回収することが重要です。不良債権を発生させることは、与信管理や決済管理ができていないとみなされる可能性が高く、取引先との信用取引に影響を与える可能性があります。

滞留債権を発生させない方法は、①取引先の与信管理を徹底する、②債権管理を徹底する、③債権回収業務を怠らないの3つです。もし滞留債権が発生した場合でも、回収業務を怠らずに、確実に売掛金を回収できるように努めましょう。

事業を始めたばかりの場合や取引先の件数が少ない場合は、エクセルを使用して自社の状況や希望に合わせた管理台帳を自由に作成することができます。しかしながら、取引先や取引の件数が多くなり、エクセルによる手作業の限界を感じた場合は、請求管理システムの導入を検討しましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ