こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

2023年10月からインボイス制度(適格請求書等発行方式)が導入されることになっています。この記事では、インボイス制度の概要と、求められる対応について詳しく解説します。

目次

インボイス制度(適格請求書等保存方式)とは?

インボイス制度は正式名称を「適格請求書等保存方式」といいます。この制度の目的は、取引の正確な消費税額と消費税率を把握することにあります。

2019年10月より消費税の軽減税率が導入され、仕入税額の中に8%のものと10%のものが混在するようになりました。消費税の納税額をより正確に算出するため、請求書に商品ごとの価格と税率の記載が必須となりました。

そしてこのインボイス制度の導入により、適用税率や税額を請求書に明記し、それに基づいて消費税計算が行われることになります。

つまりインボイス制度とは、消費税率や消費税額が記載された請求書(インボイス)に基づいて消費税を計算・納付する制度なのです。

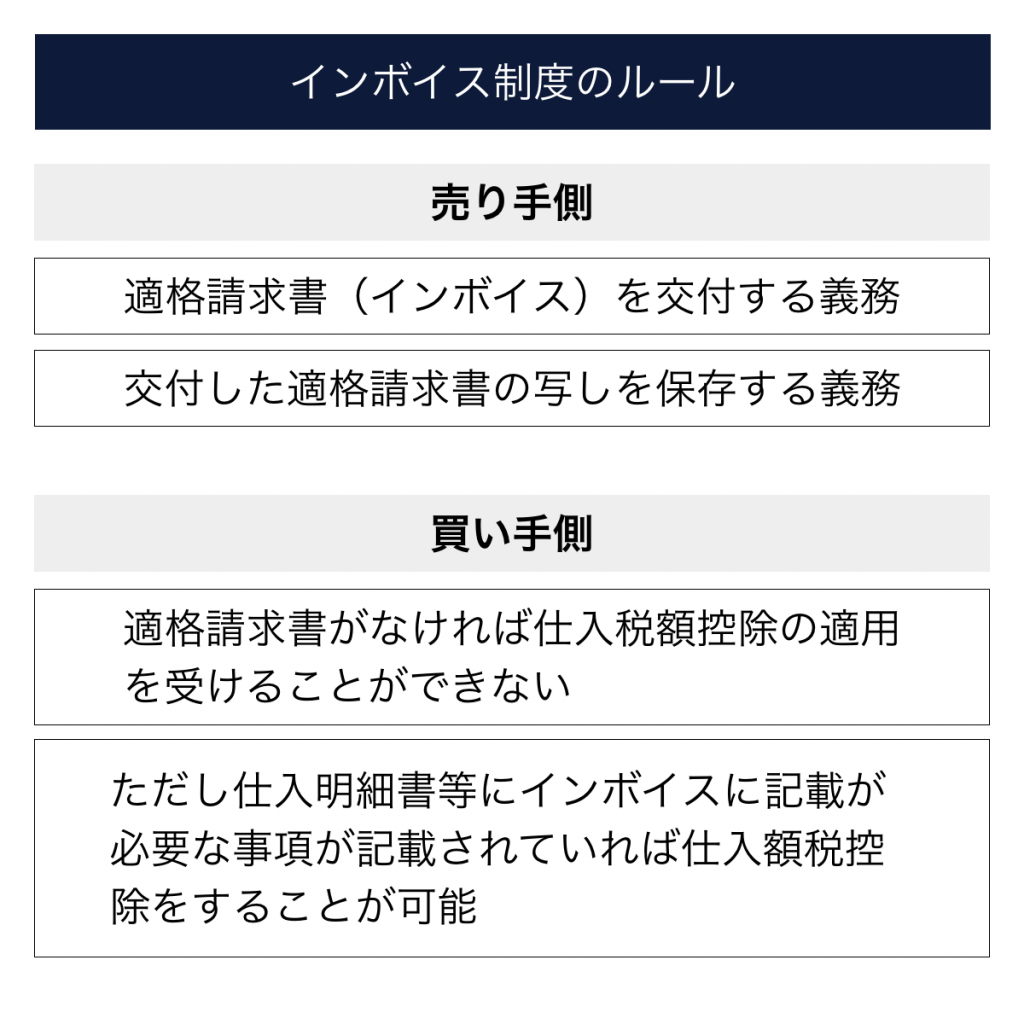

インボイス制度のルール

ここからは、インボイス制度の内容について解説します。

売り手側のインボイス制度

インボイス制度において、まず売り手側が留意すべきポイントをチェックしましょう。

売り手側には、適格請求書(インボイス)を交付する義務、そして交付した適格請求書の写しを保存する義務が課されます。

軽減税率対象品目の販売の有無にかかわらず、得意先から要求された場合は、適格請求書(インボイス)を交付しなければなりません。また、交付した適格請求書に誤りがあった場合には、修正した適格請求書を交付することも義務付けられています。

また、適格請求書発行事業者の登録を受けていない事業者が、適格請求書と誤認されるおそれのある書類を交付することは禁止されています。また、偽りの記載をした適格請求書を交付することも禁止されています。

買い手側のインボイス制度

買い手は適格請求書がなければ仕入税額控除の適用を受けることができません。つまり、仕入先が適格請求書を発行できない場合は、自分たちが支払った消費税額を控除することができず、消費者から受けとった仮受消費税を全額納付しなければならないのです。

なお、買い手側は、自社で作成した仕入明細書等にインボイスに記載が必要な事項が記載されていれば、仕入税額控除をすることが可能です。適格請求書の受領が難しい場合や、仕入明細を発行している企業では、この方法の適用を視野に入れておきましょう。

仕入税額控除とは

ここで、インボイス制度の背景となる「仕入税額控除」の概要を押さえておきましょう。

消費税は、商品やサービスを販売する事業者が、消費者から消費税を預かって税務署に納税します。

事業者は商品などの仕入れをする際に、消費税を払っています。そのため、事業者が消費税を納税するときには、消費者から受け取った消費税から仕入先に支払った消費税を差し引いて納税します。これを「仕入額控除」といいます。

例えば本体価格100万円・税込価格110万円の商品を仕入れ、120万円(税込価格132万円)で販売したとしましょう。仕入時には「仮払消費税 10万円」が計上され、販売時には「仮受消費税 12万円」が計上されます。

この場合、12万円△10万円=2万円の消費税を納税します。

適格請求書がなければ、この仕入税額控除ができなくなり、上記の例でいえば12万円を丸ごと納付する義務が課せられるのです。

このため、インボイス制度は多くの事業者にとって対応が必須であり、大きな影響を及ぼす制度なのです。

免税事業者との取引がある場合

企業間取引をしている場合はあまり意識しないかもしれませんが、免税事業者についてもインボイス制度の影響があります。

前々事業年度の課税売上高が1,000万円以下の法人は免税事業者となります。しかしインボイス方式では、登録を受けた課税事業者のみがインボイスを発行することができます。免税事業者が発行した請求書は仕入額控除の対象にならないのです。

自社が課税事業者であっても、免税事業者との取引があるかもしれません。特に小規模な取引先や、個人事業主に業務を委託している場合などは、状況をよく確認しておきましょう。

インボイス制度に対応するには

インボイス制度に対応するには具体的にどんなアクションが必要になるでしょうか。

大きく分けると ①登録申請、②請求書の記載項目の追加、③受領した請求書の確認 の3つの対応が必要になります。

(1)まずは登録申請

インボイス=適格請求書を発行するためには、「適格請求書発行事業者」として登録する必要があります。「適格請求書発行事業者」の登録は、所轄の税務署長に「適格請求書発行事業者の登録申請書」を提出することで申請できます。e-Taxによる申請も可能です。

出典:< インボイス制度 > 登録申請手続は、e-Taxをご利用ください!!

申請書を提出すると「適格請求書発行事業者」として登録され、登録番号が付与されます。この登録番号はインボイスに必須の記載項目となります。

なお、登録申請書は2021年10月から提出可能となっています。インボイス制度の導入までに適格請求書発行事業者になるためには、2023年3月末までに申請が必要ですので、早めに申請を済ませておきましょう。

(2)インボイスの記載項目を追加しよう

インボイス制度では請求書の記載項目が変わります。

これまでの請求書には、形式が①発行者の名称、②取引年月日、③取引内容、④取引金額、⑤請求書の交付を受ける者の氏名又は名称、の5点が必要でした。

その後、2019年10月の軽減税率制度開始に伴い、上記5項目に加え、⑥軽減税率の対象品目であること⑦税率ごとに合計した対価の額 の2項目の追加が必要になりました。

インボイス制度開始後は、さらに⑧税率ごとの消費税額及び適用税率、⑨登録番号 が必要になります。以前は税率ごとの集計(⑦)が必要でしたが、インボイス制度のもとでは、消費税額と税率の明記が必要になります。

自社が現在使用している会計ツールや、請求書発行システムがインボイス制度の施行に対応できるかを確認しましょう。また、システムを使わずExcelなどで請求書を発行している場合は、これらの2つの追加項目をどのように記載するか、検討する必要があります。

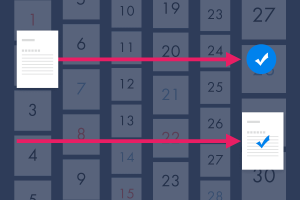

(3)受領した請求書が「適格請求書」かどうか?

買い手側は、仕入れ先や外注先から発行される請求書がインボイス(適格請求書)に該当するのかを把握して区別する必要があります。適格請求書か否か?が、消費税の納税額に大きな影響を与えるからです。

インボイス制度導入初期には、慣れない作業でもあり、経理部門にとって大きな負担となりえるかもしれません。誰が、どのように請求書を確認するのか?担当者が判断に迷った場合はどうするのか?など分担や業務分掌をあらかじめ整理しておくことをおすすめします。

消費税額の計算と納付などを自社で行っている場合は、インボイス制度による影響や計算方法の確認が必要です。税理士法人などに委託している場合は、早期に対応のすり合わせを行っておきましょう。

また、多くの企業で、社内のさまざまな部門が請求書を受領し、経理部門へ提出する流れになっています。適格請求書ではない請求書を受け取った場合、どんな対応をするべきか、経理部門だけではなく、全部門に周知する必要があります。

経過措置について

インボイス制度は2023年10月1日から導入されますが、免税事業者からの仕入れについては段階的な経過措置が設けられています。

2023年10月から2026年10月までの3年間は、免税事業者からの仕入について適格請求書等がなくても80%までは控除されることが認められています。その後3年間は50%まで控除することができますが、2029年10月からは、控除のために適格請求書等が必須となります。

免税事業者との取引がある場合は、この制度もあわせてチェックしておきましょう。

まとめ

インボイス(適格請求書)を発行できないと、得意先やサービスの買い手である顧客は仕入税額控除を受けられません。よって、インボイス(適格請求書)を発行できない企業との取引には大きなデメリットが生じてしまうことになります。

現状の請求書発行業務のフローやシステムを確認し、インボイス制度に対応するために何をするべきか、検討を始めておきましょう。

また請求書を受領する側にとっても、インボイス制度に対応していない請求書(適格請求書ではない請求書)の受領には、仕入税額控除ができないというリスクがあることに留意が必要です。

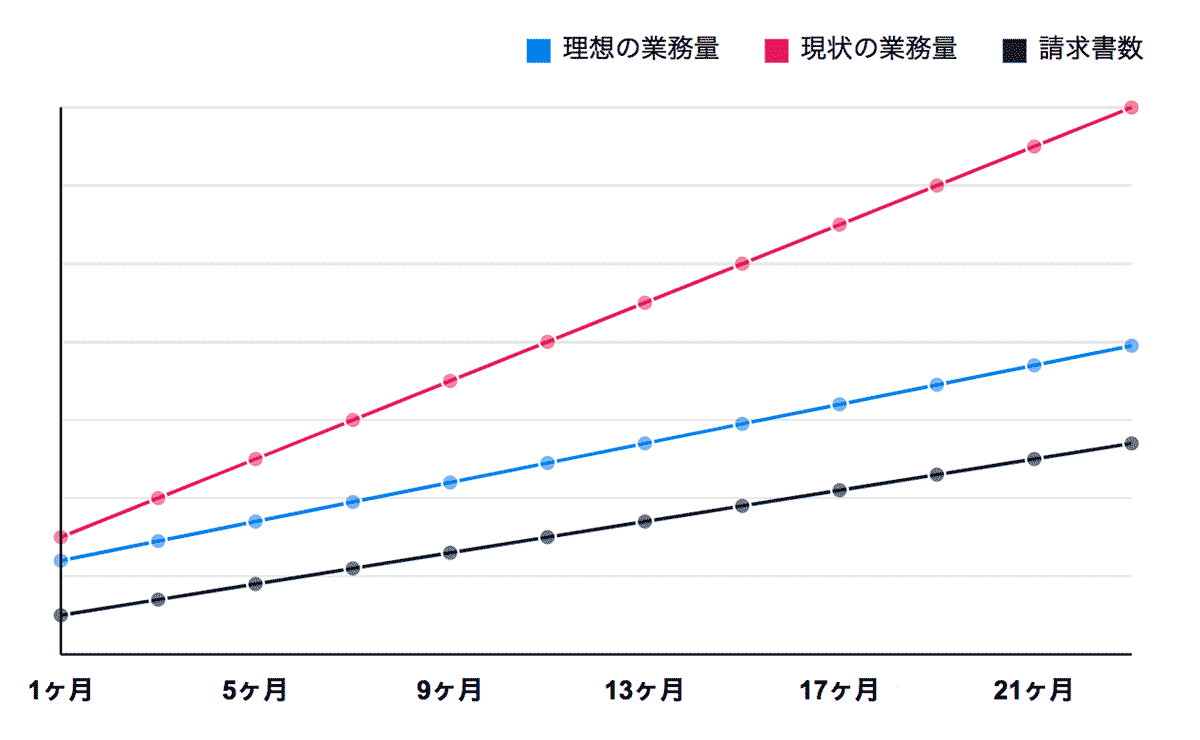

インボイス制度の導入による経理部門の業務負荷の増加は避けられません。定型業務を自動化するなど、新制度に対応できる体制を作っておきましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ