こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

消費税の適切な処理は、ビジネスにおいて重要な役割を果たします。特に、商品の返品や値引きに際しては、正確な文書の処理が必須です。

インボイス制度において、値引きを記録する特別な対応として必要なのが「適格返還請求書」です。

本記事では「適格返還請求書」の役割と重要性を深く掘り下げ、値引きの処理が消費税にどのように影響するかを詳細に解説します。

この記事を通じて、「適格返還請求書」の重要性を理解してみましょう。

目次

適格返還請求書とは

適格返還請求書の基本概要

適格返還請求書とは、商品やサービスの返品、値引き、またはその他の売上返還が発生した際に発行される重要な書類です。

この書類は、インボイス制度の下で、売り手が買い手に対して交付するものであり、返品や値引きを理由とする対価の返還を正確に記録するために不可欠なものです。

例えば「ABCXY株式会社」が顧客からの返品を受け入れた場合、その返品に対応するために適格返還請求書を発行します。この書類には、返品された商品の情報、返品日、返金額などが詳細に記載されます。

適格請求書との違い

適格返還請求書と適格請求書は、目的が異なります。適格請求書は、販売やサービス提供に対する通常の請求を記録するために使用され、消費税の仕入税額控除の適用を受けるために必要です。一方、適格返還請求書は、返品や値引きなど、売上の返還を記録するために特化しています。

なぜ適格返還請求書が必要なのか?

適格返還請求書の発行は、返品や値引きによる消費税額の正確な計算に必要です。その結果、売り手と買い手の両方が正当な税金を支払うことができます。

適格返還請求書の正確な記録によって、消費税申告の際に過剰な税金の支払いを避けられます。

適格返還請求書の発行と交付

適格請求書発行事業者とその義務

適格請求書発行事業者は、インボイス制度に基づいて適格請求書を発行する権限を有します。これらの事業者には、以下の特定の義務が伴います。

- 適格請求書の発行と保存

- 適格返還請求書の発行と保存

- 仕入税額控除のための適切な記録と報告

- 違反時の罰則(1年以下の懲役または50万円以下の罰金)

適格返還請求書を交付する必要があるケース

適格返還請求書は、以下のような特定の状況下で交付することが義務化されています。

- 商品の返品が行われた時

- 値引きや割引が行われた時

- サービスの値引きが実施された時

適格返還請求書の発行手順

適格返還請求書の発行と交付は、インボイス制度における重要な部分を示しており、税務上のルールを遵守するために不可欠です。適格返還請求書の発行は、以下の一連の手順に従って行われます。

- 対象取引の識別:返品や値引きがあった取引を特定する

- 記載事項の準備:返還される対価、返還日、取引内容などを記録する

- 書類の作成:所定のフォーマットに従って適格返還請求書を作成する

- 書類の交付:発行した書類を関係する取引先に交付する

- 保存と管理:発行した書類のコピーを保存し、管理する

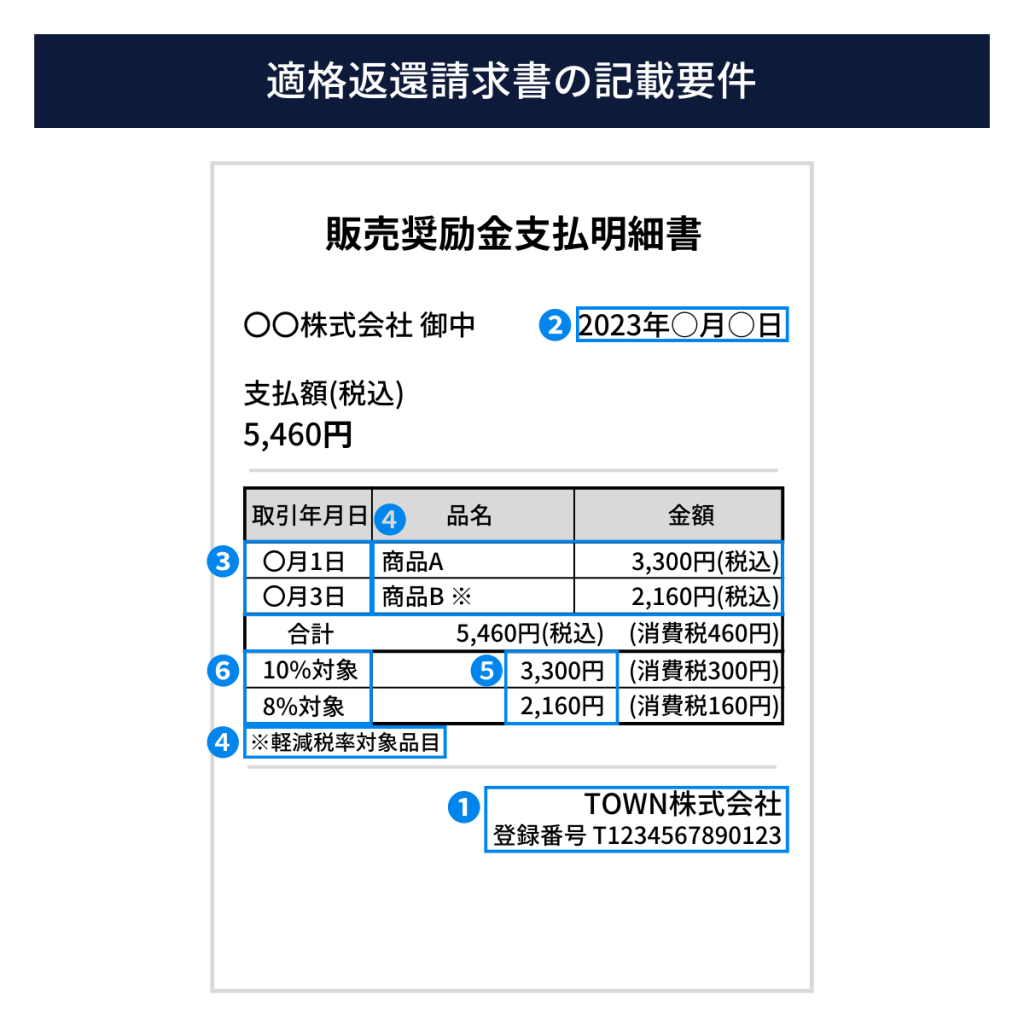

適格返還請求書の記載要件

必要な記載項目の詳細

適格返還請求書には、以下の重要な項目が含まれます。これらは法律に基づくもので、正確な記載が求められます。

- 適格請求書発行事業者の氏名または名称と登録番号(税務署から交付された番号)

- 対価の返還等を行う年月日(実際に返品や値引きが行われた日付)

- 対価の返還等の基となった取引を行った年月日(取引が行われた具体的な日付)

- 対価の返還等の取引内容(返品された商品やサービスの詳細(軽減税率の対象品目である旨))

- 税率ごとに区分して合計した対価の返還等の金額(税抜または税込)

- 対価の返還等の金額に係る消費税額または適用税率

適格返還請求書の活用事例

適格返還請求書を適切に活用することで、インボイス制度下での税務処理の透明性を高め、正確な仕入税額控除を可能にします。以下に、活用方法の事例を紹介します。

商品の返品や値引き時の取扱い

適格返還請求書は、特に商品の返品や値引きが発生した場合に重要な役割を果たします。

例1:商品の返品時

2023年9月に販売したA商品が10月に返品された場合、返金時に適格返還請求書を発行

例2:商品の値引き

定価100万円の商品を5万円値引きした場合、その値引き額に対して適格返還請求書を発行

販売奨励金や事業分量配当金の場合

販売奨励金や事業分量配当金などの特定の経済活動に対しても、適格返還請求書の発行が必要です。

例3:販売奨励金

A社の商品をB社が販売し、販売ごとに100円の奨励金を支払う場合に適格返還請求書を発行

例4:事業分量配当金

農業協同組合が、余剰金の分配として配当金を支払う場合に適格返還請求書を発行

適格返還請求書の交付免除と特例

適格返還請求書の交付は、すべてのケースで必須というわけではありません。交付が免除される主な状況を以下に紹介します。

なお税制改正によって、交付免除の要件が今後変更される可能性があるため、最新の情報に基づいた適切な対応が求められます。

例5:振込手数料

800,000円の請求に対し、買い手が振込手数料300円を減額し799,700円を支払った場合は、適格返還請求書が不要

このように、返品や値引きの税込金額が1万円未満の場合、適格返還請求書の交付が免除されます。

例6:特定の商取引

自動販売機での3万円未満の商品販売は、適格返還請求書が不要

公共交通機関の運賃や自動販売機の取引などの特定の商取引では、実務的な理由から免除されます。

適格返還請求書の保存方法と期間

適格返還請求書の保存期間

適格返還請求書の保存期間は、法律に基づき定められています。原則として、関連する事業年度の確定申告書の提出期限日の翌日から原則7年間保存する必要があります。ただし、欠損金が生じた事業年度の場合は、10年間の保存が必要です。

適格返還請求書保存形式の詳細

適格返還請求書は、記載内容が明確に識別できる必要があります。適格返還請求書の保存形式に関しては、以下の方法が認められています。

紙媒体での保存

適格返還請求書の紙のコピーを保管する方法です。紙媒体での重要な点は、すべての記載事項が明確に読み取れることです。

電子データによる保存

電子データによるデジタルフォーマットでの保存も可能です。ただし、電子データによる保存を選択した場合、以下の点に注意が必要です。

- データの整合性:保存データの完全性と不変性を保証するための措置

- アクセス管理:権限のある者のみがデータにアクセスできるように管理

- セキュリティ対策:データの漏洩や改ざんを防ぐためのセキュリティ対策

- 災害時の対策:災害やシステム障害時のリスク管理と復旧計画

適格返還請求書と適格請求書との統合方法

1つに統合する条件

適格請求書と適格返還請求書を1つの文書に統合することは、特定の条件下で可能です。以下は統合の基本条件です。

取引先の同一性

同一の取引先に対する適格請求書と適格返還請求書を統合できます。

記載要件の遵守

統合する文書は、それぞれの請求書に必要な全ての記載要件を満たしている必要があります。

タイムラインの整合性

適格請求書に関する取引と適格返還請求書に関する取引が、同じ月に発生している必要があります。

統合時の注意点

適格返還請求書と適格請求書とを統合する際には、以下の点に注意が必要です。

明確な区別

請求書内で、適格請求書の内容と適格返還請求書の内容を明確に区別して記載します。

税率の適用

それぞれの取引に適用される税率が異なる場合、適切に区分して記載します。

記載ミスの防止

統合文書の作成には特に注意が必要で、記載ミスを避けるためには慎重な確認が必要です。

統合後の取扱い

統合後の文書の取扱いについては、以下の点が重要です。

保存義務と保存期間

統合文書も通常の適格請求書や適格返還請求書と同様に保存する義務があり、法定の保存期間に従い、統合文書を適切に管理する必要があります。

アクセスと保護

保存された文書には適切なアクセス管理を行い、データの保護を確保する必要があります。

インボイス制度との関係

インボイス制度との対応の必要性

インボイス制度は、消費税の仕入税額控除制度の改革として2023年10月から施行されました。この制度下では、適格請求書発行事業者が、課税事業者に対して適格請求書の発行が義務付けられています。

適格返還請求書はこの制度の一環として、返品や値引きが行われた際に必要となる重要な文書です。そのため、事業者はインボイス制度への対応として適格返還請求書の発行プロセスに精通しておく必要があります。

インボイス制度下での適格返還請求書の役割

適格返還請求書の主な役割は、返品や値引きによる取引の正確な記録を提供することです。適格返還請求書によって取引の透明性を高め、課税取引の正確な申告が可能になります。

また、仕入税額控除の適用にも必須であり、事業者が適切に税額を計算し、納税するために不可欠な文書です。インボイス制度では、このような取引記録の正確性が消費税申告の基本となるため、適格返還請求書の正確な発行が求められています。

インボイス制度におけるデジタル化の進展とその影響

インボイス制度の導入と同時に進むデジタル化と自動化の波は、事業者の消費税処理に大きな変化をもたらします。以下は、この変化に関する主要な点です。

デジタル化による効率化

電子インボイスの導入

紙ベースの文書から電子文書への移行が進み、データ入力の手間が減少します。電子インボイスはリアルタイムでの取引情報の共有を可能にし、紙の保管や管理に関わるコストも削減します。

データアクセスの簡易化

デジタル化により、必要な取引データへの即時アクセスが可能になります。税務申告の際のデータ参照が容易になり、時間の節約につながります。

自動化による精度の向上

自動記録システムの導入

会計ソフトウェアやERPシステムが自動的に取引データを記録し、適格請求書や適格返還請求書を生成します。人的ミスが減少し、記録の精度が向上します。

税務処理の自動化

消費税の計算や申告プロセスが自動化されることで、事業者はより正確かつ迅速に税務申告を行うことが可能になります。

ビジネスプロセスの全面的なデジタル化

インボイスだけでなく、経営全体のデジタル化が進むことで、事業運営の効率化が図られ、新たなビジネスチャンスが生まれる可能性があります。

コンプライアンスの強化

法規準拠の自動チェック

デジタル化されたシステムでは、取引の記録が自動的に法規準拠の要件と照らし合わせられ、不適切な取引や記録の誤りを事前に検知できます。

透明性の向上

デジタル記録により取引の透明性が高まり、税務監査時の対応も容易になります。

まとめ

適格返還請求書は、インボイス制度において商品の返品や値引きを記録するために重要な文書です。

発行事業者には、適格返還請求書の発行、保存、適切な記録と報告の義務があります。返品や値引きが行われた際に、適格返還請求書を発行するタイミングを把握し、記載要件に注意を払わなければなりません。

また、デジタル化と自動化の進展は、手作業によるミスを減らし、時間とコストを節約することができます。

ぜひ、請求管理システムを導入することで、ビジネスプロセスをさらに効率化し、正確性や透明性を向上させてみてはいかがでしょうか。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ