こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

SaaSビジネスでは、ライセンス契約の収益認識が注目されています。新収益認識基準の導入もあり、ライセンスに係る売上の計上方法は、経理実務担当者を悩ませるトピックの一つとなっているのではないでしょうか。

この記事では、ライセンス契約の収益認識のポイントと、新収益認識基準への対応について詳しく解説します。また、契約が複数年に渡る場合や、途中解約があった場合の具体的な会計処理についてもご紹介します。

目次

ライセンス契約の収益認識

ライセンス供与による収益とは

ライセンスの契約により得られる収益は、具体的には、企業の知的財産に顧客の権利を設定するという2つの要素から構成されています。

ライセンスを供与する企業の知的財産の例には、次のものが挙げられます。

- ソフトウェア及び技術

- 動画、音楽及び他の形態のメディア・エンターテインメント

- フランチャイズ

- 特許権、商標権及び著作権

これらの知的財産は,その保有者の許諾を受けなければ、法律の上でも、実務においても利用ができず、顧客は権利を受けることができません。この保有者の許諾が「ライセンス」と呼ばれ、それによって得られる収益がライセンス収益となります。

ライセンス契約における新収益認識基準

ここからは、新収益認識基準でライセンス収益を認識する場合、特に注意が必要なポイントをご紹介します。についておさえておきましょう。

新収益認識基準では、次の5つのステップを経て収益を認識します。

ステップ1 顧客との契約を識別する。

ステップ2 契約における履行義務を識別する。

ステップ3 取引価格を算定する。

ステップ4 契約における履行義務に取引価格を配分する。

ステップ5 履行義務を充足したときに、または充足するにつれて収益を認識する。

ライセンス供与の収益認識においては、この中でも特にステップ2とステップ5がポイントになります。

「ステップ2 契約における履行義務の識別」とは?

ステップ2「履行義務の識別」プロセスでは、ライセンス供与の契約が他の財またはサービスを提供する約束と別個のものであるか否か、がカギとなります。

この判別の要件については、収益認識会計基準の34項にて、次のように定義づけられています。

- 当該財またはサービスから単独で顧客が便益を享受することができる。あるいは当該財又はサービスと顧客が容易に利用できる他の資源を組み合わせて顧客が便益を享受することができる。

- 当該財またはサービスを顧客に移転する約束が契約に含まれる他の約束と区分して識別できること

この2つの判定要件をいずれも満たす場合は別個のものとなります。つまり、ライセンスを供与する約束が独立の履行義務である場合は「別個の約束」として独立・単一の履行義務を識別するのです。

一方、契約にライセンスの供与以外の要素、例えば導入支援や問い合わせ対応などのサービスの移転を含む契約は、「別個の約束ではない」と識別されます。この場合、複数の約束を一括して、単一の履行義務として処理することになります。

出典:企業会計基準委員会 企業会計基準第 29 号 収益認識に関する会計基準

「ステップ5 履行義務の充足」とは?

ライセンス供与の収益認識では、次にステップ5の「履行義務の充足」にも特別な判定が必要になります。

前述のステップ2において、ライセンス供与が別個の約束ではなく複数のサービス、財の移転を伴うと判別された場合は、履行義務が一時点で充足されるのか、または一定期間に充足されるのかに応じて会計処理を行っていきます。

アクセス権 or 使用権?

一方、ライセンス供与が別個の独立した約束であり、独立した履行義務として識別された場合、下記のどちらに該当するのかを判定します。

ライセンス供与における企業の約束の性質が、①ライセンス期間にわたり存在する企業の知的財産にアクセスする権利または②ライセンスが供与される時点で存在する企業の知的財産を使用する権利のいずれを提供するものか

そして①は一定の期間にわたり充足される履行義務として、②は一時点で充足される履行義務として処理します。ライセンス供与による収益を認識する際、アクセス権か使用権か、どのように判別するのでしょうか。

アクセス権とは?

企業会計基準適用指針第30号「収益認識に関する会計基準の適用指針」の中の「ライセンスの供与」の項では、下記の要件をすべて満たすものをアクセス権であると定義しています。

- ライセンスにより顧客が権利を有している知的財産に著しく影響を与える活動を企業が行うことが、契約により定められている。又は顧客により合理的に期待されていること。

- 顧客が権利を有している知的財産に著しく影響を与える企業の活動により、顧客が直接的に影響を受けること。

- 顧客が権利を有している知的財産に著しく影響を与える企業の活動の結果として、企業の活動が生じたとしても、財又はサービスが顧客に移転しないこと。

この3要件をみたさないものは「使用権」であるとみなされます。アクセス権でないものは使用権である、と覚えておきましょう。

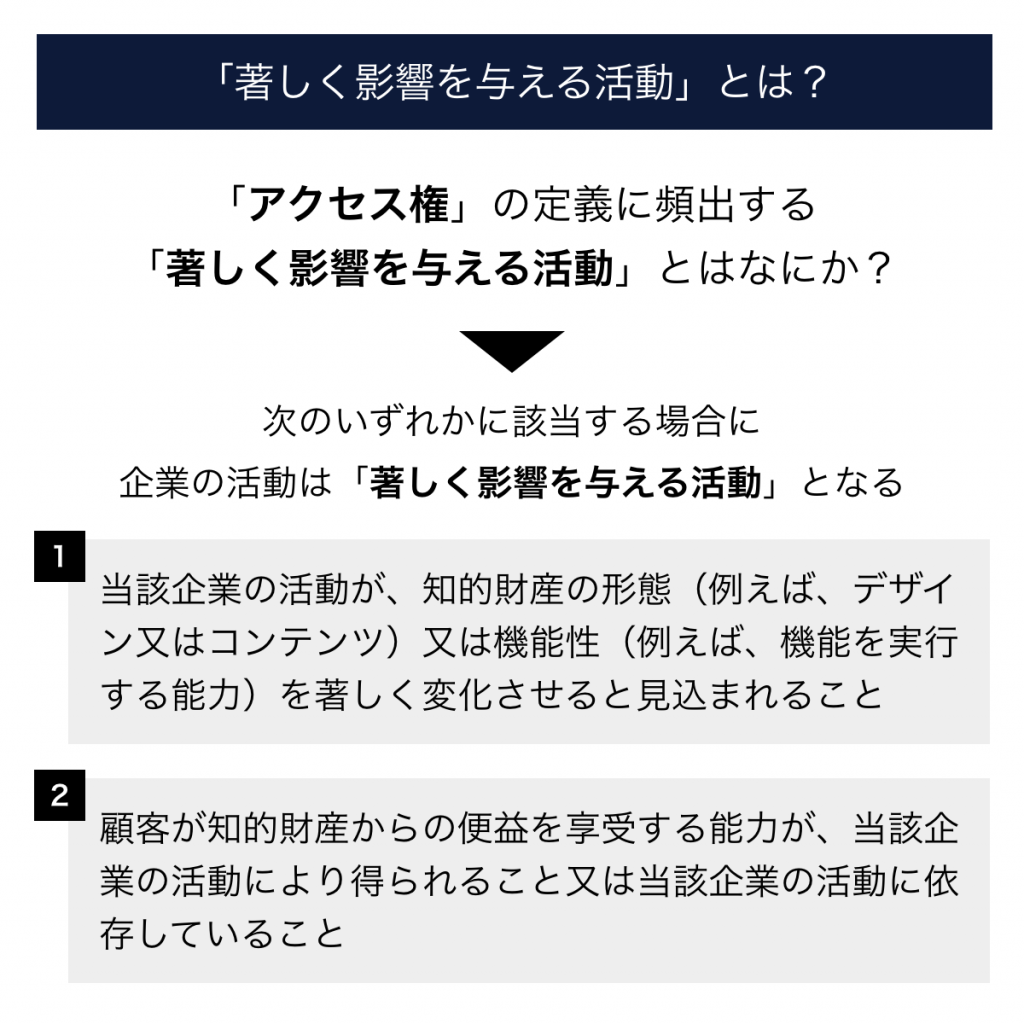

著しく影響を与える活動とは

ここで頻出する「著しく影響を与える活動」の定義をおさえておきましょう。

次のいずれかに該当する場合には、企業の活動は「著しく影響を与える活動」となります。

- 当該企業の活動が、知的財産の形態(例えば、デザイン又はコンテンツ)又は機能性(例えば、機能を実行する能力)を著しく変化させると見込まれること

- 顧客が知的財産からの便益を享受する能力が、当該企業の活動により得られること又は当該企業の活動に依存していること

出典:企業会計基準委員会 企業会計基準適用指針第30号『収益認識に関する会計基準の適用指針』(6)ライセンスの供与

判別方法=アップデートがあるか

実際に提供しているライセンスがどちらに該当するのかを判断するには、アップデートがあるかどうか、が基準となります。

一般的にSaaSは、常に機能やデザインをアップデートしていきながら、顧客のニーズにマッチさせていきます。そのため、上記の「収益認識に関する会計基準の適用指針 第 63 項」に照らし合わせると、収益認識基準では、SaaSの売上は、アクセス権として判断されると考えられます。

ただし、機能アップデートがないSaaSの場合は、ライセンス期間内で機能や価値が変化しないと判断し、使用権と判断されると考えられます。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

計上方法

ここからは、ライセンス収益を実際にどのように計上するのか、実際の仕訳例と合わせてみていきましょう。

① アクセス権の収益計上

アクセス権と判断されたSaaSは、サービスの提供が終わった分の金額のみを計上します。そのため、年額で一括して対価を受け取る場合は、サービスの提供ごとに売上を分割して計上します。役務の提供が完了していない部分についての入金は、前受金として管理され、売上計上と同時に前受金が取り崩されていきます。

以下のような取引が行われた場合の、実際の会計処理をご紹介します。

<例1>

- 機能が定期的にアップデートされるSaaSを提供する。

- 年額:120,000円

- 顧客からの入金:2022年3月31日:120,000円(年額一括での入金)

- 契約期間:2022年4月1日~2023年3月31日の一年間

この契約は機能のアップデートがあることからアクセス権と判断できますので、年額の120,000円を12ヶ月で分割して、売上計上していくことになります。しかし、2022年3月31日の入金時点ではサービスの提供は行われていないため、いったん前受金に計上します。

2022年3月31日の入金仕訳

現預金 120,000円 / 前受金 120,000円

そして、2022年4月~2023年3月の12か月間、毎月下記の仕訳を計上することで前受金を取り崩し、売上を計上していきます。

前受金 10,000 円 / 売上 10,000円

② 使用権の収益計上

使用権と判断されたライセンス収益は、履行義務が一時点で充足されるため、一括して売上を計上します。

<例2>

- アップデートはなく、機能の変化がないSaaSを提供する。

- 年額:120,000円(機能のアップデートはなく、機能は変化しない)

- 顧客からの入金:2022年3月31日:120,000円(年額一括での入金)

- 当該サービスの提供期間:2022年4月1日~2023年3月31日の一年間

- 顧客は2022年4月1日からサービスを利用できる。

2022年3月31日の仕訳

現預金 120,000円 / 前受金 120,000円

使用権と判定されたライセンスは、顧客が当該ライセンスを使用して便益を享受できるようになった時点で収益計上します。そのため、2022年4月1日付で、全額が一括して売上に計上されます。

2022年4月1日の仕訳

前受金 120,000 円 / 売上 120,000円

アクセス権は分割計上、使用権は一括計上と区別して覚えておきましょう。

年度をまたぐ場合の決算処理

契約期間が決算期をまたぎ、複数年度に渡る場合、留意が必要なのが決算における前受金の残高です。下記のような取引があった場合、決算日の前受金の残高に注目して会計処理の流れを追ってみましょう。

<例3>

- 機能が定期的にアップデートされるSaaSを提供する

- 契約総額:240,000円

- 顧客からの入金:2022年3月31日:240,000円(契約総額一括での入金)

- 契約期間:2022年4月1日~2024年3月31日の2年間

- 当社の決算日は3月31日である

この場合、2022年度の売上計上方法は前述の例1と同様、入金時は前受金を計上し、サービスの提供後は毎月売上を計上していくことになります。

2022年3月31日の入金仕訳:

現預金 240,000円 / 前受金 240,000円

2022年4月~2024年3月の24か月間 各月の仕訳:

前受金 10,000 円 / 売上 10,000円

ここで決算月2023年3月31日を迎えると、前受金の残高は120,000円になっているはずです。この前受金の残高については、売上に計上するべきものが残されていないか、また逆に過剰に取り崩されていないかをよく精査する必要があります。

前受金の処理が誤っている場合、相手勘定である売上高の計上漏れもしくは過大計上となるため、当期純利益に影響を及ぼします。このことは納税額のズレにつながるため、修正申告や税務対応に、余計な手間をかけないためにも、決算では前受金の残高をよく確認することをおすすめします。

途中解約があった場合

ライセンス契約が途中解約となった場合は、まずは契約書の内容に沿った処理が行われます。途中解約の可能性がある契約書には、解約規約や、返金ポリシーなどが記載されているはずです。その記載のとおりの対応が行われますが、解約対応には、いくつかのパターンがあります。それぞれ会計処理は次のようになります

返金しない

解約が成立した時点での前受金の残高を全額、収益計上します。

未提供部分を顧客に返金する

サービスが未提供の部分について、顧客に返金をするという方法です。この場合は未提供の額=いまだ履行していない義務に相当する金額を、契約書に沿って算定します。

そして未履行の部分は返金し、返金不要かつ前受金の残高に残っている金額は収益計上します。

<例4>

- 契約期間:2022年4月1日~2024年3月31日の2年間、機能が定期的にアップデートされるSaaSを提供する

- 契約総額:240,000円

- 2023年3月、顧客から解約の申し出があり、2023年3月31日付で解約が成立

- 契約書の返金規定に基づき、2023年3月31日に120,000円を返金することとなった

入金と、毎月の取崩しについては前述の例と同様に、下記の仕訳が計上されています。

2022年3月31日の入金仕訳:

現預金 240,000円 / 前受金 240,000円

2022年4月~2023年2月の11か月間 各月の仕訳:

前受金 10,000円 / 売上 10,000円

この時点で、前受金の残高は130,000円(240,000円△110,000円)となっています。

2023年3月度の処理においては、まず当月分の売上計上を行います。

前受金 10,000円 / 売上 10,000円

そして、返金日付で下記の仕訳を計上し、前受金の残高は0になります。

前受金 120,000円 / 現預金 120,000 円

違約金を受け取る場合

解約に伴う違約金を受け取る場合は、契約の終了時点で一括して、違約金を収益に計上します。この際の収益の勘定科目は、金額の重要性や、発生の頻度などによって企業ごとに異なります。実際の自社の運用方法を確認してみてください。

まとめ

ライセンス収益の計上においては、従来からアクセス権と使用権の判別がポイントとなってきました。さらに新収益認識基準が導入されたことにより、ライセンス契約の収益計上はより複雑化し、個別対応が多くなっています。

契約内容により収益計上のタイミングが異なるため、請求管理システムで効率的な管理と請求業務の自動化を検討することをおすすめします。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

![サブスクリプションが注目を集めるようになった背景としては、ITの進展とともにソフトウェアのライセンス使用権を購入して、利用期間に応じた対価を支払うという形態が生まれたことにあります。特徴としては、定額の料金を支払うことで一定期間にわたってサービスを受けられる点があります。 会計処理としては、支払金額を実態に応じた経費科目で仕訳を行い、支払(契約)期間に応じて次年度に対応する分は前払費用として繰越されます。こちらの会計処理はユーザー側の視点からになりますが、今回はサービス提供者側の視点からの会計処理を説明していきます。 [toc] パターン毎に会計処理を解説 サービス提供者側の会計処理はユーザー側の会計処理を基本的にそのまま裏返すように考えればシンプルに理解できるでしょう。サービス提供者にとってユーザーから受領する利用料は売上科目で処理を行います。利用者側の支払(契約)期間に応じて次年度に対応する分は前受金として繰越されます。では具体的な会計処理について解説します。 (1)毎月払いの場合 ユーザーからの利用料を一定期間にわたって毎月受領する場合はその都度、売上計上します。例えば、年額12万円のライセンス利用料を毎月受領する契約であれば、毎月1万円を売上計上します。 タイミング借方貸方利用料受領月(現預金)10,000(売上)10,000決算時仕訳なし (2)一括払いで、契約期間が決算から1年以内に終了する場合 契約時に一括払いということで全額を売上計上したいところですが、会計上は当期に属する期間ぶんのみしか売上計上できないため、翌期に属する期間分は前受金として計上します。 例)3月決算で10月に年額12万円のライセンス利用契約を1年間分締結した場合 タイミング借方貸方利用料受領月(現預金)120,000(売上)60,000(前受金)60,000決算時仕訳なし (参考) 月次決算を行っている企業様であれば売上を月次で計上する必要があります。その場合は一括で全額を前受金で計上して、月額分を毎月売上に振替していく必要があります。 タイミング借方貸方利用料受領月(現預金)120,000(前受金)120,000各月月初(前受金)10,000(売上)10,000決算時仕訳なし (3)一括払いで、契約期間が決算から1年を超えて終了する場合 この事例で具体的に考えられるのは2年の長期契約です。その場合は契約期間が翌々期まで及ぶので翌々期に属する期間分は長期前受金という勘定科目として決算書上では表記する必要があります。 例)3月決算で10月に年額12万円のライセンス利用契約を2年間分締結した場合 タイミング借方貸方利用料受領月(現預金) 240,000(売 上) 60,000(前受金) 180,000決算時(前受金) 120,000(長期前受金)120,000 利用料受領時に翌々期分を最初から長期前受金の科目で計上することも可能ですが、通常は前受金の科目の内訳で管理することが一般的であり、かつ長期前受金は単純に決算書上の表記科目として設定しておく方が簡便であると思われます。 (4)前受金の管理について 上記を見てきたように前受金は将来の売上となる重要な科目です。 売上と同じレベルで内容や内訳を把握できるように会計システム上において設定しておく必要があります。 少なくとも顧客名、契約期間(開始日から終了日まで)、契約金額、契約内容がわかるように整理しておきましょう。 まとめ サブスクリプションとはもともと、雑誌の定期購読や予約購読による販売という意味を有していました。そして近年にソフトウェアのライセンス使用権の月額支払で注目を集めるようになりましたが、会計処理としては以前からあるような取引形態と同じように処理することで対応できます。 この会計処理で一番重要な勘定科目は前受金です。売上が正しく今期に属する分だけが計上されているか否かは、前受金がきちんと管理されているかに左右されます。 売上は経営上最も重要な数値であり影響が大きい科目です。サブスクリプション売上に関して、前受金の残高は売上に直結することを充分に理解しておいてください。](https://kurojica.com/invoice/wp-content/uploads/2020/11/subscription_advance_payment-main-300x158.png)