こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

商品の販売に先立ってお金を受領することは、日々の取引の中で頻繁にあることと思います。しかし、そんなありふれた金銭の授受であっても会計上の処理はやや複雑です。本稿ではそんな前受金の処理方法について基礎から説明します。

前受金の基礎知識

企業が売買契約を締結し代金を先払いされたとき、すぐに売上とするべきか、いったん前受金とするべきか経理担当者は迷うところです。迷ってしまう理由は、売上に計上するための要件を満たすかどうか、契約の締結から商品の引き渡しまで取引の全体像を掴んだ上で実質的に判断して会計処理を行わなければならないからです。

そもそも、前受金とは商品の販売や仕入れに先立って、顧客から受け取った代金の一部あるいは全部のことで、勘定科目の一つです。ポイントは顧客への商品の提供が完了していないが、代金は受領しているという点です。前受金は未完了の取引に関して受領した代金であり、業種によって前受金として処理する範囲も異なってきます。これも前受金の会計処理を複雑なものとしている背景です。

なお、前受金について取引上は手付金や内金という言い方をします。もっとも、手付金と内金は取引慣行上は区別されています。手付金とは、取引に際して買い手は手付金を放棄することで契約の解除権を行使でき、売り手は手付金の倍額を支払うことで同様に契約の解除権を行使できるのです。これに対して内金とは、商品代金の一部を買い手が事前に支払うことであり、内金の支払によって契約は完全に成立しており、解除権行使によって事後に契約が覆されることはありません。

会計上の前受金処理

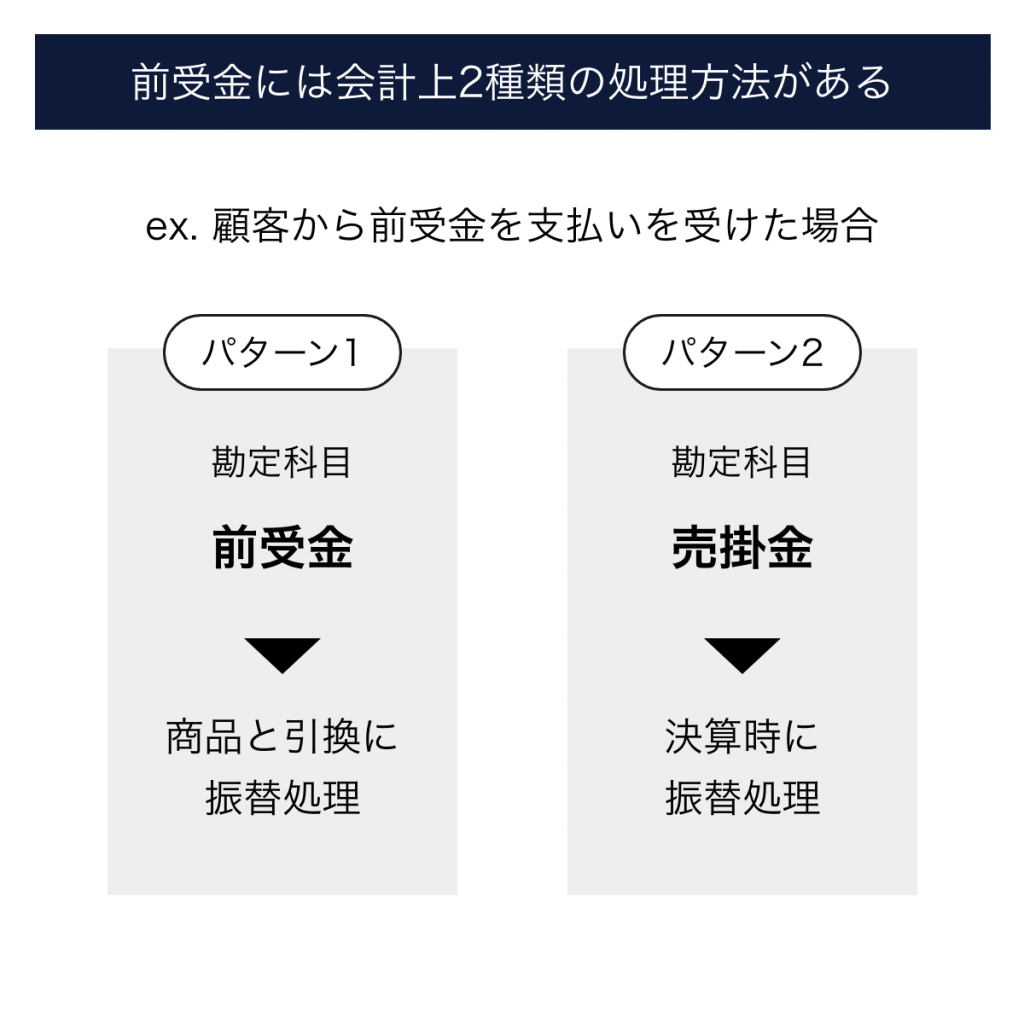

では、前受金はどのように会計処理されるのでしょうか。ポイントとしては前受金の場合、現金だけを先行して受け取っているものの、商品を引き渡していないためにすぐに売上として計上できないことです。これを踏まえて前受金には2種類の会計上の処理方法があります。

第一に、顧客から前受金を受領した際にいったん「前受金」という勘定科目で処理しておいて、その後商品を販売した際に振替処理するという方法です。具体的には、1万円の商品の予約販売をする契約を締結し、内金として500円を現金で受け取った場合、内金の受領によって負債が増えることから、貸方に「前受金」を記載します。その後、商品を引き渡して、残金を掛けで支払ってもらう場合、商品を引き渡す債務が果たされたことから、仕訳上は「前受金」という負債が減少すると捉え、借方に記載します。仕訳上はこのような処理となりますが、この方法のメリットは取引の実態を適切に反映した会計処理であるということです。会計帳簿を確認すれば取引実態まで把握できます。しかし、その反面、前受金が発生する度に取引の完結まで確認したうえで振替処理しなければならず、経理部門の事務処理が煩雑になってしまうというデメリットがあります。

第二に、顧客から前受金の支払いを受けた際にいったん「売掛金」として処理するまでは同様ですが、「前受金」の振替処理を決算時に行うという方法です。この方法のメリットは、会計処理が簡便になるということです。決算時に振替処理を行うので、事務処理も簡易なものとなります。しかし、その反面、デメリットとして決算時にまとめて振替処理するために取引実態が正確に反映されないということがあります。

まとめ

前受金は、会計処理がすぐに完結するものではなく、処理の完結のために一定期間を要します。このため、単純なミスや会計処理上の見解の相違が生じがちです。正確な処理な行うためにも取引実態を把握することが必要となります。本稿が正確かつ迅速な会計処理を行うための一助となれば幸いです。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

![サブスクリプションが注目を集めるようになった背景としては、ITの進展とともにソフトウェアのライセンス使用権を購入して、利用期間に応じた対価を支払うという形態が生まれたことにあります。特徴としては、定額の料金を支払うことで一定期間にわたってサービスを受けられる点があります。 会計処理としては、支払金額を実態に応じた経費科目で仕訳を行い、支払(契約)期間に応じて次年度に対応する分は前払費用として繰越されます。こちらの会計処理はユーザー側の視点からになりますが、今回はサービス提供者側の視点からの会計処理を説明していきます。 [toc] パターン毎に会計処理を解説 サービス提供者側の会計処理はユーザー側の会計処理を基本的にそのまま裏返すように考えればシンプルに理解できるでしょう。サービス提供者にとってユーザーから受領する利用料は売上科目で処理を行います。利用者側の支払(契約)期間に応じて次年度に対応する分は前受金として繰越されます。では具体的な会計処理について解説します。 (1)毎月払いの場合 ユーザーからの利用料を一定期間にわたって毎月受領する場合はその都度、売上計上します。例えば、年額12万円のライセンス利用料を毎月受領する契約であれば、毎月1万円を売上計上します。 タイミング借方貸方利用料受領月(現預金)10,000(売上)10,000決算時仕訳なし (2)一括払いで、契約期間が決算から1年以内に終了する場合 契約時に一括払いということで全額を売上計上したいところですが、会計上は当期に属する期間ぶんのみしか売上計上できないため、翌期に属する期間分は前受金として計上します。 例)3月決算で10月に年額12万円のライセンス利用契約を1年間分締結した場合 タイミング借方貸方利用料受領月(現預金)120,000(売上)60,000(前受金)60,000決算時仕訳なし (参考) 月次決算を行っている企業様であれば売上を月次で計上する必要があります。その場合は一括で全額を前受金で計上して、月額分を毎月売上に振替していく必要があります。 タイミング借方貸方利用料受領月(現預金)120,000(前受金)120,000各月月初(前受金)10,000(売上)10,000決算時仕訳なし (3)一括払いで、契約期間が決算から1年を超えて終了する場合 この事例で具体的に考えられるのは2年の長期契約です。その場合は契約期間が翌々期まで及ぶので翌々期に属する期間分は長期前受金という勘定科目として決算書上では表記する必要があります。 例)3月決算で10月に年額12万円のライセンス利用契約を2年間分締結した場合 タイミング借方貸方利用料受領月(現預金) 240,000(売 上) 60,000(前受金) 180,000決算時(前受金) 120,000(長期前受金)120,000 利用料受領時に翌々期分を最初から長期前受金の科目で計上することも可能ですが、通常は前受金の科目の内訳で管理することが一般的であり、かつ長期前受金は単純に決算書上の表記科目として設定しておく方が簡便であると思われます。 (4)前受金の管理について 上記を見てきたように前受金は将来の売上となる重要な科目です。 売上と同じレベルで内容や内訳を把握できるように会計システム上において設定しておく必要があります。 少なくとも顧客名、契約期間(開始日から終了日まで)、契約金額、契約内容がわかるように整理しておきましょう。 まとめ サブスクリプションとはもともと、雑誌の定期購読や予約購読による販売という意味を有していました。そして近年にソフトウェアのライセンス使用権の月額支払で注目を集めるようになりましたが、会計処理としては以前からあるような取引形態と同じように処理することで対応できます。 この会計処理で一番重要な勘定科目は前受金です。売上が正しく今期に属する分だけが計上されているか否かは、前受金がきちんと管理されているかに左右されます。 売上は経営上最も重要な数値であり影響が大きい科目です。サブスクリプション売上に関して、前受金の残高は売上に直結することを充分に理解しておいてください。](https://kurojica.com/invoice/wp-content/uploads/2020/11/subscription_advance_payment-main-300x158.png)