こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

企業間の取引で通常発生する「掛売り」。耳慣れた用語ですが経理担当者で他者に正確に分かりやすく説明できる方は少ないのではないでしょうか。掛売りにより商取引の利便性が高くなりますが、お金を扱うことから掛売りの管理ができていないと、会社の経営に悪い影響を与えかねません。

そこで、今回は

- 掛売りとは、会計上の取り扱い

- 請求書発行時の留意点

- 掛売りのメリット

- 掛売りのデメリット

- 掛売りの請求手順は?注意するポイント

などをわかりやすく解説します。

掛売りとは -会計上の取り扱い-

掛売りというキーワードは経理の仕事をしていると耳にすることも多いでしょう。経理の実務経験者でも正しく理解しているか確認してみてはいかがでしょうか。ここでは「そもそも掛売りとは?」「売掛との違い」さらに「会計上の取り扱い」などについて順にお伝えします。

そもそも掛売りとは?

商品を販売した際、その場で代金を現金で受け取り集金する方法ではなく、商品を発送し取引先が受け取った後にその代金を一定期間まとめて請求し入金する方法を「掛売り」といいます。

つまり「掛売り」とは「取引契約に基づく代金後払いの仕組み」のことです。商品の受け渡しの時に現金回収を行わず、あらかじめ決められた期間の取引の合計金額を、期日までに支払いを受ける決済手段です。

BtoB(企業間取引)だけではなく、BtoC(企業⇒消費者への取引)でも多く利用されています。なぜ、この掛売りの仕組みが必要なのでしょうか。

その答えは、企業の営業活動において、ひとつの取引ごとにすべて現金の授受をすることはとても非効率だからです。取引回数が多ければ多いほど、取引ごとの現金売りは非効率になっていきます。

わかりやすく一つ例をイメージしてみましょう。次の①と②、あなたが働いた時の労力はどちらが少なくて済むでしょうか。

①あなたはとある食料品店で働いています。今日はお客さんが15人来店し、それぞれ単価3,000円のすいかを1個ずつ購入していきました。今日の売上は45,000円でした。

➁翌日、取引先のA社の社長が来て「今日はうちの会社のイベントをやるから、うちの社員がちょくちょく買い物にくる予定だ。夜にまた来るから、その分の支払いはその時に私がするよ。」と言いました。予定通りA社の社員が買い出しにたびたび訪れ、そのたびにすいかを1個ずつ持っていき、合計15個のすいかが売れました。その夜にA社の社長が来店し、すいかの代金合計45,000円を支払いました。

いかがでしょうか。②の方が確実に手間を減らせることがイメージできると思います。

①と②、どちらも来店客数と客単価は同じです。①の場合は15回のレジ打ち作業に、15回の現金の授受が生じます。②の場合は都度のレジ打ちの代わりに納品書などを渡すだけで、その場ですることはもうありません。

最後に社長が来た際に納品書控えを確認してもらい、レジ打ちと現金の授受をそれぞれ1回ずつするだけで終了です。

現金の授受にはヒューマンエラーがつきものですし、取引数が増えればそれだけエラーのリスクや非効率が全体に占める割合も高くなっていきます。

営業活動において、同じ取引先との商取引が毎日発生することも珍しくありません。1日のうちだけでも何度も細かい取引をしているケースもあります。

その都度現金でのやりとりをしていたら、納品時の現金回収、領収書発行などによる時間も手間もかかります。

そこで取引の両者間で支払い条件などについての契約を結び、代金を後日まとめて受け取る、「掛売り」の仕組みが広く採用されているのです。

売掛との違いは?

売掛と掛売りにはどちらも「後で支払う」という同じ意味があります。意味は同じですが、使い方に少し違いがあります。

売掛は勘定科目の「売掛金」と同意で使われる場合が多く、掛売りは「取引契約に基づいて代金を後払いすることの取引自体の名称」を指して使われます。

そのため、後払いである掛売りで取引を行った際の請求金額が売掛といえます。

掛売り -会計上の取り扱い-

ここでは掛売りの会計上の取り扱いをみていきましょう。

掛売りで取引をした際、会計上は、例1の通り借方は資産の勘定科目「売掛金」を使い仕訳をします。また「売掛金」の相手科目(貸方)は「売上」を使います。なお売上を計上する際は、売上を認識するタイミングに注意が必要ですが、後項でご説明します。

ここでは売掛金の相手科目が売上になる、と理解しておいてください。

例1:商品100,000円をA社に販売し、引き渡した。A社は受け取った商品の検収を完了した。代金は後日、当社の口座に振り込まれる。

| 借方 | 貸方 |

| 科目:金額 | 科目:金額 |

| 売掛金:100,000 | 売上:100,000 |

例2:例1の売上代金100,000円が当社の普通預金口座に振り込まれた。

| 借方 | 貸方 |

| 科目:金額 | 科目:金額 |

| 現金預金:100,000 | 売掛金:100,000 |

例2では、例1で未入金分として計上していた売掛金100,000円が実際に入金されたため、現金預金勘定と相殺する仕訳をしています。なお、例2のように売掛金を相殺することを「入金消込」といいます。

掛売りと請求書の関係性

掛売りでの取引を行う際、必須ともいえるのが「請求書」の存在です。掛売りは、「請求書払い」とも呼ばれており、取引内容を証明する重要な書類となります。

請求書には、売上代金の明細が記載されているため、作成に間違いは許されません。また、請求日(引落日)の記載ミスなどがあれば、取引先に迷惑がかかるほか、自社の資金繰り計画などにも悪影響を及ぼします。そのため、取引先に請求書を発行する際は、慎重に処理し間違いがないか確認する必要があります。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

請求書発行時の留意点

掛売りでの取引では、請求書の発行が必要であることはすでに説明したとおりです。請求書を発行する際は、電子帳簿保存法、インボイス制度などに関する知識が必要です。ここでは、それらの法律に基づき請求書を発行する際に留意するべき点を説明していきます。

電子帳簿保存法

この法律は請求書を電子データとして保存することを規定した法律です。電子帳簿の保存方法、スキャナ保存、電子取引データ保存など、経理に関するデジタルデータの保存方法の取り決めをしています。請求書の処理では必要な知識ばかりですので、請求書を作成する際は内容を確認しておくとよいでしょう。

インボイス制度による請求書の記載事項

インボイス制度とは適格請求書等保存方式のことをいい令和5年10月より開始されます。インボイスとは、複数の税率に対応した金額を記載した請求書(適格請求書)のことで、仕入先はインボイスがないと仕入税額控除を受けることはできません。

なおインボイス制度を導入するには自ら申請し登録番号を入手する必要があります。

インボイス制度で必要になる請求書の記載事項をご説明します。

- 取引をした相手の名前

- 取引の社名(インボイスでは登録番号も記載)

- 取引日付

- 取引の内容

- 金額(インボイスでは適用税率と税率で区分した消費税額)

インボイスでも従来の請求書と同様、取引が成立している内容を記載しなければなりません。

取引内容確定後にすぐに発行する

月末締めなどで取引を行っている際は、期日を迎えたらすぐに請求書を発行しましょう。取引先が多い企業では請求書の発行が遅れがちになるため、スムーズな事務処理ができるような体制づくりが必要となります。

もし請求書の発行が取引先の計上期日を過ぎてしまうと次回の請求日へと後回しになる可能性があります。そうなると入金日が遅延し取引先によっては請求額を減額して入金することも考えられ、自社の資金繰りを圧迫する原因の一つとなりかねません。

適切に保存する

請求書は、取引が終了したら廃棄してよいという書類ではありません。法人税法では事業年度の確定申告の提出期限の翌日から7年、欠損金の繰越控除適用は同起算日より10年保存しなければなりません。なお、請求書の発行側は「原本の控え」を保存する必要があります。

たとえば、2023年3月31日が期末日となっている法人の場合、確定申告の提出期限は2023年5月末となります。その時点から7年間保存するため、保存期限は2030年5月末までとなります。

また、請求書の発行は、紙媒体によるものが多いですが、電子帳簿保存法の要件を満たしている場合は、電子データでの保存が可能です。

掛売りのメリット

取引方法として掛売りを使う場合、以下のようなメリットがあります。

現金を使わないため、請求の手間が省ける

現金を使った取引の場合は、取引1回ごとに請求書を発行する必要があり、事務作業に時間がかかります。掛売りの場合は、ある一定期間(1か月など)の取引をまとめて請求できるため、業務の手間を省けます。

機会損失の発生を防止できる

現金だけでの取引では、取引先の手元に資金がない場合は自社の商品を売ることができません。しかし、掛売りを使うと相手の懐具合にかかわらず商品を販売できるため、売上の機会損失が発生することを防げます。

掛売りのデメリット

掛売りで商品を販売する場合、以下のようなデメリットや注意点があります。

代金が回収できないリスクがある

掛売りで取引をする際は、相手先に信用力があるかどうかを審査してから開始します。しかし、支払いの遅延や支払いを受けられなくなるリスクは完全に排除できません。代金を回収できなかった場合、「貸倒損失」という費用科目に回収不能分を計上することになるため、自社の経営に打撃を与えることになります。

回収できなかった際の手順をあらかじめ作成しておき、トラブルが発生した場合の対応策を準備しておく必要があるでしょう。

請求管理が煩雑

メリットの項目で述べたとおり、掛売りは一定期間の取引をまとめて請求ができます。請求作業は一度だけでよいため、請求業務は楽になりますが、期間中に行われたすべての取引を漏らさず計上する必要があります。

また、売掛金は、「入金消込」で相殺していきます。取引先が増えるほど複雑化するため、ミスが起こりやすい作業となるでしょう。

このように、掛売りには代金が回収できなくなるリスクや請求管理が難しくなるというデメリットがあります。しかし、適切な体制を構築しておくことで、デメリットの発生を抑えることができます。

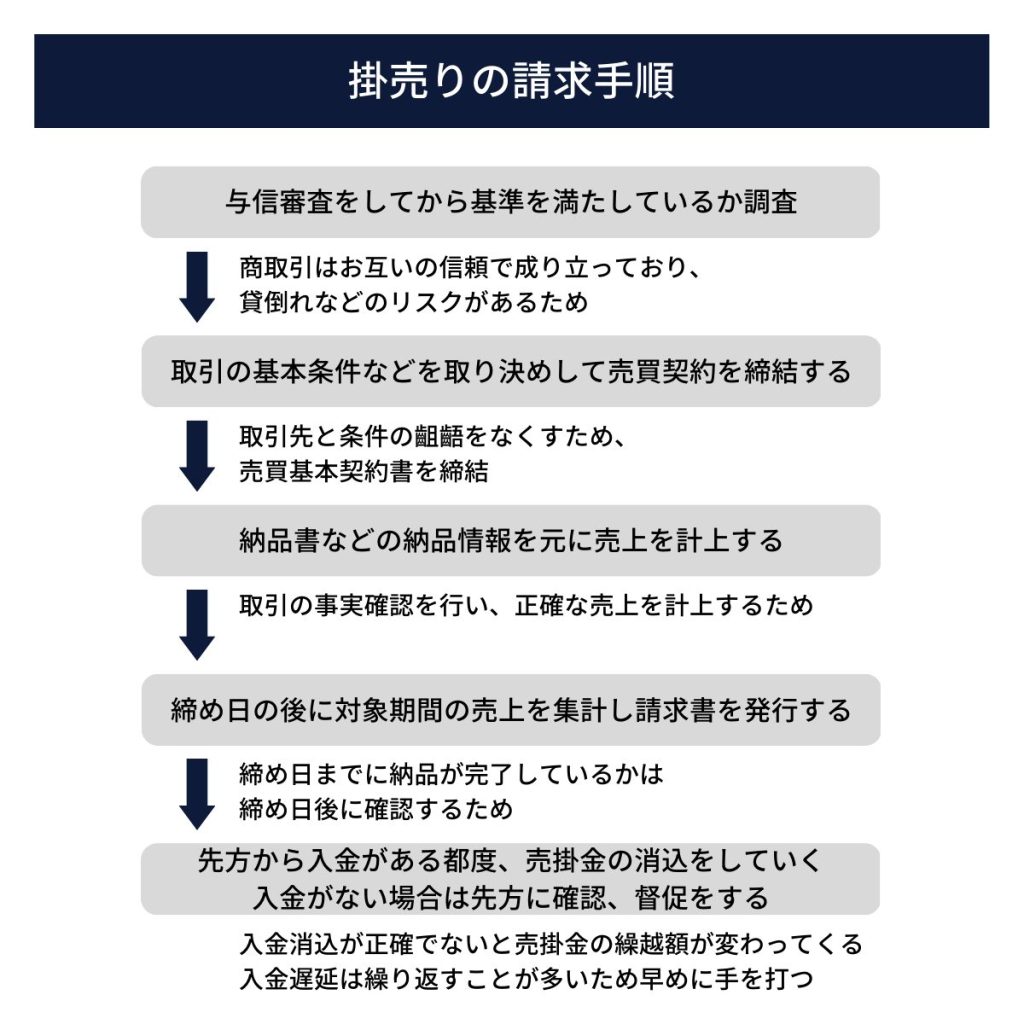

掛売りの請求手順は?注意するポイントを解説

それでは掛売りの請求手順についてみていきましょう。

掛売りの仕組みを使う手段としては、主にクレジットカード決済と請求書決済の2種類があります。

クレジットカード決済については、クレジットカード会社との契約のもとに、請求書決済については、取引先毎に締め日や回収サイトなどを取り決めした契約の元に取引を行います。

どちらもメリットはほぼ同じですが、請求書払いの方がより大口の取引に向いている決済手段です。ここでは請求書払いの請求手順と注意するポイントについて解説していきます。

注意するポイントは?

請求書を作成する際、注意するポイントとして、売上を計上するタイミングとその基準、そして売掛金の残高確認と入金消込などをここではお伝えします。

売上を計上するタイミングとその基準

掛売りの請求手順において、売上計上のタイミングは、2021年の4月以降は収益認識基準の見直しにより検収基準を適用するように変更されていることに注意しましょう。2021年の4月以前は、出荷基準により売上を計上していましたが、現在では一定の条件を満たした時のみ例外的に出荷基準の適用も可能です。もし売り手側と買い手側の認識が違っていれば請求書の金額が変わってくることも考えられます。例えば、締め日が15日の場合、15日に出荷し16日に納品、18日に先方で検収処理がされたとします。

1.自社が出荷基準で売上計上している場合、15日の納品分は当月の請求に含めますが、先方の認識が納品基準であった場合は、翌月の請求分に含まれるものと認識されます。

2.取引先が検収基準を適用している際、話が複雑化します。取引先に商品が届いた後に相手先の社内で商品を確認(検査)して、クリアできれば検収完了となります。

検収処理は相手先の業務内で行われるため、売り手側はなかなか売上を確定することができないのです。

売掛金の残高確認と入金消込

売掛金の残高にも注意が必要です。入金されるまでの間は売掛金の消込がなされないため、よほど取引が少なくない限りはゼロにはなりません。

同じ売掛金の残高の中に、前月請求済金額、当月請求金額、来月請求予定金額が入っていますので確認が必要です。

そして、入金の消込には細心の注意が必要です。同じ取引金額だったために誤って違う取引先の売掛金を消し込んでしまった、消込をしたつもりができていなかった、などのミスがあると自社の信用問題にまで発展する場合があります。

掛売りの課題解決のためにはシステム導入がおすすめ

ここまで解説してきたように、掛売りは企業の営業活動にとってなくてはならない取引方法です。日々の業務が大幅に効率化され、ビジネスチャンスが格段に広がります。掛売りを導入していない企業はないといっても過言ではないほど、この取引は当たり前に行われるようになりました。

しかし一方では、取引先ごとに締め日や回収サイト、振込手数料などの支払い条件もさまざまで、取引先数が増えれば増えるほど請求業務が複雑化し、煩雑化していくデメリットもあります。

回収サイトが違えば未入金の判定も客先ごとに異なり、「このお客さんはいつの支払い期限だったっけ?」などと取引契約を引っ張り出してきて、突合する担当者も多いことでしょう。

まだ支払期限を迎えていないのに「お支払期限を過ぎても入金がないのですが、確認していただけますか?」と勘違いして先方に連絡してしまい、先方の機嫌を損ねてしまった経験は請求業務を担当する人のあるある話です。

過大請求や請求漏れも、先方との信頼関係に大きく影響を与えかねません。

このような課題を解決するためには、まずは社内の仕組みづくりが大切です。営業担当・納品担当など商品の受け渡し部署がしっかりと自社の経理に請求情報を伝えることが必須です。

「納品はしたが不良品だったので返品されていた」ことが経理に伝わっておらず、納品したものとして請求をあげてしまい、先方からの信頼を損ねたなどといったケースもよく見受けられます。

まずは社内の情報連携の仕組みをしっかり作り上げた上で、請求業務を一元化できるシステムを導入しておくと安心です。

システムを導入することで、売上計上や売掛金の管理や消込を自動化することができますよ。

まとめ

この記事では、「掛売り」という取引の概要や会計上の取り扱い、請求書との関係性、メリット・デメリットを紹介しました。

- 掛売りとは、あらかじめ取り決めした支払い条件に基づき、サービスや商品の代金を後払いする仕組みのこと

- 売掛は掛売り取引で生じた取引金額を指す

- 掛売りは取引の大幅な効率化を図ることができる

- 掛売りはビジネスのチャンスを拡げることができる

- 掛売りは双方の信用で成り立っている取引であるため、貸倒れなどのリスクがある

- 貸倒れのリスクを抑えるためには、与信管理が大切

- 掛売りは大幅な取引の効率化を図ることができるが、その分請求業務の負担が増える

- 掛売りの課題解決のためには、社内の仕組みづくりが必須である

- 社内の仕組みづくりを強化するにはシステム導入がおすすめ

- 掛売りは企業の経済活動にとってなくてはならない決済手段

与信管理や社内の請求インフラを整えて、掛売りのメリットを最大限に受けた取引を継続していきたいものです。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ