こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

2023年10月1日より、いよいよ消費税のインボイス制度が始まります。

インボイス制度は「適格請求書等保存方式」と呼ばれる、消費税の仕入税額控除の仕組みです。この動きに加え、2022年1月に施行された「改正電子帳簿保存法」により、インボイス+電子化という流れが大きくなってきています。

インボイス制度開始に伴い、電子インボイスや、日本の電子インボイス標準仕様「JP PINT」によるデジタルインボイス化を推し進める動きも高まっています。

今回は、インボイスに関する基本的なポイントを振り返り、デジタルインボイスについて詳しく解説していきます。

目次

そもそもインボイスとは

「インボイスって海外との取引に必要なものなのでは?」

そう思っていた方も多いのではないでしょうか?

そもそもインボイスとは、「売手から買手に正確な適用税率や消費税額などを伝えるための書類」を指し、日本語では「適格請求書」といいます。

具体的には「請求内容」「消費税区分」「登録番号」「適用税率」「消費税額等」の記載が追加された、請求書を代表する書類やそのデータのことを指します。

2022年10月末時点、OECD(経済協力開発機構)に加盟している38ヶ国の中で、日本とアメリカの2ヶ国だけが国内取引でのインボイス導入を義務化していません。ただし、国外取引にはインボイスが必要でした。そのため「インボイスは貿易取引に必要なもの」というイメージがある方も多いのです。

国外取引が盛んなヨーロッパ諸国では、以前からこのインボイス方式が商習慣として根付いています。また、隣国の韓国では2010年に「デジタルインボイス制度」が導入されました。

このインボイスを国内取引に義務化する制度を「インボイス制度」といい、2023年10月から我が国ではやっと始動するのです。

インボイス制度についてはここでは詳しく解説しませんが、簡単にポイントだけ見ていきましょう。

売り手側に必要なこと

売り手側は、取引相手から求められた場合はインボイスを交付しなければなりません。交付したインボイス書類の保存義務も発生します。

売り手側がインボイスの登録事業者ではない場合は、この限りではありません。

買い手側に必要なこと

買い手側が消費税の仕入税額控除を受けるためには、取引相手(売り手側)からインボイスを交付してもらい、保存する必要があります。

インボイス制度導入に伴い、インボイスの発行や確認がとれない場合、買い手側(課税事業者)は消費税の仕入税額控除を原則として受けることができなくなります。 ※経過措置あり

例えば3,300円(税込)の仕入をした場合、消費税率が10%であれば、支払代金のうち300円は「仕入税額控除」として消費税の納税時に精算できていました。

それが、適格請求書発行事業者ではない売り手から同額で仕入れた場合、その精算ができなくなります。支払金額は同額でも、実質は3,000円⇒3,300円に値上がりすることになってしまいます。

つまり、買い手側は「免税事業者かどうか」という視点も持って取引先を選ぶ必要性が出てきたのです。

その結果、「課税事業者」≒「適格請求書発行事業者」にならなければ、取引がしにくくなるのではないかという不安が、売り手側の免税事業者の間で広がっているのです。

デジタルインボイスとは

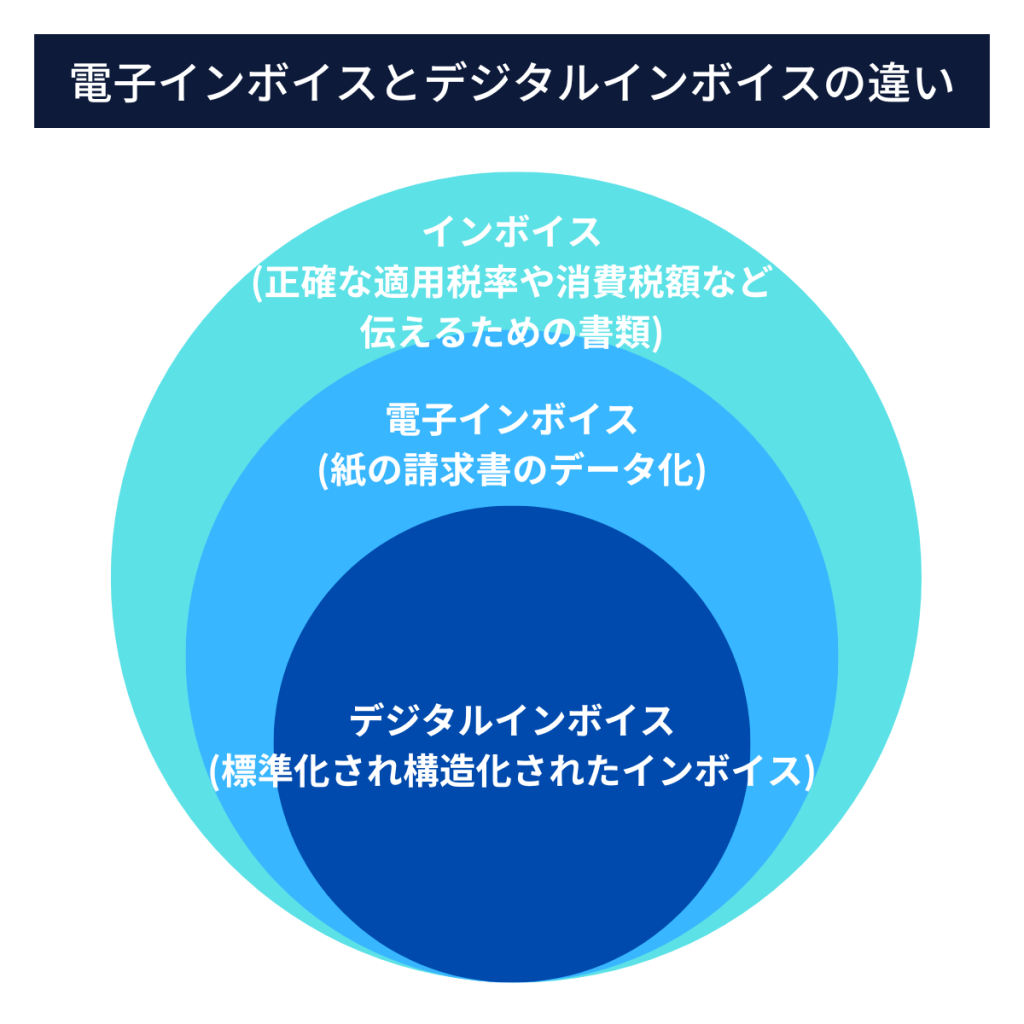

デジタル庁と連携して、デジタルインボイスの仕組みの普及と定着に取り組んでいるデジタルインボイス推進協議会(旧称:電子インボイス推進協議会、略称:EIPA)では、デジタルインボイスを「標準化され構造化された電子インボイス」と説明しています。

では、「標準化され」「構造化された」電子インボイスとは具体的にどのようなものを指すのでしょうか。

請求書類などを電子化する方法で、広く採用されているのがPDFです。

しかし、残念ながらPDFはデジタルインボイスには該当しません。単なるデータ化された「電子インボイス」に留まります。

「標準化され構造化された電子インボイス」とは何か、具体的に見ていきましょう。

標準化・構造化とは

標準化とは一般的に、「複数の要素間で、仕様や構造、形式を同じものに統一すること」を言います。業務においては、「最適化」という言葉で説明されることも多いですね。

インボイスにおいては複数の事業者間、システム間で仕様や構造、形式を統一し、最適化したものを指します。

全ての会社が、同じフォーマットの請求書をPDF出力してメールでやりとりすれば、標準化されたと言えるのでは?

そんな疑問があるかもしれません。確かにそうなれば、一般的な意味においては標準化されたように見えます。しかし、「最適化」されているでしょうか?

そもそも、PDFにしたその請求書を作っているシステムやソフトは、企業によって異なるでしょう。受け取った請求書を自社のシステムに反映させるためには、手入力やデータ変換などのひと手間が必要になります。出力形式をPDFに統一しただけでは、標準化された電子インボイスとはいえません。

そして構造化とは、excelやcsvファイルに代表される、「列」「行」の概念があるデータのことを指します。給与振込や会計仕訳の作成などで、システム間のデータやりとりに使われることも多く、すでにその利便性を実感している方も多いことでしょう。

PDFは基本的に「画像」データであるため視認性には優れますが、異なるシステム間での情報のやりとりの媒体にすることはできません。

複数の企業間・システムやソフト間でも、請求データの受領と発行を直接的に授受できるインボイスがデジタルインボイスの定義なのです。

もう少し噛み砕いていうと、「事業者の利用システムと取引先の利用システムを直接つないで、請求に関するやりとりそのものをデジタル化するためのインボイス」といえます。

デジタルインボイスの狙いとは

EIPAのHPのトップ画面には

デジタルインボイスで業務を変革し、働き方を改革するー企業間取引全体のDXを推進しますー

との記載があります。

つまり、デジタルインボイスを推し進めることで、DXの動きを加速する狙いがあるのです。

2025年の壁も差し迫る中、DXはまだまだ遅れをとっています。このデジタルインボイスを進めることで、日本の企業活動の流れが変わっていくかもしれません。

デジタルインボイスについての具体的な取り組みは、EIPAとデジタル庁が連携して進めています。

「Peppol(ペポル)」や「JP PINT」というキーワードをよく耳にするようになりました。「Peppol」とは、電子インボイスの国際標準仕様の名称です。そのPeppolをベースに、日本におけるデジタルインボイスの標準仕様として策定されたのが「JP PINT」です。

紙を前提とした業務プロセスを「電子化」(Digitization)するだけでは十分ではなく、デジタルを前提に業務プロセス自体を見直す「デジタル化」(Digitalization)が不可欠となります。EIPAは、日本におけるデジタルインボイス(標準化され構造化された電子インボイス)の利活用・普及を通じ、事業者のバックオフィス業務全体の「デジタル化」(Digitalization)を推し進めていきたいと考えます。デジタルインボイスの利活用等は、請求から支払、さらにはその後のプロセスである入金消込といった会計・税務の業務についても、エンド・トゥ・エンドでデジタルデータでつながり、事業者のバックオフィス業務全体が効率化するだけではなく、その結果としての新しい価値やベネフィットも期待できます。さらに、請求に係るプロセスのデジタル化により、その前のプロセスである契約・受発注といったプロセスのデジタル化も促され、「取引全体のデジタル化」が進むことも期待されます。

EIPA デジタルインボイス推進協議会HP

デジタルインボイスと電子インボイスとの違い

デジタルインボイスと混同されやすい言葉で「電子インボイス」というキーワードがあります。言葉はよく似ていますが、その意味するところは違います。

PDFにしたインボイスは電子インボイスになると上述しましたが、この両者には目的の違いと、段階の違い、大きく分けて二つの違いがあります。

取引の事例に落とし込んで、具体的にイメージしてみましょう。

例)A社はB社およびC社にそれぞれ50万円(税込)の納品をし、デジタルインボイスの発行をした

C社はB社とも取引があり、10万円(税込)の納品をし、電子インボイスの発行を行った

目的の違い

C社はB社に電子インボイスを発行しました。この場合の目的や、得られるメリットは何でしょうか。A社・C社ともに、従来は紙ベースでの請求書を発行していたとします。

従来の紙ベースでの発行には、実務的な手間やコストがかなりかかっています。細かい作成方法は、経理担当者や企業によって様々ですが、手書きの請求書も依然として無くならないのが現状です。

手書きで請求書を作成した場合、複写式の請求書冊子や郵送するための封筒代や郵送代、そして実際に作成するためにより多くの人件費が発生します。

パソコン上で作成したインボイスを、PDFデータ(電子インボイス)にし、メール添付でA社に送信したとします。

C社はこの電子化のプロセスを通して、紙代や郵送代などのコストを無くし、さらに経理の業務効率化を図ることができるのです。また、紙媒体で請求書の控えを保存しておくコストや手間も無くすことができます。

それではA社はどうでしょうか。

A社はシステムを使って、デジタルインボイスを発行します。この段階で、C社とほぼ同じコスト削減と業務の効率化の恩恵を得ることが出来ているでしょう。

ここから先が、デジタルインボイスの胆となる部分です。

A社が発行したデジタルインボイスはB社に送信され、B社ではそれをそのまま自社のシステムに取り込むことができます。

B社がこの請求にかかる支払いをすると、さらにその支払い情報はA社のシステムに直接的に戻ってくる仕組みになります。

デジタルインボイスが普及したその先には、企業それぞれで扱っている媒体やシステムの違いに関わらず、取引の情報をデータのままシステム間で送受信することができるようになるのです。

さきほどのC社に話を戻しましょう。B社がC社からのPDFの電子インボイスを受け取った時に、どのような作業が発生するでしょうか。

B社は自社のシステムに取り込むため、PDFデータを手入力やOCR読取りなどにより自社システムに取り込む作業をしなければなりません。

また、この請求にかかる支払いがB社からされた際、C社では自社で発行した請求書の控えと突合せをしながら、売掛金の消込作業をすることになります。

電子インボイスの目的は、日々の業務の中でのコスト削減や効率化にあります。

しかし、デジタルインボイスの目的は、インボイスのやり取り自体をデジタル化することにより、自社のバックオフィス業務を含んだDXを進めることにあるのです。

段階の違い

目的の違いでも明らかなように、電子インボイスとデジタルインボイスには段階、ステージの違いがあります。

電子インボイス化は、デジタルインボイス化に踏み出す前の、初めの一歩です。

電子化が進んでいない会社が、いきなりデジタルインボイスを含めたデジタル化に踏み切るのは無理があります。

今、電子化が進められていないということは、社内にデジタル化を推し進めていける人材がいないといえるでしょう。

デジタルインボイス化に進む足掛かりとして、まずはコストの削減や業務効率化を目的として、できるところから電子化を進めていくことが大切です。

韓国のようにデジタルインボイス制度が義務化されている国もありますが、日本が義務化されていくのにはまだまだ時間がかかりそうです。

インボイス制度に慣れ、電子インボイスに取り組んでいくその先に、人材の育成や具体的な課題が浮かび上がってくることでしょう。

最後に、電子インボイスとデジタルインボイスの違いを簡単にまとめておきます。

- 電子インボイスとは「電子データ化されたインボイス」

- デジタルインボイスとは「標準化され構造化された電子インボイス」

まとめ

消費税のインボイス制度の導入と、デジタルインボイスの導入検討の時期が重なったため、この二つを混同して捉えている方も多いですが、実はそうではありません。

デジタルインボイスは、課税事業者でも免税事業者であっても、全ての事業者にとっての共通インフラになるべく位置づけられているものです。

デジタルインボイスはインフラとして普及してこそ、飛躍的な業務効率化を生み、ひいてはDX化にもつながっていく要素を多分に持っているのです。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

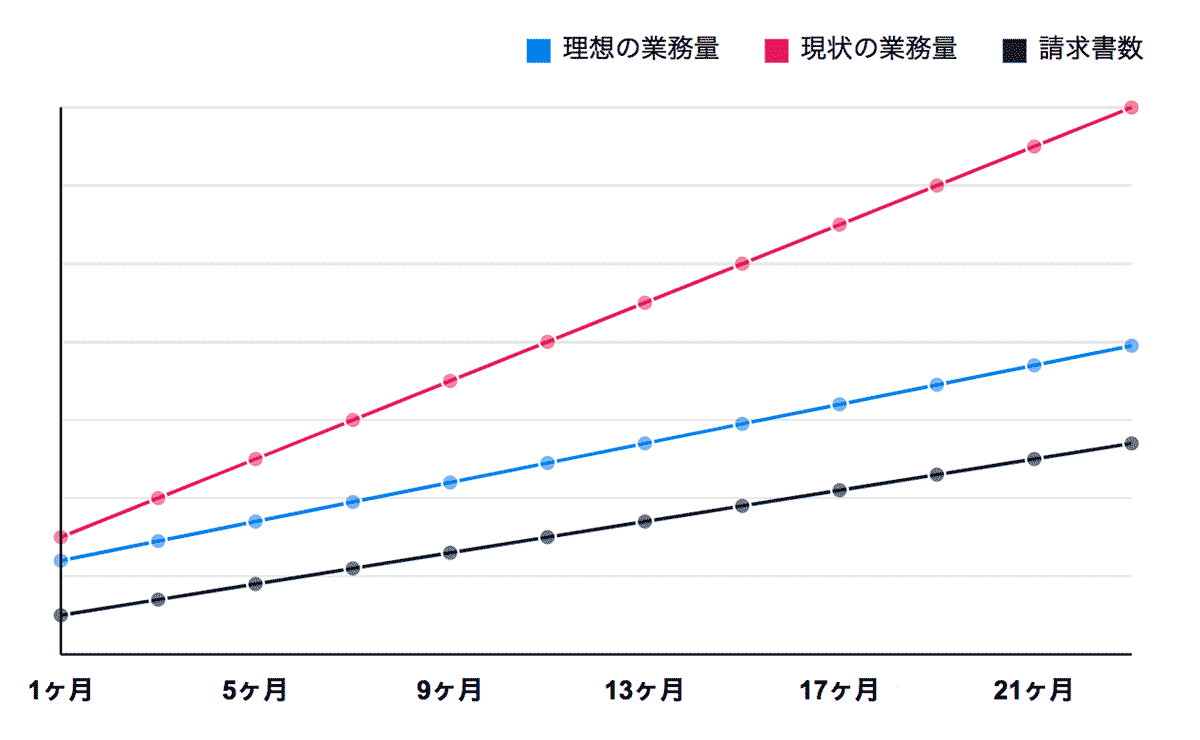

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ