こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

税制改正や会計基準の変更は毎年行われており、上場企業のみならず中小企業にも大きく影響があることが多く、経理担当者も注意しなければなりません。

経理担当者は定期的に会計・税務制度へ対応が必要と分かりながら、日々の業務に悩殺され、月次・四半期・年度決算など重要な業務も重なり、なかなかじっくり考察する時間を取るのが難しいのではないでしょうか。

少なくとも年度決算の前には最新の情報を確認して、必要ならば決算業務に取り込むことが必要となりますので、そのステップを見ていきましょう。

目次

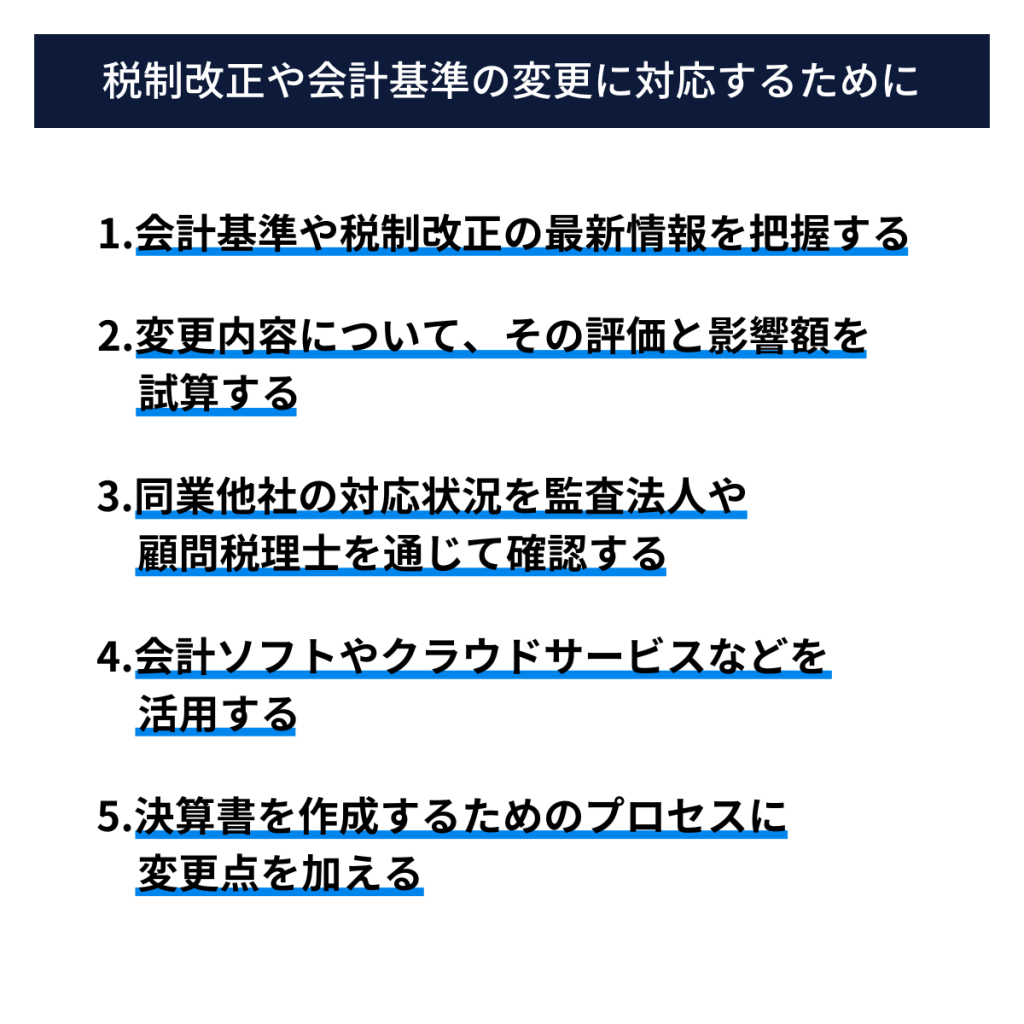

毎年の税制改正や会計基準の変更に対応するために

毎年の税制改正や会計基準の変更に対応するには、以下の項目に注意する必要があります。

それで各ステップについて具体的に見ていきましょう。

会計基準や税制改正の最新情報を把握する

会計基準とは何か?税務作成の基準とは?

企業は決算期になると、損益計算書や貸借対照表などの財務諸表を作成します。作成する目的は利害関係者に1年間の経営成績や財務諸表の状況を報告する義務があるからです。

各企業が自由なルールに従って財務諸表を作成すると他社との業績比較や過去との比較が難しくなるために、各企業は会計基準というルールに従って、財務諸表を作成しています。

税務申告書で採用される会計の基準は、会社法で利用される公正妥当な会計基準に従い作成された損益計算書や貸借対照表に基づきます。それら財務諸表から、税務計算固有の調整計算を加味した税務上の当期利益に基づき、法人税等の税金を計算します。

会計基準の種類

日本での会計基準は、以下の4つが認められています。

日本会計基準

「日本会計基準」は、日本独自の会計基準となります。

日本会計基準は、1949年に公表された「企業会計原則」を基にして、2001年からは企業会計基準委員会が設定した会計基準を合わせたものが採用されています。

企業会計原則は、会計実務で慣習として発達したものから、一般に公正妥当と認められる基準を要約したものとされ、「一般原則」「損益計算書原則」「貸借対照表原則」があります。

この各原則に基づき、「損益計算書」「貸借対照表」が作成されます。

米国会計基準

「米国会計基準」は、アメリカで採用されている会計基準で、アメリカで上場している日本企業は、米国会計基準に基づいて財務諸表を作成しなければなりません。

また、世界で最も広く採用されている会計基準の一つで、米国の企業だけでなく、世界中の多くの企業が「米国会計基準」に準拠した財務諸表を作成しています。

IFRS(国際会計基準)

国際会計基準委員会(IASB)によって設定された会計基準です。世界各国で広く使用されており、日本でも2011年に導入されました。

IFRSは、日本の会計基準(日本基準)よりも、より国際的な基準に準拠した会計基準です。特徴としては、

- 財務諸表の作成と表示に関するフレームワークが明確に定められている

- 財務諸表の作成に際しては、資産や負債の測定基準として公正価値を重視している

などがあり、国際展開する企業にとっては必要な会計基準ですが、複雑なため導入はハードルが高くなります。

J-IFRS

「J-IFRS」は、日本の会計基準を設定しているASBJにより策定される日本版のIFRSです。

日本会計基準とIFRSの間に位置付けられた内容で、2016年3月期末より適用されています。IFRSの内容を、日本国内の経済実態に合わせて修正した会計基準です。

どの会計基準を選択すべきか

日本企業であれば、基本的には日本会計基準をごく普通に採用していると思いますが、国際展開を見据えて自社の財務諸表を、世界に通用する基準で比較できるようにするためには、IFRS適用なども検討していきましょう。

税務計算における会計基準とは

日本の税金であるため、上記「日本基準」に基づいて計算された当期利益を基礎としていますが、日本基準とIFRSとの調整内容として「収益認識基準」が導入されたことに伴い、税法における会計基準も「収益認識基準」で計算された当期利益を容認する形となりました。

参考:「収益認識に関する会計基準」への対応について~法人税関係

会計基準や税制改正の変更内容について、その評価と影響額を試算する

会計基準や税制改正の変更内容については、その変更内容を理解し、その影響が自社に影響するかを確認し、その分野に造詣が深い専門家の意見を取り入れ、影響額を試算して、それがごくわずかなら適用除外も検討することが必要となります。

変更点の条文を入手する

変更点に関連する法令やガイドラインの文書を入手します。会計基準機関のWEBサイト(ASBJ等)や国税局、業界団体(経団連等)、報道発表などの情報源を活用すると良いですが、時系列で情報を入手するなら、旬刊 経理情報などを都度見ていると、検討プロセスがよくわかります。

変更点の理解する

入手した法令やガイドラインから変更点の内容と意図を理解します。具体的な変更点の範囲、時期、制度の目的などが記載されています。

変更点の適用範囲について確認する

変更点が組織にどの程度の影響を与えるかを確認します。変更が特定の業種や企業にのみ適用される場合もありますので、影響を受ける範囲を把握することで、自社に関係があればより重点的に分析を進めます。

専門家への協力を仰ぐ

公認会計士や税理士と協力し、変更点が組織に与える影響について評価します。彼らは変更点に関する知識や経験を持っており、自社への具体的なプロセスに基づいた分析が可能です。

変更点への影響を試算する

変更点が自社に与える影響を試算します。これには、財務諸表への影響、税務申告への影響、内部管理体制への影響、ビジネス戦略や意思決定への影響などを考慮します。影響の程度や重要度を計算し、優先順位を付けて、影響が軽微なら適用除外の意思決定を行います。

同業他社の対応状況を監査法人や顧問税理士を通じて確認する

会計基準や税制改正の変更内容については、その対応について専門家がより深い情報を入手していますので、彼らに他社の取り組み内容を確認することで、自社の進捗度合がわかります。

目的の共有する

会計基準や税制改正の変更内容について、監査法人や顧問税理士に対して、同業他社の取組状況を確認する理由や目的を共有し、より効率的に作業ができるよう依頼します。

情報を収集する

監査法人や顧問税理士は、同業他社の対応状況をより正確に把握できる場合があります。そのような場合は現況を収集して自社の取組内容との比較をします。

入手データの分析を行う

監査法人や顧問税理士は、収集した情報を分析し、要点や対策を洗い出します。

その後、自社に結果を提供します。自社の財務諸表への影響と競争力への評価、税務上のリスクなど、幅広に影響範囲を洗い出します。

契約の機密性には注意が必要

同業他社の情報は機密情報となりますので、監査法人や顧問税理士が関与情報を公開でいきない場合があります。情報漏洩で訴訟にならないような範囲での情報公開までに留める必要があります。

対応策の策定を行う

同業他社の状況を踏まえて、自社の対策を策定します。見習うべき方針などがあれば取り入れて、より早く変更点に対応していきます。併せて財務や経営の効率化、リスク管理の強化など、必要な取り組みを計画します。

自社内の関係者に共有する

同業他社の状況や分析結果を組織内で共有し、関係部門や自社役員との議論を行います。情報の共有や意思決定プロセスの改善により、自社全体の理解や行動の一体性を進めることができます。

会計ソフトやクラウドサービスなどを活用する

会計基準の変更に対応するために、会計ソフトやクラウドサービスを活用することは効果的です。

ソフトウェアが会計基準の変更に対応

会計ソフトウェアは、会計基準の変更に対応するために定期的にアップデートされます。ソフトウェアベンダーが提供する最新バージョンを導入し、変更点に自動的に対応していくことにより、正確で効率的な会計処理への適用が可能となります。

改正ルールを自動的に適用

会計ソフトウェアは、改正された会計基準を自動的に適用する機能を提供します。これにより、会計ソフトウェアが変更した会計基準に基づいた計算を行い、適正な財務情報を作成します。

レポートや分析への対応

会計ソフトウェアやクラウドサービスは、変更された会計基準に基づいたレポートや分析機能を提供します。また必要な情報を抽出し、適切な形式で表示することができます。これにより、変更によって求められるレポートの過去との自働比較にも対応できます。

データの統合と共有が迅速

クラウドベースの会計ソフトウェアやサービスを利用することで、自社内の異なる部門や拠点間でのデータの一元化やリアルタイムの情報共有が可能です。これにより、会計基準や税制改正の変更に関する情報の伝達が円滑かつ正確に行えます。

専門家との連携が容易

会計ソフトウェアやクラウドサービスの提供を監査法人や顧問税理士に行うことにより、より正確で迅速なアドバイスを受けることが可能となります。特に上場会社の会計監査において、同じデータで議論することにより監査調書を素早く完成できるため、監査工数が短くなり、監査費用削減に繋がります。

変更点への評価や監査の実施

会計基準の変更に対応するための対策が導入された後、その評価や監査を実施します。外部監査人による監査や会計ソフトウェアの機能や処理の評価を行い、変更への適切な対応が行われていることを確認します。

モニタリングと改善を行う

会計基準の変更に対応するための会計ソフトウェアやクラウドサービスの運用を継続的にモニタリングし、必要な改善点を特定します。それをソフトウェア開発会社にフィードバックすることにが、次の変更点への早期改善には必要なステップとなります。

以上の手順を踏むことで、会計ソフトウェアやクラウドサービスを活用して会計基準の変更に対応し、正確かつ効率的な会計処理を行うことができます。

予算の関係などで、会計ソフトウェアやクラウドサービスの導入が難しいと感じた場合は、請求管理サービスの導入も検討しましょう。

経理業務の一部を自動化するだけで、手間とコストの両方の削減が可能になります。

また、一部会計ソフトウェアと連携できるものもあるため、現在の環境を変えることなく導入が可能な場合もあります。

決算書を作成するためのプロセスに変更内容を加える

決算書は一般的には以下のステップで作成されますが、その各ステップにおいて、会計基準の変更がいかに影響するか考察して、正しい決算に反映させることが重要です。

必要な情報の収集する

決算書を作成するためには、決算に必要な情報を収集する必要があります。これは売上や仕入の取引明細、領収書、給与データ、資産の評価などであり、自社の財務情報や取引履歴に関連する情報を収集します。

会計システムのへの入力

会計ソフトウェアやクラウドサービスを使用している場合、必要な勘定科目や仕訳ルールを設定し、取引データを正しく入力することで、正しい財務諸表を作成します。

会計帳簿の完成

会計帳簿を作成した結果、企業の財務状況や経営成績を正確に反映します。適切な帳簿の作成は、後続の税務申告書や決算書の作成に必要となります。

税務申告書の作成

税務申告書を作成するためには、法人税、消費税などの税金に関連する情報を集め、各申告書に必要な項目を入力します。専門の税務ソフトウェアを使用すると、自動的に税務に必要な計算が行われ作業の効率化が期待できます。

会計監査への対応

決算書の作成が完了したら、監査業務の準備を行います。自社の関係者や内部監査部門でと協力し、財務情報や会計プロセスに関する監査業務の要件を満たすための準備を整えます。

資料の報告

決算書や財務諸表は株主や利害関係者に対して報告して、株主総会等で必要な決算承認を行います。

また、税務申告書は税務当局に提出します。申告期限がありますので期限まで申告と納税を実施します。

以上の手順が決算書や税務申告書の作成プロセスですが、特に「会計帳簿の完成」という段階において、会計基準の「変更前」と「変更後」の比較を事前に試算した影響度合と突き合わせして効果検証することが重要です。

まとめ

このように税制改正や会計基準の変更に抜け漏れなく対応するのは経理担当者個人では限界があります。変更には多くの会計専門家、業界関係者、法律家、官庁とで議論して、変更の指針が発表され、それに対してパブリックコメントが発表され、さらに議論して、最終的に法律改正になります。

このステップの詳細まで拾い上げる必要はありませんが、顧問の会計士、税理士からヒアリングすることだけで、ある程度キャッチアップできますので、幅広に情報を収集することが大事です。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカサブスク請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

サブスク請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカサブスク請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ