こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

請求書の発行件数が増加してくると会社としては、請求書のファイル名はどうするのかルールの設定が重要になります。設定するルールは、関係者以外の人が見た場合でも判別可能なシンプルなものにすべきです。

また請求書は後から検索しやすいように規則的なファイル名にしておけば、必要な場合に探しやすくなりますので、一般的な命名規則もご紹介していきます。

また、2023年10月よりインボイス制度が開始され、請求書の消費税の取り扱いが変わりましたのでそちらも見ていきましょう。

請求書を送る場合の注意点について

請求書を電子ファイルで送る場合には、先方がファイルの中身を理解のしやすいように、また後からファイルを検索しやすいように意識しなければなりません。また、今後は電子帳簿保存法に適合したファイル保存方法についても考慮しなければなりません。

これらを考慮した、一般的なファイル送付のルールは次の通りです。

ファイル形式

一般的にPDF形式で送付します。PDFは、エクセルやワードなどと比べ容量が軽く、先方による再編集が難しくなっています。最近はPDFの強制編集機能もあるソフトウェアもありますので、パスワードを設定するなど、編集不可の措置を取りましょう。

セキュリティの確保

請求書は機密情報を多く含むので、暗号化されたメールや安全なファイル転送サービスを利用して送付しましょう。また、パスワードで保護したファイルをメールで送付する際、パスワードは同じメール内に記載せず、別の方法で伝えるようにしましょう。

データ受領の確認

受取人にファイルを受け取ったかの確認を取ることで、通信のトラブルや見落としを防ぐことができます。

またファイルを受け取った場合は、受取の返信をするようにしましょう。請求管理システムを導入することで、発送記録と受取記録を確認することも可能です。

データの保存とバックアップ

送った請求書のコピーは適切な場所に保存しておくことが必要となります。データの紛失を防ぐため、サーバーなどのバックアップも定期的に取るよう心掛けましょう。

送付先の定期的な棚卸し

誤って別の相手に請求書情報を送ってしまわないよう、送付先のメールアドレスや連絡先を定期的に見直して確認するようにしましょう。

送付データのサイズ

大きなファイルサイズはメールシステムでの送付や受信が拒否されることがあるので、適切なサイズに調整しましょう。

これらの要件を、請求書を電子ファイルで送る場合にはを考慮しましょう。

請求書の送付時のファイル名はどうする?

請求書のファイル名の命名規則は、法的な決まりはありませんが、データの検索性を容易にするために、一定のルールに従った命名手順を踏むことが重要です。

特に、多数のファイルや情報を取り扱う場合は一貫性と検索の簡便性が求められます。それではルールを見ていきましょう。

日付を使用する

日付を含めるときは、一般的に「YYYYMMDD」の形式が多いです。これにより、ファイルが自動的に日付順に並べられます。

取引先名を使用する

取引先名を含めることで、ファイルをすぐに識別できるようになります。

例: 「20231017_AAA株式会社_請求書.pdf」

バージョン情報を使用する

ファイルに複数のバージョンが存在する場合、バージョン番号を含めると、最新のファイルか否かを判断しやすくなります。

例: 「20231017_AAA株式会社_請求書_v2.pdf」

使うべきでない文字は避ける

ファイル名には、特殊文字( \ / : * ? " < >など)は一般的でないため、利用は避けましょう。

命名規則はシンプルに

不要な情報は省略し、ファイルの内容が一目で分かるような名前をつけましょう。また、全ての関連ファイルは同じ命名規則を使用します。

拡張子に注意する

ファイルの種類を表す拡張子(.pdf / .docなど)は変更しないようにします。これでファイルの区分が明確となり、検索性が向上します。

大文字と小文字を組み合わせる

大文字と小文字を組み合わせることで、ファイル名の可読性を向上させることができる場合もあります。Invoice.pdfとinvoice.pdfという2つのファイルは、大文字の位置が相違しているので、元は同じファイルでも上書きを避けるためのルールを設定できます。

命名規則を決定する際には、将来的にも使いやすく、他のメンバーや関係者も理解しやすい形にすることが重要です。必要に応じて、命名規則のドキュメントを作成し、関係者全員に周知することで、ファイルの分別や上書きの回避が可能となります。

請求書を管理する場合の注意点

受領した請求書の管理する場合の注意点としては、情報漏洩の防止や電子帳簿保存法に適合した保存方法の確保が重要となります。

セキュリティ対策に注意

請求データは機密情報を含むので、安全なシステムやプラットフォームを使用し、不正アクセスやデータの漏洩を防ぐための適切なセキュリティ対策を講じます。

定期的なデータバックアップを実行する

請求関連のデータは重要なため、定期的に保存ディスクのバックアップを取ることで、紛失やデータ破損のリスクが低減します。

電子帳簿保存法に沿った保管要件を満たす

電子的に受け取った請求書等については、原則データのまま保存しなければならなくなるので、以下のいずれかの要件を満たすことが必要となりました。

- タイムスタンプが付与されたデータを受領

- 授受後遅滞なくタイムスタンプを付す

- データの訂正削除を行った場合にその記録が残るシステム又は訂正削除ができないシステムを利用

- 訂正削除の防止に関する事務処理規程を策定、運用、備付け

また、事後の確認ができるようにするために、「検索機能の確保」が必要となるため、検索しやすい状態で保存することや、ディスプレイ等の備付も必要となります。

請求書の管理時のファイル名はどうする?

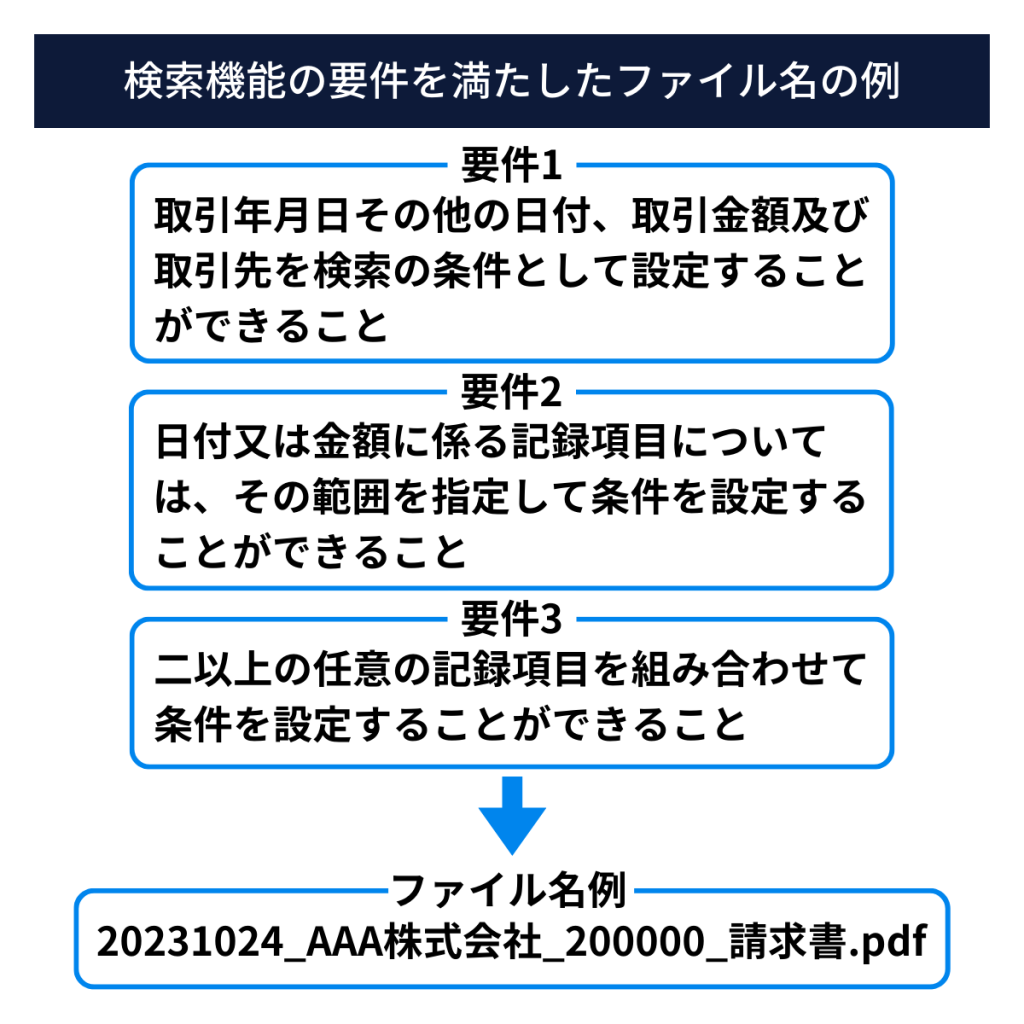

請求書を管理する際は、上述の通り、電子帳簿保存法の保存要件のひとつの「検索機能の確保」の中で定められているため、規則的なファイル名を付けた方が良いでしょう。

そのためには、電子帳簿保存法のルール通りに検索できる状態にしておくことが重要となってきます。

「取引年月日」「取引先名」「取引金額」を含める

後からの検索性を確保するために、以下の条件を満たす必要があります。

- 取引年月日その他の日付、取引金額及び取引先を検索の条件として設定することができること

- 日付又は金額に係る記録項目については、その範囲を指定して条件を設定することができること

- 2以上の任意の記録項目を組み合わせて条件を設定することができること

上記の送付時のファイル名の付け方と合わせ、「取引年月日」「取引先名」「取引金額」を含めた、「20231024_AAA株式会社_200000_請求書.pdf」などとするのが良いでしょう。

「請求管理システム」を導入して効率的に

「請求管理システム」を導入すると、請求書の命名規則に苦労することなく、請求書ファイルも検索が容易な方式で保存が可能となります。また、それ以外にも多くのメリットがあります。

電子請求が可能

請求管理システムを導入すると、請求書を電子メールやインターネットを通じて送受信する機能を利用するため、相手先との紙ベースのやり取りが無くなります。また、今後導入される電子帳簿保存の要件を満たすので、法的な充足もすることができます。

セキュリティ面が向上

請求管理システムは、データの暗号化やアクセス制御機能を利用しますので、機密情報を保護します。また、不正アクセス時の情報漏洩リスクが低減します。

経理・会計の自動仕訳が可能

請求管理システムは、請求データを会計システムへの自動連係機能を利用することにより、事務の効率化に寄与します。また、未入金が生じた場合に、自社内の早急な確認を経て、相手先への督促メールの送信なども可能となり、資金繰りの見直しにも効果があります。

請求書保存の法律改正(電子帳簿保存法の施行)

2022年1月1日より改正電子帳簿保存法が施行され、国税に関係する帳簿類を電磁的記録(電子データ)で保存するルールが導入されています。また、改正電子帳簿保存法は請求書も電磁的記録の対象となります。

2024年1月より、電子データでやり取りした請求書に関しては、紙での保存が認められません。全ての事業者は請求書等をクラウドサービスなど利用して、受領したデータをそのまま保存しなければなりません。併せて、「検索機能の確保」を満たした要件で保存する必要があります。

インボイス制度の導入について

請求書については、2023年10月よりインボイス制度が始まりました。

事業者が消費税の仕入税額控除を受けるための制度が、インボイス制度となります。

事業者が負担する消費税は、多段階の流通経路を経て、生産する商品やサービスに上乗せされ、最終的には一般消費者に請求され、最終消費者が消費税等を負担することになっています。

事業者が消費税の「仕入税額控除」の適用を受けるためにはインボイス(適格請求書)の保存が必要となります。つまり、適格請求書がないと消費税の仕入税額控除ができません。

最近よく話題になる話としては、適格請求書の保存要件です。具体的には、「クレジットカード会社から受領するクレジットカード利用明細書の保存で、仕入税額控除を行うことはできますか」というものです。

国税庁の見解としては

「クレジットカード会社がそのカードの利用者に交付するクレジットカード利用明細書は、そのカード利用者である事業者に対して課税資産の譲渡等を行った他の事業者が作成及び交付する書類ではなく、また、課税資産の譲渡等の内容や適用税率など、適格請求書の記載事項も満たしませんので、一般的に、適格請求書には該当しません」

となりますので、事業者は別途「適格請求書」を保存する必要が生じます。事務負担が増えますが、保存していなければ、仕入に係る消費税は認められないことに注意しましょう。

*適格請求書は「インボイス発行事業者(適格請求書発行事業者)」に登録している事業者のみが発行できる請求書のことです。

インボイス発行事業者の登録申請書の受付は2021年10月1日から始まりましたが、インボイス制度が始まる2023年10月1日から登録を受けるためには、2023年9月30日までに納税地を所轄する税務署長に登録申請書を提出しなければなりませんでした。

但し、事業者の負担や社会的な意見を考慮して、次に掲げる経過措置もあり、申し込み延長が認められています。

インボイス導入の経過措置

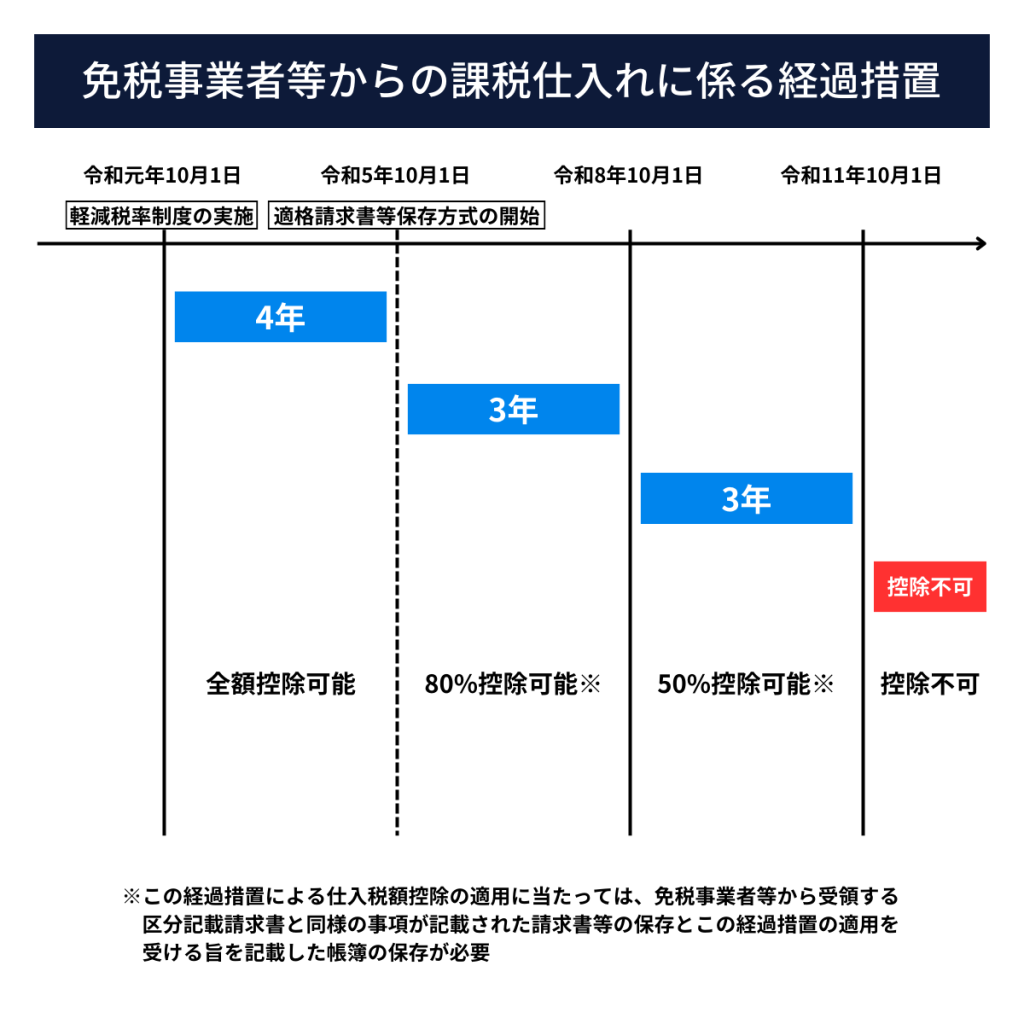

インボイス制度は2023年10月1日以降に導入されましたが、世論の反発を考慮して、経過措置が設けられました。消費税の免税事業者がインボイス発行事業者(適格請求書発行事業者)」に登録しない場合に、課税事業者は消費税の仕入税額控除を原則的には受けることができません。その負担を軽減するため、6年間の仕入税額控除の経過措置が設けられています。経過措置期間の詳細は以下の通りです。

仕入税額控除の経過措置が設けられており、課税事業者は適格請求書発行事業者以外からの請求書でも一定割合(50%~80%)の仕入税額控除を受けることができます。

まとめ

請求先への取引件数が増えると請求書の保存と検索性が問題となります。保存のルールは各社まちまちですが、請求書発行担当者以外の社内の別の営業担当者などが、後日に検索しやすいように、誰もがわかりやすいルールを設けることが重要となります。

請求管理システムを導入すると事務の効率化は勿論、ファイル保管もクラウド経由など利便性が上がります。また、この2023年10月より導入されたインボイス制度もしっかり対応して、未対応でしたら今からでも遅くないので導入していきましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカ請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ