こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

企業の取引は非常に多様であり、税金が課されるものだけでなく、税金が課されない取引も多く存在します。

そのため、課税取引と非課税取引の基本を理解し、それらの違いを認識することは事業を運営する際に不可欠です。

税金について誤った対応をしてしまうと、税務申告や財政計画において大きな影響を与えてしまいかねません。

そこでこの記事では非課税取引に焦点を当て、基本知識から請求書の書き方、インボイス制度での扱いまで、重要なトピックを詳しく解説していきます。

非課税取引とは

非課税取引とは文字通り課税されない取引のことであり、商品の販売やサービス提供において税金が発生しない場合を指します。

非課税取引を正しく理解するためには、同時に課税取引、不課税取引、免税取引についての知識も必要になってきます。

それぞれ順番に詳しく解説していきます。

課税取引

原則として、以下の4つ要件のすべてに該当した場合に、消費税の課税対象の取引となります。1つでも該当しないような取引は不課税取引となり、課税対象となりません。

- 国内において行われる取引

- 事業者が事業として行う取引

- 対価を得て行う取引

- 資産の譲渡、貸付け又は役務の提供

国内において行われる取引

国内で行われる取引は、税法の管轄下にある国内の領域で発生する取引を指します。これは、国内の法域内で発生する取引が消費税の対象となり、国外で発生する取引は通常消費税の対象外とされることを意味します。

事業者が事業として行う取引

事業者は、商品やサービスを売買し、それに対する対価を受け取る企業や個人を指します。一般的に、事業以外の個人間の取引は消費税の対象外であり、事業者によって行われる取引に対してのみ消費税が課税されます。

対価を得て行う取引

対価とは、金銭や他の財産、サービスなど、商品やサービスの提供者が受け取る代償のことです。消費税は、商品やサービスの提供に対する報酬が発生した場合に課税されます。したがって、寄付金や賞金など対価のない取引は一般的に消費税の対象外です。

資産の譲渡、貸付け又は役務の提供

消費税は、商品の譲渡、貸付け、またはサービス(役務)の提供に対して課税されます。つまり、何らかの物品(資産)が他の人や事業者に譲渡され、対価が受け取られる場合、または役務が提供される場合、消費税が課税されます。

不課税取引

不課税取引とは、上述した課税取引の4つの要件に当てはまらないものを指します。具体的に以下のような取引は、課税の対象となりません。

- 給与・賃金(労働の対価であり事業の対価ではないため)

- 寄附金、祝金、見舞金、国または地方公共団体からの補助金や助成金等(対価性がないため)

- 無償による試供品や見本品の提供(対価性がないため)

- 保険金や共済金(資産の譲渡としての対価ではないため)

- 株式の配当金やその他の出資分配金(株主や出資者の地位に基づく支払いのため)

- 資産の廃棄や盗難、滅失があった場合(資産の譲渡ではないため)

- 損害賠償金(対価性がないため)

参照:No.6157課税の対象とならないもの(不課税)の具体例|国税庁

免税取引

免税取引は、輸出取引や外国の事業者へのサービスの提供などの取引を指します。消費税は国内での消費にのみ負担を求めることから、外国で消費されるものに消費税を支払う必要がありません。

つまり免税取引は、取引自体は課税取引の要件に該当するものの、消費税が発生しない取引になります。

非課税取引

非課税取引は、課税取引の要件に該当するもののうち、課税対象としてなじまないものや社会政策的配慮から、消費税を課税しない取引のことを指します。

非課税取引は、次の2種類に区分でき、対象となる取引は消費税法で限定列挙されています。

- 消費税としての性格から、課税の対象としてなじまないもの

- 社会政策的配慮から、課税対象としないもの

消費税としての性格から、課税の対象としてなじまないもの

- 土地の譲渡及び貸付け(1か月未満の土地の貸付けおよび駐車場などの施設の利用に伴うものは除く)

- 有価証券等の譲渡(株式・出資・預託の形態によるゴルフ会員権などの譲渡は除く)

- 銀行券、政府紙幣、小額紙幣、硬貨、小切手、約束手形などの譲渡(収集品として譲渡する場合は除く)

- 預貯金の利子および保険料を対価とする役務の提供など

- 郵便切手類、印紙の譲渡および地方公共団体などが行う証紙の譲渡

- 商品券、プリペイドカードなどの物品切手等の譲渡

- 国、地方公共団体、公益法人等が法令に基づいて行う事務手数料

- 外国為替業務に係る役務の提供

社会政策的配慮から、課税対象としないもの

- 健康保険法、国民健康保険法などによる医療、労災保険、自賠責保険の対象となる医療など(美容整形、差額ベッド代、市販されている医薬品の購入などは除く)

- 介護保険法に基づく保険給付の対象となる居宅サービス、施設サービスなど(サービス利用者の選択による特別な居室の提供や送迎などの対価は除く)

- 社会福祉法に規定する社会福祉事業、更生保護事業法に規定する更生保護事業などのサービスの提供など

- 助産の費用

- 埋葬料、火葬料

- 一定の身体障害者用物品の譲渡や貸付け等

- 学校、専修学校、修業年限が1年以上などの一定の要件を満たす各種学校等の授業料、入学検定料、入学金、施設設備費、在学証明手数料など

- 教科書用図書の譲渡

- 住宅の貸付け

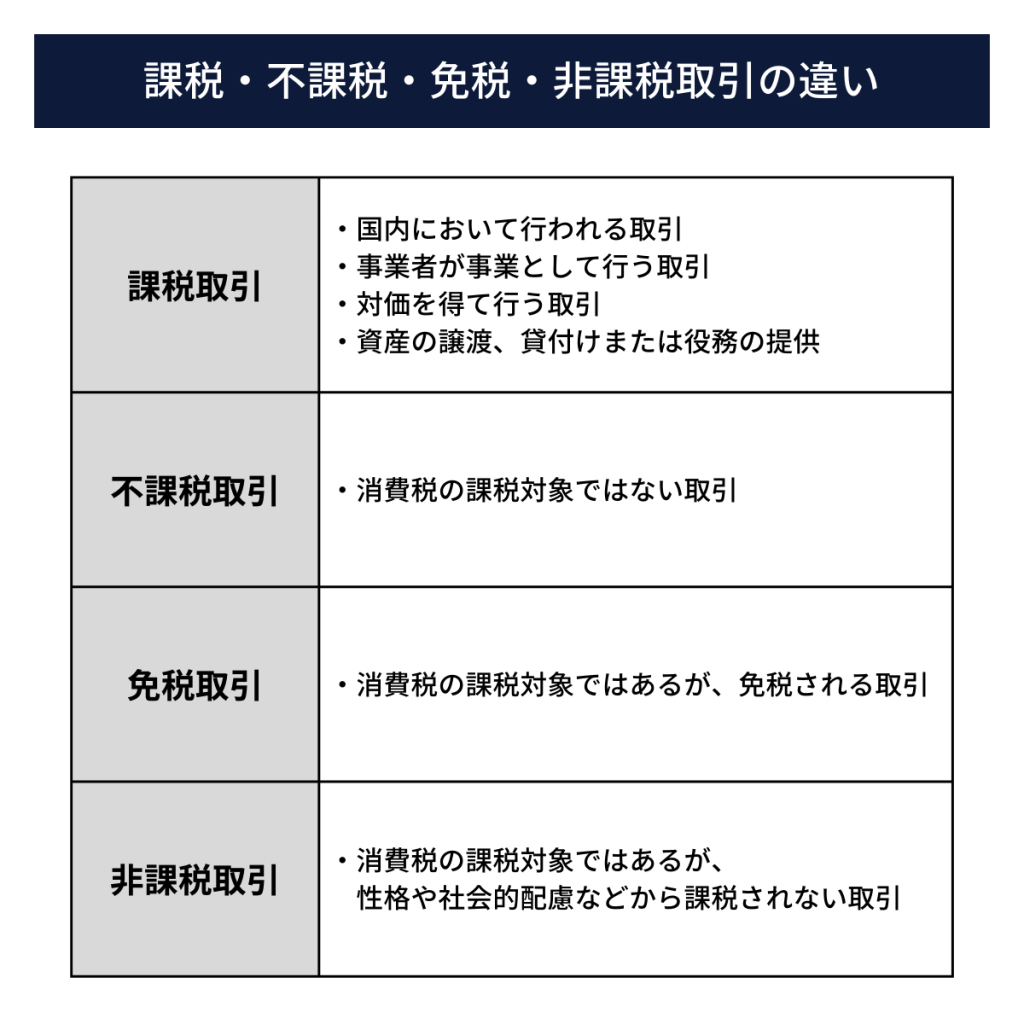

課税取引・不課税取引・免税取引・非課税取引の違い

課税・不課税・⾮課税・免税の違いをまとめると、下表の通りとなります。

非課税取引の記録・保存の重要性

非課税取引について記録や保存することは、法律を遵守し将来の問題に備えるために重要な作業です。この作業には、非課税取引に関連する書類の保存や会計処理が含まれます。

証拠書類の保存

非課税取引を行った際には、将来の監査や法的問題に備えるために、取引に関連する証拠書類を慎重に保存することが重要です。これらの証拠書類には、請求書、受領書、契約書、受領証明書、購買証明書などが含まれます。

会計処理

非課税取引によって発生した売上や支出は、会計帳簿に正確に記録されなければなりません。会計処理を適切に行うことは、財務諸表の作成や税務申告において正確な情報を提供するために不可欠です。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

非課税取引の請求書の書き方

請求書の重要性

請求書は企業の取引において、以下の点で重要な文書であると言えます。

支払いの促進と収益確保

請求書は、取引の際に支払いを促進し、売上の収益を確保するための書類です。明確で詳細な請求書を提供することで、顧客に対して振込期限や方法を明示し、支払いを促進させます。

請求書は、支払いの遅延や未払いを防ぎ、企業のキャッシュフローを安定化させる役割を果たします。

取引の記録

請求書は、取引の記録と監査時にも必要な書類です。正確で詳細な請求書は、取引の履歴を提供し、将来の参照や監査のための証拠となります。

税金や法的問題が発生した場合、請求書は取引の正当性を証明する有力な証拠となります。

顧客との信頼関係の構築

請求書は、顧客との信頼関係を築くことにも関係します。正確で透明な請求書を提供することは、顧客と信頼性を示す方法の一つです。

顧客が請求書に疑義を抱かず、明快で公平な取引を行うことは、長期的なビジネス関係の構築に寄与します。

非課税取引の請求書の書き方

請求書は取引の証拠となるため、誤った情報や不足情報を含めないように注意が必要です。ここでは請求書の書き方について、非課税取引の場合を含めて詳しく説明します。

1.発行者と受取人の情報

請求書の先頭に、発行者(販売者または提供者)と受取人(購入者またはクライアント)の詳細情報を記載します。これには、事業者名、住所、電話番号などの連絡先情報が含まれます。

2.請求書の日付・請求番号

請求書の作成日付を記載します。また、請求書には一意の請求書番号も含めることが一般的です。

3.商品またはサービスの詳細

請求書には、提供した商品やサービスに関する詳細情報が含まれます。これには、商品やサービスの説明、数量、単価、および合計金額が含まれます。非課税取引の場合は、該当する商品またはサービスが非課税である旨を明記します。

4.税金情報

非課税取引の場合、税金は発生しません。したがって、請求書に税金の項目を含めないか、項目にゼロを記入します。また、非課税を明示するために「非課税取引」と記載することが一般的です。

5.合計金額

請求書の下部に、合計金額を明記します。これは提供した商品やサービスの合計金額で、非課税取引の場合も正確な合計金額を表示します。

6.支払い情報

請求書には、支払い期日や支払い方法に関する情報を提供します。また、銀行口座情報やPayPalなどの支払いオプションも記載することが一般的です。

7.備考

請求書には備考欄を設けます。備考欄には、追加の説明、特別な指示、契約条件の言及などが含まれます。

請求書作成システムの活用

請求書作成システムの活用は、非課税取引における請求書の作成と管理において、以下の点で非常に有益です。

請求書作成の効率化

請求書作成システムを使用すると、請求書のテンプレートをカスタマイズし、必要な情報を迅速に入力できます。手作業での請求書の作成に比べて、時間と労力の大幅な節約が可能です。

自動計算と誤りの軽減

システムの活用は、計算エラーや誤りを最小限に抑えるのに役立ちます。税金や合計金額の計算が自動化され、誤りのリスクを低減させます。

自動リマインダーと支払い追跡

システムを活用することで、支払い期日のリマインダーや未払い請求書の追跡を行うことが可能になります。未収金の減少とキャッシュフローの最適化に役立ちます。

請求書データの保存

システムは、請求書データの保存を効果的に行います。法的要件に基づいて請求書を長期間保存する必要がある場合、システムを活用することで簡単に実現できます。

インボイス制度での非課税取引の取り扱い

インボイス制度とは

インボイス制度とは、2023年10月から導入された適格請求書保存方式のことです。消費税の仕入税額控除の取り扱いを明確にする仕組みで、インボイス制度に対応しなければ、正しい税務申告をすることができません。

インボイス制度導入後は、売り手側が交付した適格請求書を買い手側が保存しなければなりません。また、適格請求書には特定の記載事項を満たす必要があるため、買い手側だけでなく売り手側もインボイス制度を理解しておくことが必要です。

インボイス制度での非課税取引の取り扱い

インボイス制度は、消費税の仕入税額控除のための仕組みです。そのため、非課税取引では消費税が発生しないことから、適格請求書の交付は必要ありません。

つまり非課税取引については、売り手側から買い手側へ消費税情報を伝える必要がないため、適格請求書の発行は不要になります。

まとめ

本記事では、非課税取引の基本知識から請求書の書き方、インボイス制度での取り扱いまで重要なトピックを詳しく解説しました。

税務の知識は、経理担当者にとって不可欠なスキルです。税務上のリスクを最小限に抑えることは、財務の健全性を確保するための一歩になります。

また、請求書は企業の取引において重要な書類であり、法的要件を遵守し正確な情報を提供しなければなりません。

正確で適切な請求書を作成するために、請求管理システムの活用を検討してみてはいかがでしょうか。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカ請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ