こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

取引量が多く請求書が複数枚になってしまった場合、どのように書いたらよいのか困ることはありませんか?

取引先から送られてきた請求書の記載方法がわかりづらく、振込先や振込期日、振込金額も先方に確認せざるを得なかった経験がある方も多いのではないでしょうか。

そこで今回は、請求書が複数枚になった場合の基本的な書き方をおさらいしていきます。

また、令和5年10月から始まるインボイス制度の中で、どのように注意すればいいのかもあわせて確認していきましょう。

目次

請求書の書き方にはルールがない

請求書は企業間取引においてなくてはならない書類です。経理実務において、発行側は請求書を発行することで債権を確認し、受け取り側は請求書を受け取ることで債務を確認し支払い実行に移行します。

これほど重要で一般的な書類でありながら、日々の経理実務において「この場合はなんて書けばいいのかな?」「この請求書だけでは債務が確認できない!」など、業務の手を止める疑問や確認事項が絶えません。

いったいなぜなのでしょうか。

これは「請求書の書き方に法律上の決まりがない」ことに大きな原因があります。ルールがないからこそ、いろいろな書き方で記載される請求書が発行されてしまうということです。

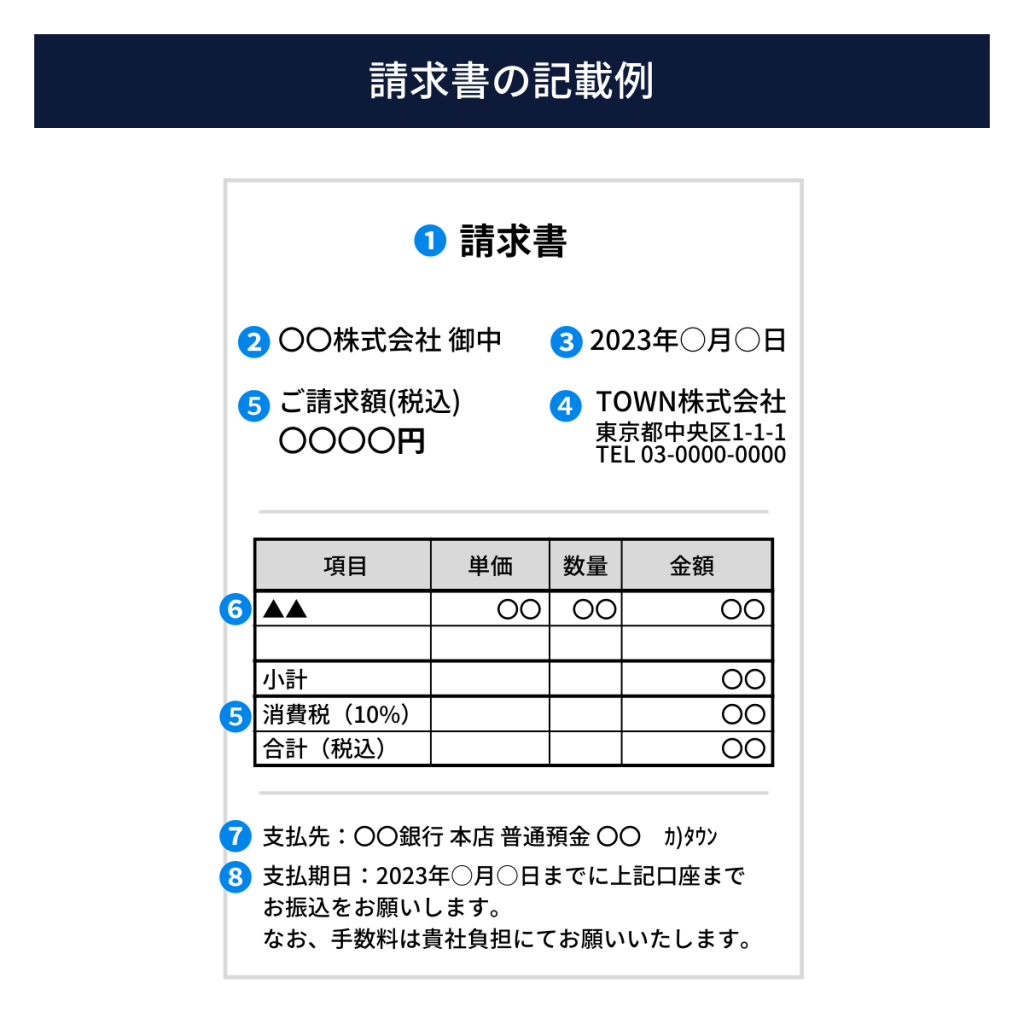

法律上の決まりはありませんが、一般的に以下の8つについては請求書に記載するのがマナーとされています。

- タイトル(請求書/請求明細書など)

- 請求先情報

- 請求書の発行年月日

- 請求書の発行者の情報・押印

- 請求金額・税率・税額について

- 請求(取引)内容

- 支払先の口座番号・名義情報

- 支払い期日

しかし、あくまで「記載するのがマナー」とされているだけであるため、実際に企業間取引で発行されている請求書の全てこの8つが盛り込まれているわけではありません。

特に、税率や税額、支払い先情報が書かれていない請求書は多く見受けられます。そういったケースにおいて経理担当者は、発行元に支払い金額や支払先などの確認を取る必要が生じるのです。

請求書の書き方に法律上のルールはありません。しかし、請求書は企業間取引を円滑にし、取引先との信頼関係を保つためにとても重要な書類です。

取引先に安心して気持ちのよい取引を継続してもらえるように、8つのマナーを守り、誰が見てもわかりやすい請求書を作成することが大切だといえるでしょう。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ

請求書が複数枚になった場合はどうする?

上述したように、請求書の書き方に法律上のルールはありません。

どのように記載しても問題はないと言えます。しかし、だからこそ受け取った側が明確に取引内容と請求金額を確認し、スムーズに支払いをすることができるような請求書を作成することがとても大切です。

そうするためにはどのような書き方がいいのか、具体的に例を挙げてみていきます。

大前提として、先程の8つの情報を必ず盛り込んだ請求書を作りましょう。

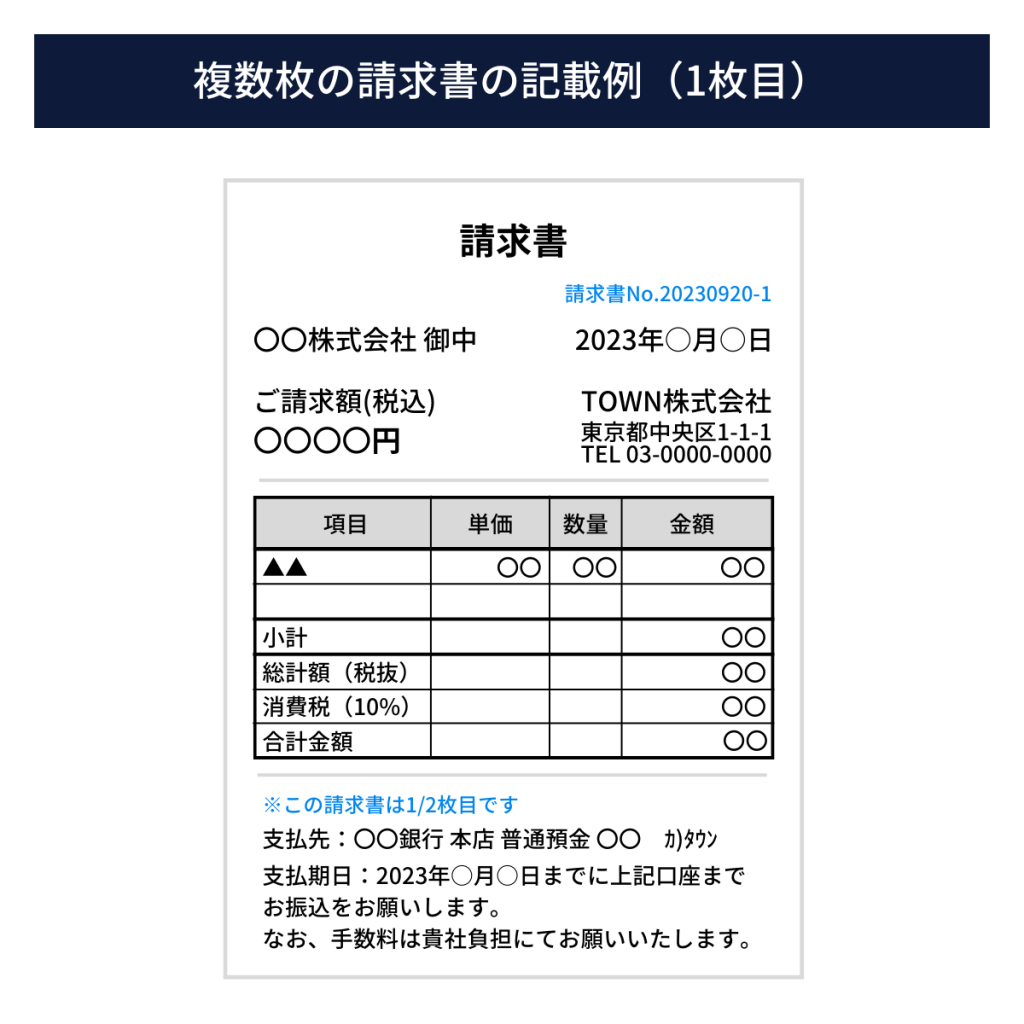

複数枚あることを明確に記載する

受取側の担当者が、請求書が複数枚あることを明確に認識できるような工夫をしましょう。

この表記が曖昧だったり表記がなかったりすると、受取側にとってわかりにくい請求書になってしまいます。

記載の仕方によっては、合計の請求金額を誤って読み取ってしまいかねません。

複数枚の請求書がある場合は、請求書自体にも「1/5枚目」などと記載するといいでしょう。

そうすることで、今回の請求書が5枚あること、そしてその1枚目であることが明らかになります。

送付状や付箋などを添付し、「今回の請求書は合計〇枚となります」などと記載しておくと、さらに相手に確実に伝わるでしょう。

「見ればわかるだろう」程度では不十分です。請求書を元に受取相手は債務を確認し、支払いを実行するわけですから、「見ればわかるだろう」程度の記載内容では確認が足りず、結局発行元に確認を取ったり、自社の営業担当に確認を取ったりするなど、何らかの「念のため」の確認作業が必要になってしまうことがほとんどです。

「ここまでしておけば確実に伝わる」、受け取った相手が判断に迷うことのないように明確にわかりやすい請求書を作成しましょう。

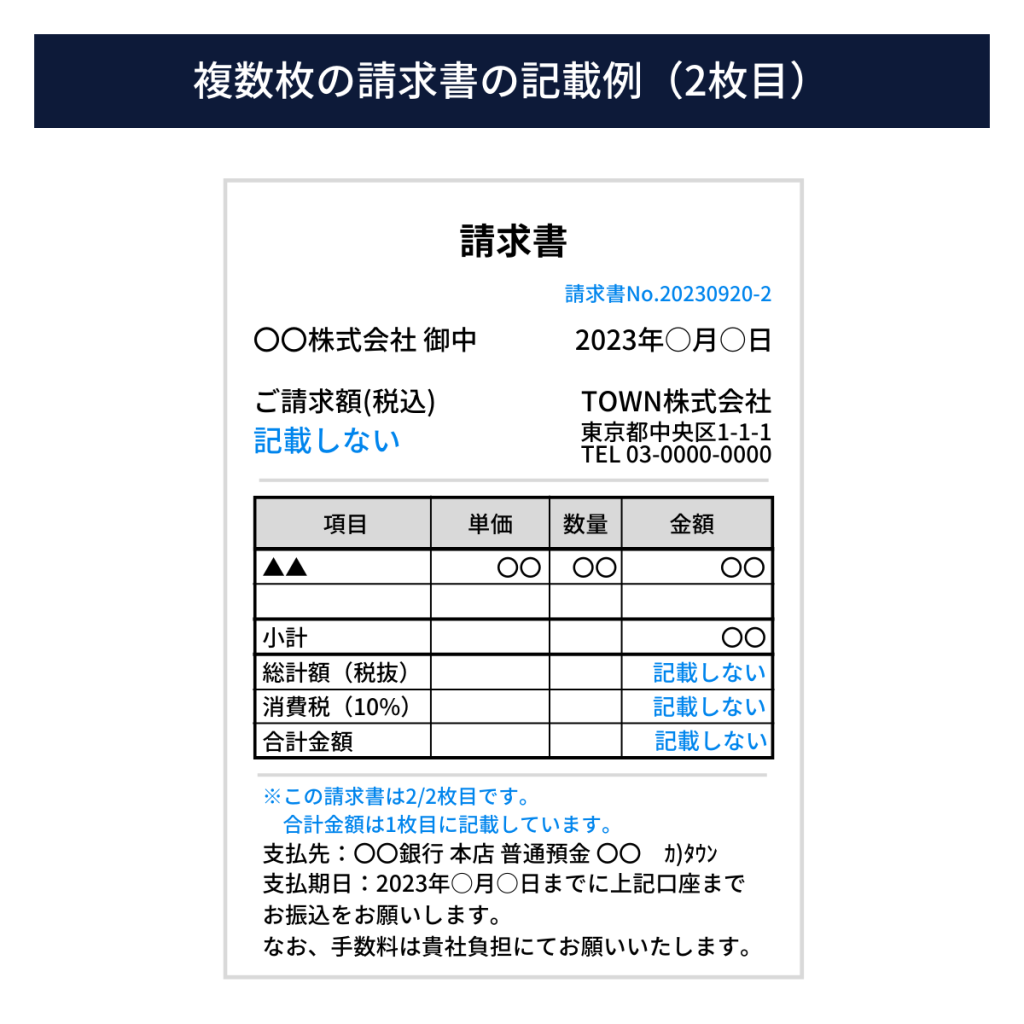

小計・合計金額の記載場所に気を付ける

ページごとの小計は、できるだけ全ての請求書に書いておくと受け取り側でわかりやすいでしょう。

小計があることで、合計金額の確認もしやすくなります。

合計金額をどこに書けば、受け取った相手に一番わかりやすいのでしょうか。

もちろんこれにもルールや正解はありませんが、一般的には1枚目のみに記載するパターンがほとんどです。

合計金額は、受け取った相手にとって1番知りたい重要な情報と言えます。請求書の枚数が多ければ多いほど、最後のページに記載することはわかりにくくなってしまいます。

また、全ての請求書に合計金額を記載しているケースもありますが、この場合、全てのページに「複数枚で構成されていること」、「全ての請求書に合計金額を記載していること」をわかりやすく記載する必要があります。なんらかの原因で、受け取り側内でばらばらになってしまうと、最悪の場合は二重で振り込まれる事態も考えられます。

「同一金額の請求書が何枚もある」と取引先の手を煩わせ「あの会社の請求書はわかりにくい」と不信感を招くことに繋がってしまうのです。

角印はどうする?

これについても明確なルールはありませんが、1枚目のみ角印を押し、2枚目以降は押さないケースが多いようです。

角印が押された1枚目のみに合計金額が記載され、2枚目以降は角印と請求金額の記載がないことで、発行する側も受け取った側も請求書の構成がわかりやすくなります。

ただし取引先によっては、全ての請求書に押印を求めてくる場合もありますのでそれに従いましょう。

この3ポイントをまとめると以下のようになります。

あくまでも一例で、必ず以下のようにしなければならないわけではありません。

自社の使っているシステムやフォーマットの中でどのように表記・工夫すれば「相手がわかりやすいのか」を考えて作成することが重要です。

番外編:請求書と請求内訳書(明細書)に分ける手もあり

請求書が複数枚にわたってしまう場合、思い切って請求書と請求内訳書(明細書)に分ける手もあります。

請求書は1枚だけに簡潔にし、補足資料として明細書をつけてしまう方法です。受け取り側にとっても、書類の構成がわかりやすく、合計金額と内訳の確認も迷いなく進めることができるでしょう。

自社で導入しているシステムによっては使えない手かもしれませんが、イレギュラーな場合や、自社の業務フロー内で可能であればおすすめです。

ちょっと待って!インボイスに該当する場合は要確認

請求書が複数枚にわたる場合の記載方法についてみてきましたが、インボイスに該当する場合はここにいくつか注意事項が加わります。

消費税のインボイス制度が始まり、あなたの会社ではどの書類をインボイスと決めましたか?

インボイスとは、インボイスとして必要な事項が記載された書類のことをいいます。ですから請求書・納品書・領収書・支払通知書など、どれをインボイスとしても問題ありません。

また、ひとつの書類のみですべての記載事項を満たす必要はなく、例えば「請求書と納品書」などといったように、複数の書類に記載された情報で必要事項を満たしインボイスとすることができるのです。

取引先によって、または自社の今までの消費税の計算方法によって、どのようにインボイスの記載事項を満たすかはいろいろなパターンがあるかと思います。

とはいえ、インボイス=適格請求書という名前の通りに、まずは自社の請求書をインボイスとする企業が多いのではないでしょうか。

そこでこの記事では、請求書をインボイスとする場合の注意点を解説します。

インボイスに該当させるための記載事項

インボイス=適格請求書には、満たさなければならない6つの記載項目があります。

- 適格請求書発行事業者の氏名または名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額)税抜きまたは税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

先ほどの例に挙げた請求書をインボイスとする場合、「登録番号」が抜けていますので登録番号を追記するだけでインボイスに該当させることができます。

また、義務ではありませんが「この書類はインボイスに該当しますので適切に保存してください」などの一文を備考欄に入れておくと、なおいいでしょう。

税率ごとに1回の端数処理に注意!

先ほど例に挙げている請求書では、税抜金額の合計に一括して消費税率をかけて請求金額を計算していました。元からこういった消費税の計算方法であれば問題ないでしょう。

しかし、企業によっては「品目1点1点に消費税をかけ、税込金額の総計を請求金額とする」やり方を取っているケースも少なくありません。

この場合、この請求書をインボイスとするには注意が必要です。

インボイス制度においては、消費税額の計算は「1つのインボイスにつき、税率毎に1回ずつの端数処理を行う」というルールが明確に定められています。

端数処理の方法を変更しない場合は、1品目ごとに税率計算をして税込金額を記載した納品書を発行し、請求書と納品書の複数書類をインボイスとするなどの対策が必要になります。

複数の書類で記載事項を満たしてインボイスとするには、請求書に納品書番号を記載するなどの、それぞれの書類同士の関連性を明確にする必要がありますので注意が必要です。

請求書発行はシステム導入が安心

請求書の作成方法、記載事項、どの書類をインボイスとするかは各企業に任されています。

手書きで作成することもできますし、市販のフォーマットを使う、エクセルで作成するなどの方法でも問題ありません。

注意したいのは、今後の電子化への流れと法改正です。インボイス制度導入も然り、手書きやエクセルなどの自力作成は、それらへの対応も全て自力でしていかなくてはならなくなります。

対応が遅れてしまうと、取引先にも迷惑をかけ自社との信頼関係にも影響しかねませんので注意しましょう。

請求書発行サービスや会計ソフトなどのシステムの多くは、オンラインで法改正の対策をしてくれます。また、電子化を見越したサービスも多くついていますのでそちらを利用するのが安心です。

当面はそういったサービスやソフトなどを導入する予定がなく、自力で対応する場合は顧問税理士にインボイスとする書類への追記事項などをしっかりと見てもらうことが必須です。

まとめ

請求書は企業間取引でとても重要な書類です。内容に間違いがあれば自社の信用に傷がつきかねません。複数枚の請求書は、相手側に間違った解釈をさせないよう作成には十分な配慮が必要です。

またインボイス制度導入により、ますます請求書の作成には高度な知識と配慮が必要になってきました。

自社の状況にあったツールやシステムを選び、請求書作成業務、インボイス制度を乗り越えていきましょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカ請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ