こんにちは。「クロジカ請求管理」コンサルティングチームの花田です。

前受金は、事業者が商品やサービスを提供する前に、顧客から受け取る金額のことを指します。

ところで、前受金は消費税が課税されるのか、されないのか、迷う方も多いのではないでしょうか。また、消費税の課税のタイミングは事業者にとって重要な点です。なぜなら、課税のタイミングによって税金の支払い時期や金額が変わるからです。

正確な課税のタイミングを把握することは、事業者が税務上の義務を遵守し、法的なトラブルを避けるために不可欠でしょう。

そこで本記事では、前受金と消費税の関係を詳しく解説し、事業者が適切な税務処理を行うための基礎知識を提供します。ぜひ最後まで読んで参考にしてみてください。

消費税の課税取引とは

はじめに、消費税の課税取引について、基本知識を確認しておきましょう。消費税は、商品やサービスの提供に対して課される税金です。

具体的には、以下のような取引が消費税の課税対象となります。

- 販売取引の課税

- サービス提供取引の課税

- 賃貸取引の課税

- 輸入取引の課税

入金消込業務を自動化すべき理由

下記のような特徴がある場合、入金消込業務を自動化することがおすすめです。

- 売上が毎月固定であること

- 入金日や入金方法が確定していること

- 振込名義が毎月一定であること

誰が・いくら・どの頻度で支払いするのかが決まっていれば、自動化することに適しています。このような条件を満たしていれば、銀行のデータを活用して人手を介さずに消込業務を完結することが可能です。

販売取引の課税

販売取引では、商品の販売や提供が課税対象となります。一般的な小売店やオンラインショッピングでの商品の購入などです。

たとえば、衣料品店で服を購入する際や、家電量販店で家電製品を購入する際には、支払った金額に対して消費税が課されます。

サービス提供取引の課税

サービス提供取引では、さまざまなサービスの提供が課税対象となります。ホテルの宿泊、レストランでの飲食、美容院やマッサージ店での施術などです。

たとえば、レストランで食事をする際には、支払った料金に対して消費税が課されます。

賃貸取引の課税

賃貸取引では、不動産や自動車などの賃貸が課税対象となります。アパートやオフィススペースの賃貸、自動車のリースなどです。

たとえば、オフィススペースを借りる場合には、支払う賃料に対して消費税が課されます。

輸入取引の課税

輸入取引では、海外からの商品やサービスの輸入が課税対象となります。輸入業者や個人が海外から商品を輸入する際には、関税とともに消費税も課されます。

前受金とは

ここからは、前受金の基本知識について、以下の点を確認しておきましょう。

- 前受金の定義

- 前受金の役割

- 前受金の具体例

- 前受金は非課税

前受金の定義

前受金は、商品やサービスの提供に伴う取引で一般的に発生します。顧客が商品やサービスを購入する際に、事前に一部または全額の支払いを行う場合、その支払われた金額が前受金です。

つまり、顧客が商品やサービスを購入する際に前払いを行う金額が、前受金として処理されます。

前受金の役割

前受金は事業活動に必要な資金を調達する手段として活用されます。事前に受け取った金額を利用することで、企業は運営資金不足を回避し、将来の事業計画を実行するための資金の確保が可能です。

また、前受金は取引の安定性とリスク管理にも役立ちます。顧客から前払いを受けることで、未来の支払いリスクを軽減し、取引先の信頼性を評価する手段となります。つまり、前受金は、契約の履行を保証する役割も果たすと言えるでしょう。

前受金の具体例

前受金はいくつかの種類に分類されます。具体例を挙げてみます。

- 商品の前受金

- サービスの前受金

- サブスクリプション料金の前受金

- 入会費や初期費用の前受金

- 予約手付金

商品の前受金

商品の前受金は、顧客が商品を購入する前に支払う金額です。具体的な例としては、製造業者や小売業者が顧客から商品の予約注文を受けた際に、商品が完成する前に一部または全額の支払いを求める場合があります。

前受金を受領することで、顧客の注文が確定し、商品の製造や在庫管理に必要なリソースを確保することができます。

サービスの前受金

サービスの前受金は、提供されるサービスの利用前に支払われる金額です。例えば、イベントプランナーやコンサルティング会社が顧客からのサービス依頼を受けた場合、サービスを提供する前に一部または全額の前受金を要求することがあります。

前受金によって、サービス提供者は顧客の予約を確保し、必要なリソースや時間を確保することができます。

サブスクリプション料金の前受金

サブスクリプションモデルでは、顧客は定期的なサービスやコンテンツの利用権を購入し、定期的に料金を支払います。顧客がサブスクリプションを開始する際に、一定期間に対する料金を一括で前払いする場合などです。

前払いすることで、顧客は特定の期間内にサービスやコンテンツを利用できます。例えば、ストリーミングサービスの年間プランや、雑誌の年間定期購読などが該当します。

入会費や初期費用の前受金

入会費や初期費用の前受金は、顧客が会員や加入者として加入する際に支払う金額です。例えば、ジムやクラブ、会員制サービスなどでは、顧客が利用を開始する前に一定の金額を支払うことがあります。

前受金によって、加入者の意思確認や手続きを行い、サービスの提供を開始する準備を整えることができます。

予約手付金

予約手付金は、特定の商品やサービスを予約する際に支払う保証金のようなものです。顧客が予約を確定させるために一部の金額を支払い、予約をキャンセルしないことを確保します。

例えば、ホテルの予約や旅行パッケージの予約では、予約手付金を支払うことがあります。予約手付金は、顧客のキャンセルや変更に対するリスクを軽減し、予約された商品やサービスの確保を支援するものとなるでしょう。

前受金は非課税

上述したように、消費税は、商品やサービスの提供に対して課される仕組みです。

前受金は、事業者が商品やサービスの提供前に受け取るため、前受金を受け取った時点では消費税はかかりません。

つまり、前受金の受領時には消費税が課税されず、商品やサービスの提供時に消費税が計算されて処理されることになります。

前受金が課税となるタイミング

事業者が前受金を受領した後、将来的に商品やサービスを提供する場合、消費税は商品やサービスの提供時点で課税されます。

ここからは、前受金が課税となるタイミングについて、ポイントとなる点を解説していきます。

- 商品提供時のタイミング

- サービス提供時のタイミング

- 収益認識時点の確認方法

- 前受金の仕訳処理

商品提供時のタイミング

商品提供とは

商品提供とは、顧客に対して物理的な商品を提供することを指します。例えば、商品の出荷や配送が商品提供の一例です。

商品提供時の認識基準

一般的に、商品提供は顧客が商品を受け取った時点で認識されます。この時点で前受金も収益として認識され、消費税の対象となります。

サービス提供時のタイミング

サービス提供とは

サービス提供とは、顧客に対して労働や専門知識を提供することを指します。例えば、コンサルティングや修理サービスがサービス提供の一例です。

サービス提供時の認識基準

サービス提供は、実際にサービスが行われた時点で認識されます。この時点で前受金も収益として認識され、消費税の対象となります。

収益認識時点の確認方法

事業者は収益認識時点を明確にするために、契約書や領収書などの文書で明示することが重要です。

収益認識時点を正確に証明するためには、事業者は受領日や商品提供日、サービス提供日などを適切に記録し、文書化する必要があります。

収益認識時点の証拠としては、契約書、領収書、納品書、作業報告書などが有効な証拠です。これらの文書は、税務申告や監査の際にも重要な役割を果たします。

前受金の仕訳処理

ここからは、前受金が課税となるタイミングについて、仕訳処理から確認していきましょう。

例1)33万円の商品Aの提供を受ける契約を取り交わし、提供を受ける前に33万円が普通預金口座に入金された。

| 借方 | 借方金額 | 貸方 | 貸方金額 | 摘要 |

| 普通預金 | 330,000円 | 前受金 | 330,000円 | 商品A契約金 |

- 商品Aの提供を受けていないため、消費税が認識されません

例2)商品Aの提供が全て完了した。

| 借方 | 借方金額 | 貸方 | 貸方金額 | 摘要 |

| 前受金 | 330,000円 | 売上高 | 300,000円 | 商品A売上 |

| 仮受消費税 | 30,000円 | 商品A仮受消費税 |

- 商品Aの提供が全て完了したため、消費税が認識されます

前受金請求書の消費税の書き方

繰り返しになりますが、前受金を請求するときや受け取ったときには、消費税は課税されません。このときの請求書の書き方について説明します。

- 通常の請求書の書き方

- 前受金請求書の書き方

- 売上を計上したときの請求書の書き方

- 請求管理システムで前受金請求書の作成を

通常の請求書の書き方

通常の請求書には、以下の基本情報を記載します。

| ・発行日と請求書の番号 ・事業者の連絡先情報と顧客の連絡先情報 ・請求明細と金額 ・消費税額 ・支払い期限と支払方法 |

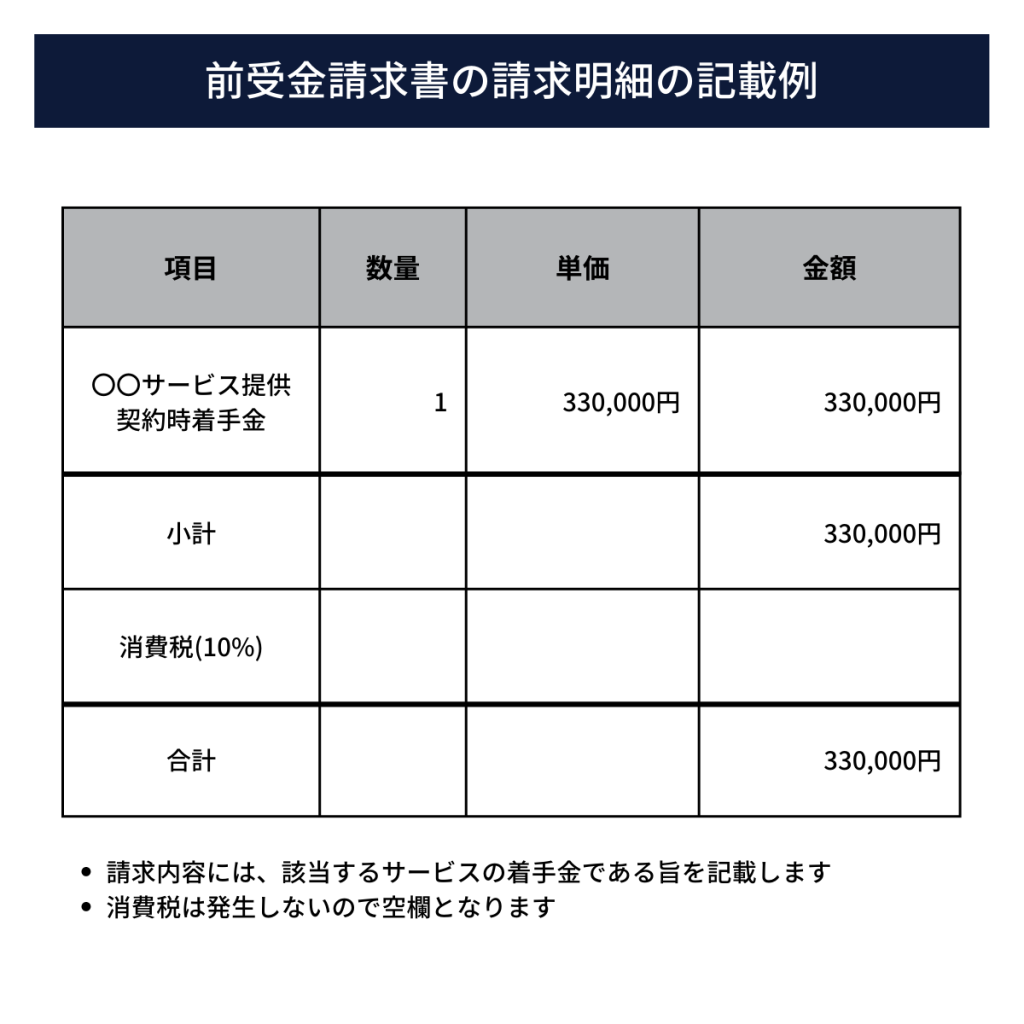

前受金請求書の書き方

前受金請求書は、通常の請求書とは異なる情報を持ちます。以下の事項を請求書に含める必要があります。

| 前受金の明細と金額 未受け取りの商品やサービスの説明(着手金や手付金である旨の記載) 消費税額(空欄) |

以下に、請求明細の記載例を示します。

売上を計上したときの請求書の書き方

商品やサービスが提供された時点で消費税が課税されます。すでに、着手金や手付金を受け取っている場合は、売上から差し引いた金額を記載します。

以下に請求明細の記載例を示します。

| 内容 | 数量 | 単価 | 金額 |

| 〇〇サービス提供 | 1件 | 1,000,000円 | 1,000,000円 |

| (内、契約時着手金) | 1件 | ▲330,000円 | ▲330,000円 |

| 小計 | 670,000円 | ||

| 消費税(10%) | 100,000円 | ||

| 合計 | 770,000円 |

- 前受金(契約時着手金)を差し引いた金額を請求します。

- 消費税は売上金全体に税率をかけて計算します。(1,000,000円×10%)

請求管理システムで前受金請求書の作成を

請求管理システムは、前受金請求書を作成する機能を提供しています。請求管理システムでは、請求書の作成、編集、送信、追跡などの一連のプロセスを自動化することが可能です。

以下の情報を入力することで、自動化が図れます。

顧客情報

請求書を送付する顧客の情報(法人名、連絡先、住所など)を入力します。

請求書の内容

前受金の詳細情報を入力します。これには前受金の金額、入金日付、前受金の理由や消費税などが含まれます。

その他の情報

顧客に対する追加のコメントや特記事項、支払い期限、支払い方法などの情報を入力します。

特殊なケースの考慮事項

前受金と消費税の関連性には、特殊なケースや状況が存在し、それに応じた考慮事項があります。以下では、特殊なケースにおける前受金と消費税について詳しく解説します。

- 分割払いに伴う調整

- キャンセルや返金時の認識

- 予約受付制度の考慮

分割払いに伴う調整

分割払いが行われる場合、前受金と消費税の処理において調整が必要となります。商品やサービスの提供時期に応じて、分割払いに対する消費税の計上を行わければなりません。

キャンセルや返金時の認識

顧客からのキャンセルや商品の返品によって前受金が返金される場合、返金時点で前受金の認識が取り消されます。前受金の返金が行われる場合には、返金額と消費税の調整が必要です。

予約受付制度の考慮

予約受付制度がある場合、顧客が将来的に商品やサービスを受け取る前に代金を支払うことがあります。この場合、前受金に対する消費税の処理や納税時期の考慮が必要です。

まとめ

本記事では、前受金と消費税の関係について詳しく解説しました。

最後に、前受金の課税に関する要点をおさらいしておきます。

- 前受金を受領した時点では課税されません。

- 前受金は商品やサービスの提供が行われた時点で課税されます。

- 事業者は前受金の認識時点を明確にするために、適切な記録と文書化を行う必要があります。

- 前受金の請求書の記載には注意が必要です。

- 例外や特殊なケースについて理解し、適切な処理が求められます。

今後も法改正や税務上の動向に注意を払いながら、事業者は前受金と消費税の関係について常に最新の情報を把握する必要があるでしょう。

請求管理のことなら、私たちにご相談ください。

私たちは、請求書の郵送やメール送信ができる請求管理クラウド「クロジカ請求管理」を提供しています。 豊富な知見を活かし、お客様の業務フローに合ったシステムの連携方法をご提案します。 請求業務でお悩みの企業の方は、気軽にご相談ください。

請求書発行業務を80%削減する方法とは?

無料ではじめる請求管理

クロジカガイドブック

- 請求業務の課題と解決方法

- 理想的な請求業務フロー

- クロジカ請求管理の主な機能

- 請求業務を80%削減した導入事例

- 導入までの流れ